Trea busca socios para afrontar el pago de la gestora de Banco Madrid

El grupo dirigido por Carlos Tusquets carece de los 16,5 millones que comprometió en abril

El culebrón de Banco Madrid continúa muy vivo después de que el escándalo estallara en marzo del año pasado. En pleno proceso de liquidación de la entidad, el pasado 22 de abril se culminó un hito clave, al menos teóricamente, para resolver la situación. Los administradores concursales adjudicaron uno de los activos más valiosos de la entidad, la gestora, a Trea Asset Management.

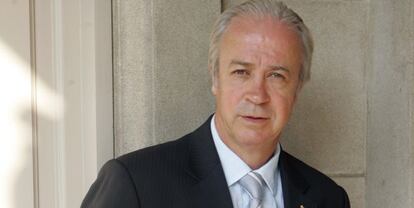

La puja partió de 13,8 millones y en ella participaron, además de la unidad de gestión de Trea, Imantia Capital –la antigua gestora de Ahorro Corporación–, Santander AM y la firma británica StormHarbour. El ganador de la subasta fue el grupo que capitanea Carlos Tusquets, a la sazón presidente de la filial española de Banco Mediolanum.

Se pactaron 16,5 millones de euros con un desembolso “inmediato”, según la nota de la administración concursal. La mala noticia es que Trea no contaba con el capital necesario para afrontar esa compra. Ya día de hoy la operación continúa sin estar cerrada.

Desde BMN explican que “una vez que Trea resultó ganador en el concurso dirigido por el administrador concursal de Banco Madrid [...] el traspaso de la gestora está en manos de la CNMV y del adjudicatario, y pendiente de avanzar en los pasos para su eventual autorización”.

El director general y jefe de inversiones de Trea AM, Antonio Muñoz, asegura que todo va camino de resolverse, aunque reconoce que tardaron algunos meses hasta encontrar al socio ideal.

El ejecutivo explica que han decidido dar entrada en el capital a un socio internacional y no bancario, “porque es la mejor forma de evitar conflictos de interés con los clientes”. “Una vez que lo hemos encontrado, trabajamos para diseñar la mejor estructura para que participe en el capital”, agrega el directivo.

En Trea esperan que la toma de control de la gestora Banco Madrid Gestión de Activos se complete antes de final del ejercicio. “Estamos en conversaciones con la CNMV y con los abogados para cerrar todos los requerimientos legales”, recalca Muñoz.

La gestora de Banco Madrid gestiona los 24 fondos comercializados por BMN, que suman un patrimonio de más de 1.000 millones, entidad con la que tiene un acuerdo de exclusividad. El importe que guardan los 23 fondos de la marca propia de Banco Madrid es mínimo; se han vaciado hasta quedar tan solo alrededor de 30 millones de euros desde los 900 millones con los que contaba antes de que estallaran todos los problemas, en marzo del pasado ejercicio.

Además de la gestión de fondos, el grupo Trea dispone de un negocio de inversión con capital riesgo (private equity, en la jerga) y préstamo directo a empresas (direct lending, según la terminología). Incluso cuenta con una rama dedicada a la inversión inmobiliaria: Trea Real Estate.

El grupo cuenta con unos 40 millones de euros de fondos propios pero están invertidos en los fondos que gestiona. La compañía afirma que sus activos bajo gestión total suman unos 2.000 millones de euros, de los que unos 750 corresponden a los 11 fondos de inversión que gestiona Trea AM. Ocho de ellos bajo la marca Cajamar, después de alcanzar en septiembre del año pasado un acuerdo con la cooperativa de crédito, que supuso la inyección en diciembre de 30 millones en Banco de Crédito Cooperativo (BCC). Trea AM también gestiona de forma indirecta los fondos de Mediolanum en España. La suma de los fondos comercializados por BMN elevaría el patrimonio bajo gestión del grupo Trea un 50%, hasta situarlo en el entorno de los 3.000 millones de euros.

En un principio, el contrato que ata a BMN a la gestora adjudicada a Trea AM vencía en 2032, si bien el banco que preside Carlos Egea negoció con los administradores concursales rebajar ese plazo hasta poco más de cinco años. Respecto a una eventual fusión con BMN, el director general de Trea AM asegura que “el evento está contemplado en el contrato”. “No sería negativo”, sentencia.

El objetivo que se ha fijado el grupo Trea para los próximos años es alcanzar un volumen de patrimonio gestionado de 5.000 millones de euros. “Habrá una segunda ronda de fusiones de bancos en España y nosotros intentaremos aprovecharla para seguir creciendo. Además, las cuestiones regulatorias hacen que cada vez la banca tenga menos interés en mantener sus divisiones de gestión de activos, así que algunas entidades podrían vender o buscar alianzas”, indica Antonio Muñoz.

Renta 4 retiene la tutela de los fondos seis meses después

La gestora de Renta 4 salió al rescate de los fondos de Banco Madrid Gestión de Activos, después de que la CNMV revocara la autorización de esta firma para gestionarlos el 24 de marzo de 2015. A finales de ese mes, el supervisor nombró a Renta 4 como gestora y a Cecabank como depositario, ambos provisionales. Aunque la firma que preside Juan Carlos Ureta no comenzó la gestión efectiva hasta el 25 de junio de 2015.

Renta 4 Gestora tuvo que exprimir al máximo sus recursos para hacerse cargo del patrimonio traspasado, que en principio incluía el de los fondos que comercializaba Liberbank (ahora en su propia gestora, que cuenta con 1.700 millones distribuidos en 22 carteras). Renta 4 Gestora se encargó de realizar todo el proceso necesario para que los partícipes de los fondos con la marca de Banco Madrid recuperaran el dinero y abrió en cada una de las carteras que heredó deforma transitoria un compartimento de propósito especial (side pocket, en la jerga), que fue llenando a medida que los administradores le fueron inyectando la liquidez.

El traspaso, en principio inmediato, de los fondos comercializados por BMN y los de la marca propia de Banco Madrid se dilata ya más de seis meses. Renta 4 dispone de la mayor gestora independiente de España con cerca de 4.000 millones de euros gestionados, gracias, eso sí, a que tutela todavía los alrededor de 1.000 millones de las carteras de Banco Madrid Gestión de Activos. El patrimonio de sus propios fondos de inversión más lo que acumula en sicavs (unos 800 millones de euros) junto al de los fondos de pensiones (más de 2.500 millones) convierte a la firma en una de las más importantes del sector, con más de 6.300 millones de euros bajo gestión de productos propios. Desde BMN señalan que “la gestión de los fondos de inversión distribuidos por BMN hoy por hoy es muy satisfactoria y la lleva a cabo Renta 4, en una parte, y las mejores gestoras internacionales, en otra, en espera de la autorización de la CNMV”.