Europac, ¿una alternativa para hacer frente al 'brexit'?

Los analistas valoran la generación de caja del sector papelero en un momento de incertidumbre como el actual. La compañía española ha logrado elevar su dividendo el 30,9% y avanza el 4% desde el ‘brexit’

El escenario abierto por el triunfo del brexit no ha hecho más que añadir tensión a los mercados. La aversión al riesgo que ha acompañado a los inversores durante lo que va de año ha adquirido mayores dimensiones y la Bolsa queda reservada para los más atrevidos. Ahora la selección vuelve a convertirse en el arma para sortear las pérdidas.

Dentro de las recomendaciones de los expertos las papeleras ocupan un lugar privilegiado pues se trata de compañías de pequeña y mediana capitalización donde la liquidez ha sido la clave en el primer semestre. Estas empresas cuentan con una fuerte generación de caja cuyos resultados tiene un alta correlación con la evolución del PIB. Según Gesconsult todas estas características tienen su reflejo en Europac. Las acciones de la compañía caen un 1% en el año, frente al derrumbe del 14% del Ibex. Y desde el brexit, suben un 8%.

La empresa dedicada a la producción y comercialización de papel de cartón y papel reciclado celebró el pasado 29 de junio la junta de accionistas para aprobar las cuentas de 2015 y el dividendo con cargo a los resultados del pasado ejercicio. En total, Europac abonará 16,2 millones de euros, lo que supone un incremento del 30,9% respecto al distribuido un año antes. Gracias a esto, la empresa alcanza así su objetivo de repartir el 50% del beneficio entre sus accionistas.

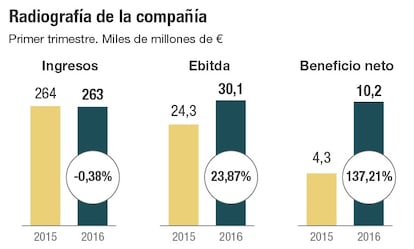

Los resultados del primer trimestre de 2016 se mantuvieron en línea con las cuentas del pasado ejercicio. Así, el resultado de explotación (ebitda) aumentó un 23,8% con respecto al registrado en el mismo periodo de 2015. Los analistas de Beka Finance resaltan el ascenso de los volúmenes vendidos y la reducción de costes por los programas en curso e inversiones realizadas, que han ayudado a la mejora de la eficiencia. No obstante, aunque los datos divulgados por la compañía fueron positivos, desde la firma de análisis destacan que esperan que a lo largo de los próximos meses, este crecimiento se modere. Desde Beka recomiendan acumular y fijan como precio objetivo los 5,67 euros. Es decir, le conceden un potencial de revalorización del 10,3%, por debajo del 15% que le otorga el consenso consultado por Bloomberg.

Desde el departamento de análisis de Banco Sabadell, los analistas aprovecharon la presentación de las cuentas de 2015 para mejorar sus estimaciones de cara a los próximos dos años. Así, esperan un crecimiento del ebitda del 10% entre 2016 y 2018 gracias a la división de papel y unas mejores estimaciones de producción. De acuerdo a las previsiones que manejan desde la entidad, el margen ebitda a largo plazo alcanzaría el 15,7% frente al objetivo del 16% fijado por la compañía para 2018.Entre los riesgos en Sabadell señalan los volúmenes de producción, muy dependientes de la demanda, y el precio del papel reciclado. “En un escenario adverso con producción total y precio de papel reciclado un 5% inferior, el precio objetivo se vería reducido en un 30%”. En la actualidad desde la casa de análisis fijan los 6,5 euros por título. En el lado opuesto, es decir, en el de las fortalezas, destacan la integración vertical (permite ahorros en el transporte y la manipulación de celulosa) y el potencial de mejora de los márgenes en cartón.

“Europac ha entrado en una nueva etapa en la que los objetivos pasan por consolidar y rentabilizar las inversiones de los últimos años”, afirma Juan José Figares, de Link Securities. A pesar de esto, el flujo de caja le permitirá seguir acometiendo nuevas inversiones.Con la vista puesta en el futuro, el experto cree que no sería complicado que la compañía situara su ratio de deuda en dos veces el ebitda en 2017 y que además disponga de una capacidad de financiación extra de 60 millones que puede ser empleada para remunerar al accionista.

Borja Rubio, de XTB, opina que a pesar de la subida registrada en los últimos tres años, el valor todavía no está suficientemente en precio ya sea respecto a las ventas o el beneficio. El analista cree que después de cuatro trimestres en los que la facturación se ha mantenido en los 200 millones, es necesario que se produzca un empuje de la demanda, y esto dependerá del ciclo. Entre los puntos pendientes está el de incentivar la internacionalización para diversificar su negocio. En la actualidad Europac está presente en cuatro países (España, Portugal, Francia y Marruecos).

Las claves

Balance En lo que va año las acciones de Europac retroceden un 1% frente a la caída del 14,2% del Ibex 35. No obstante, desde el 23J la compañía ha conseguido batir al mercado y se anota un 8,2%. Los expertos creen que puede ser una buena elección en un entorno inestable como el actual.

Potencial El consenso de los analistas consultados por Bloomberg le conceden un potencial de revalorización del 15% hasta los 5,91 euros.Este optimismo también se refleja en las recomendaciones.El 90% aconseja comprar y solo el 10% opta la venta.

Fortalezas y debilidades Victoria Torre considera que Europac está reflejando un sólido crecimiento, con incremento de la demanda.Como puntos fuertes, la experta apunta a la retribución al accionista.En el lado de los riesgo, la responsable de análisis y producto de Self Bank señala la caída de los precios de venta, como consecuencia de la entrada de nuevos competidores así como la mayor debilidad en la Eurozona.