Merlin entra en el ‘top 10’ de las mayores socimis de Europa

La absorción de Metrovacesa es reconocida por el mercado con un alza cercana al 4%

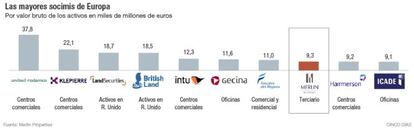

Merlin se convertirá en una de las grandes socimis de Europa. Los activos procedentes de Metrovacesa, procedente de la integración anunciada este martes, llevará a esta firma a posicionarse como la octava en valor de los activos, que disponen de un valor bruto (sin deuda) de 9.300 millones de euros. Estas sociedades cotizadas de inversión inmobiliaria (reits en la jerga del sector por su siglas en inglés) han aparecido en España en los dos últimos años y la presidida por Ismael Clemente ha conseguido en estos meses plantarse en el top 10 tras adquirir Testa a Sacyr por 1.796 millones y absorber el negocio patrimonialista de Metrovacesa, con valor neto de 1.672 millones.

La gran sociedad europea es Unibail Rodamco, cotizada en París y especializada en la gestión de centros comerciales, con 37.800 millones en activos. Le sigue su directa rival Klépierre, también francesa, con propiedades por valor de 22.100 millones. Concluye el podio la británica Land Securities (18.700 millones).

Tras ellas aparecen las británicas British Land e Intu y las francesas Gecina y Fonciere des Regions, por delante de Merlin. De hecho, este vehículo cotizado está fundamentalmente desarrollado en Francia y Reino Unido. En España, la norma que regula el régimen fiscal especial de las socimis se aprobó en 2014, dando lugar a que apareciesen las primeras. Estas firmas, dedicadas a la promoción y alquiler de propiedades fundamentalmente de terciario (oficinas, hoteles, comercial o logístico), están exentas de pagar el impuesto de sociedades a cambio de la obligación de desembolsar dividendo anual.

A nivel español, supera a Colonial, con 6.900 millones en activos si se suman los de su participada francesa SFL, y más lejos queda la socimi Hispania, en la que el inversor George Soros es el principal accionista, con 1.500 millones.

La mayor parte de las propiedades de la nueva Merlin, por valor, corresponden a oficinas (44%) fundamentalmente en Madrid y Barcelona, el 21% a locales comerciales, el 18% a centros comerciales, el 7% a hoteles y el resto a logística y otros. El valor bruto de los activos aportados por Metrovacesa –controlada hasta ahora por Santander (70,2%), BBVA (20,52%) y Popular (9,14%)– es de 3.190 millones. El mercado recibió este miércoles bien la integración, con un alza de alrededor del 4% en las acciones de la socimi.

En la nueva sociedad, Rodrigo Echenique, vicepresidente de Santander y presidente de Metrovacesa, ocupará la presidencia no ejecutiva. Clemente pasará a ser el primer ejecutivo como vicepresidente y consejero delegado. La entidad financiera sentará otros dos miembros en el nuevo consejo ampliado a 15 miembros y BBVA uno adicional.

En la nueva estructura, Santander será el accionista de referencia (21%), seguida de las participaciones minoritarias de BBVA, Popular y los fondos internacionales presentes actualmente en Merlin, como BlackRock o Principal Financial.

Los bancos consiguen así una fórmula para llevar a Metrovacesa al mercado, después de lanzar en 2013 una opa de exclusión para sanear una inmobiliaria víctima de la crisis del ladrillo. La empresa casi centenaria, creada en 1918 para urbanizar el barrio de Cuatro Caminos, prácticamente desaparece, ya que solo se queda con un negocio residual de suelo y promoción.

Una deuda de 4.500 millones a seis años

La valoración bruta del negocio patrimonial de Metrovacesa para su integración en Merlin es de 3.190 millones, de los que hay que descontar 1.539 millones de deuda neta, que se suma al actual pasivo de la cotizada Merlin. Esta operacicón deberá ser aprobada en junta de accionistas en septiembre.

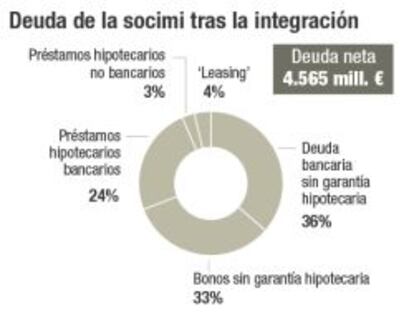

La deuda neta de Merlin pasa así de 3.138 millones a 4.565 millones, según explicó la compañía en una presentación a analistas este martes. Metrovacesa amplió capital recientemente por 1.600 millones, segregó el negocio de suelo, y emitió bonos en mayo por valor de 700 millones a seis años a un coste de 240 puntos básicos.

Por eso, la deuda de Merlin no tendrá ningún hito a corto plazo, ya que de media pasa de un vencimiento de siete años a seis años, con un tipo de interés medio de 2,2%.

En 2016 vence solo 15 millones de pasivo, 22 millones en 2017, y el primer gran hito de pago es en 2017, con 637 millones, fundamentalmente de créditos sin garantías hipotecarias. El siguiente gran vencimiento se retrasa hasta 2021, por 1.303 millones, también de préstamos sin garantía hipotecaria.

La estructura de la deuda pasa a ser en un 36% de préstamos sin garantía hipotecaria, el 33% de bonos, el 24% de créditos hipotecarios y el resto de otros instrumentos no bancarios y leasing.

Además, Metrovacesa suma otros 250 millones de deuda a otra sociedad, la que surge en Testa Residencial para el negocio de viviendas en alquiler. En esta compañía, los bancos accionistas de la histórica inmobiliaria controlarán el 65,76%.

Las claves

- Aumenta el capital de Merlin en 146 millones de acciones que pertenecerán a Metrovacesa. En la operación se da un valor neto de 1.672 millones de euros a los activos de la absorbida.

- Aprobación en junta de accionistas en septiembre. Si se rechaza, deberán compensar a la otra parte con 75 millones.

- Final previsto de la operación para el último trimestre de 2016.