Hemos puesto en marcha cobertura ante los riesgos geopolíticos

Los mercados están turbulentos básicamente porque las personas se están posicionando respecto a riesgo de Brexit, elecciones españolas y posteriormente de EEUU. Prefieren estar cubiertos antes del desenlace. Si los riesgos no se materializan los mercados subirán. El caso es que hemos empezado a cubrir posiciones en renta variable a la vista de posibles secuelas de riesgos políticos con el referéndum Brexit y elecciones generales en España, referéndum constitucional en Italia en octubre y elecciones presidenciales de EEUU en noviembre.

En cuanto Reino Unido, las encuestas siguen indicando un resultado muy ajustado. Pero, al prepararse ante su posible salida de la Unión Europea, es arriesgado estar completamente invertido o completamente desinvertido. Dependiendo del perfil, capacidad y experiencia hay que tener cierta a exposición a renta variable. Normalmente, en caso de persona física, conviene aumentar la liquidez para amortiguar parte el riesgo. En otro caso puede ser apropiado el uso de derivados.

Hay que contar con activos de protección

En cualquier caso hay que tener en cuenta que el bajo crecimiento limita la expansión de múltiplos de las acciones y permanecemos relativamente prudentes. Además actualmente renta fija y renta variable muestran correlación y hay que contar con tipo activos de protección. Al respecto los dos últimos años la deuda del tesoro de EEUU ha sido refugio, dado el cupón y previsión de aumento de rentabilidad a vencimiento, además de liquidez. Ahora bien, aunque la rentabilidad de la deuda del Tesoro de EEUU a diez años resulte atractiva desde una perspectiva europea, hay motivos para temer que los tipos de interés reales (sin inflación) a largo plazo se hayan vuelto negativos y que los riesgos sean asimétricos. No esperamos una enorme subida de rentabilidades a vencimiento, pero hemos reducido la exposición a variaciones de tipos de interés. Por su parte el oro se ha comportado muy bien en seis meses pero no es un activo que funcione adecuadamente sin inflación y no proporciona ingresos recurrentes.

Es evidente el riesgo político en España

A ello se añade que es evidente el riesgo político en España. Fuera de nuestro país se preguntan porque hay desgobierno con todas las reformas y un crecimiento del PIB al 3,5%, en algunas Comunidades Autónomas incluso 4%. En cambio en otros países ni siquiera se han puesto en práctica estas reformas. Francia está haciendo la laboral que España ha hecho hace cuatro años. La SAREB en España se puso en marcha hace años y ahora la están tanteando los italianos. También es destacable en España la reforma del mercado único. Pero ahora existe el riesgo de que las elecciones generales del 26 de junio den como resultado un gobierno más proclive a revertir las reformas económicas, lo que provocaría cierta volatilidad en torno al euro.

Los riesgos han de materializarse para cuestionar un crecimiento de 1,8% en la Euro Zona

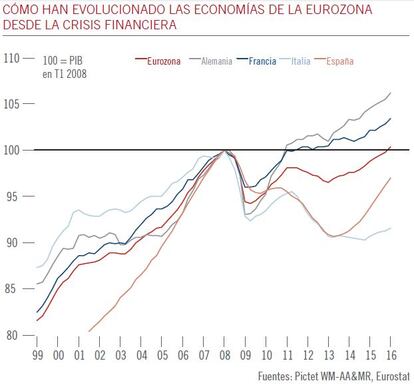

Al mismo tiempo en la Euro Zona el crecimiento del PIB puede desacelerarse a 1,5% en términos anualizados este segundo trimestre. De todas formas los indicadores apuntan a una sólida demanda interna, compensando la debilidad exterior. A ello se añade que la Comisión Europea está dispuesta a mayor flexibilidad a cambio de más compromiso con las reformas. En mayo concedió a Italia un margen sin precedentes para relajar la austeridad y Portugal y España no han sido penalizados por incumplir objetivos fiscales. Además el acuerdo del Eurogrupo sobre Grecia el pasado 25 de mayo ha sido positivo, aunque los detalles de reestructuración de deuda se han pospuesto para cuando se complete el programa de rescate en 2018. Por otra parte la reciente caída de confianza empresarial ha sido particularmente visible en la periferia de la Euro Zona y se requiere vigilancia. Pero todos los riesgos han de materializarse para que nuestras previsiones, superiores al consenso, se vean cuestionadas, como es un crecimiento del PIB en 1,8% en 2016 en la Euro Zona. Mientras las compras de deuda empresarial siguen favoreciendo a la deuda de alta rentabilidad europea. Adicionalmente es probable que las compras de activos del BCE se extiendan más allá de marzo de 2017, tal vez forzando otro ajuste de criterios, empezando muy probablemente con aumentar los límites por emisor para septiembre.

La elección presidencial en EEUU en noviembre, tema de preocupación mundial

Por otra parte, aunque es pronto, la elección presidencial en EEUU de noviembre es un tema de preocupación mundial, presente en la mente de cualquier gestor profesional y cliente. Hay que tener en cuenta que normalmente los mercados prefieren un mandato republicano a uno demócrata y es la primera vez en la historia que no prefieren al candidato republicano. Mientras ha aumentado la probabilidad de una subida de tipos de interés de la Reserva Federal en julio, pero consideramos más probable que espere a septiembre. En cualquier caso se moverá con gran cautela, limitándose tal vez a una sola subida este año.

Luis Sánchez de Lamadrid, director general de Pictet WM para España y Portugal.