¿Cuánto pueden subir las acciones de Grifols?

Si algo define a Grifols es su carácter defensivo.La compañía de hemoderivados ha sido capaz de sortear los momentos más duros de la crisis y salir airosa de la situación. El mejor ejemplo de esto se encuentra en la evolución registrada por las acciones. Desde su salto al parqué en 2006, la cotizada ha cerrado solo tres años en negativo. En el resto de ejercicios se han impuesto las alzas y en casos como el de 2012, los ascensos han llegado incluso a superar el 100%. A pesar de todo, en lo que va de 2016, Grifols no ha permanecido ajena a la volatilidad que impera en los mercados y en cinco meses sus títulos retroceden más de un 14,5%.

En medio de este escenario, la empresa divulgó el pasado jueves los resultados del primer trimestre de 2015, que han sido recibidos con caídas del 20%. De las cifras publicadas se puede extraer la conclusión de que los márgenes continúan estrechándose, algo que los analistas de Bankinter consideran que es el principal riesgo al que se enfrenta la compañía. El consenso de los expertos coincide, además, en señalar que en los primeros meses de 2016 ha tenido lugar un deterioro de las cuentas. Así, por ejemplo, el beneficio neto registró una caída del 2,5% respecto al mismo periodo del año anterior hasta los 125,2 millones. La compañía indicó que este descenso obedece a una mayor tasa impositiva y al incremento de la amortización por la nueva planta de fraccionamiento de Clayton. El punto de inflexión lo marcaron los ingresos, que crecieron en un 5,9% hasta los 959 millones, y el resultado bruto de explotación (ebitda), que aumentó un ligero 0,9% hasta los 282,5 millones.

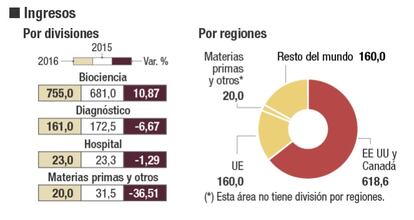

El incremento de la facturación contó con el pilar de la división de biociencia, que representa el 79% de la cifra de negocio. Durante el primer trimestre, los ingresos de esta área fueron los que mejor comportamiento registraron, sirviendo de impulso al conjunto de las cuentas. Carolina Morcos, analista de Renta 4, destaca la estrategia implementada por la compañía, basada en incrementar su capacidad industrial y de obtención de plasma gracias a la apertura de nuevos centros de donación en EE UU. Para los próximos meses, en esta división computará la compra del 49% de la compañía americana Interstate Blood Bank. Esta adquisición, que está pendiente de recibir el visto bueno de las autoridades competentes, es vista con optimismo por los expertos. Adrián Poyo, analista de XTB, considera que esta inversión permitirá a Grifols “seguir dando respuesta a la creciente demanda de productos plasmáticos en los próximos 12-14 años”.

El resto de secciones no registraron el mismo comportamiento. La unidad de diagnóstico, que equivale al 17% de la facturación, vio cómo sus ingresos cedían un 6,6% debido, fundamentalmente, a que en el mismo periodo de 2015 se contabilizaron contratos suscritos con Japón. No obstante, Morcos señala que esta área continúa impulsando su peso en EE UU, donde cuenta con un gran potencial, mientras que en España se están desarrollando acuerdos estratégicos para la comercialización de una prueba de diagnóstico de la Malaria.

La división que peor suerte corrió fue la designada como materias primas y otros, cuyos ingresos cayeron un 36,5% hasta los 20 millones. Por su parte, el área de hospitales menguó en un 1,28% su facturación, afectada por la ralentización de concursos relacionados con Pharmatech y de fabricación de terceros.

La otra característica y un punto fuerte de la compañía, como señala Victoria Torre, de Self Bank, es la expansión geográfica. De hecho, de España solo conserva su denominación social. EE UU y Canadá es su principal mercado (64,5% de las ventas) y “a pesar del entorno competitivo de esta región, la facturación mantiene un buen comportamiento”, apuntan desde Renta 4. “Asia-Pacífico se mantiene como prioritaria por su gran potencial, mientras que en el resto del mundo, su aportación crece en línea con los objetivos estratégicos”, afirma Morcos.

La lista de puntos fuertes la cierra la generación de caja que, siguiendo la opinión de Torre, “le permite acometer con solvencia los proyectos de crecimiento previstos y cumplir con el objetivo de reducción del apalancamiento financiero”. A cierre del 30 de marzo la deuda de Grifols ascendía a 3.614,7 millones frente a los 3.654 millones de cierre de 2015. Esta reducción se justifica en la apreciación del dólar, divisa en la que está denominada la mayor parte de la deuda de la compañía.

Las claves

Potencial A pesar de la caída que acumula desde comienzos de año, los expertos se muestran optimistas con el futuro de la compañía.El consenso de los expertos consultados por Bloomberg fija como precio objetivo los 22 euros. Es decir, le concede un potencial de revaloraización cercano al 21%. No obstante, algunas casas de análisis como Barclays elevan el precio hasta los 24 euros, por encima incluso del máximo registrado en febrero del año pasado, momento en que sus acciones subieron hasta los 22,55 euros.

Recomendaciones El optimismo de los analistas que siguen al valor no solo queda reflejado en el precio objetivo, sino que también tiene su continuidad en las recomendaciones. El 53,8% de los expertos aconseja comprar; el 34,6%, mantener y solo un 11,5% se decanta por la venta.

Fortalezas La expansión geográfica, la fuerte generación de caja unida al potencial de la división de diagnóstico y las inversiones en la unidad de biociencia son los pilares del negocio.