El Banco de España avala que la vivienda se ha depreciado un 40%

El informe de estabilidad financiera sostiene que el ajuste se hizo en dos fases El regulador explica el por qué de las discrepancias entre las distintas estadísticas

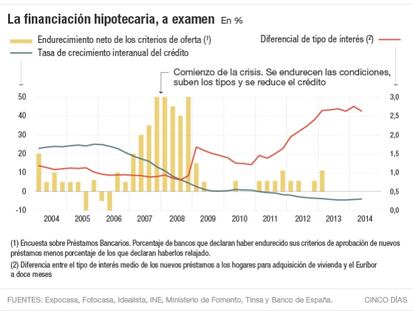

El supervisor explica en un apartado especial de su último informe de estabilidad financiera cómo el descenso de los precios inmobiliarios ha estado motivado estos años tanto por la necesidad de corregir en parte las intensas subidas previas, como por el desplome de la demanda de vivienda vinculada a la caída de la renta disponible de las familias, el aumento del paro y el endurecimiento de las condiciones de financiación.

El análisis del Banco de España estima que desde 2007, cuando las viviendas alcanzaron sus valores máximos, los precios se han reducido entre un 30% y un 40%. Por primera vez, admite las divergencias que suele haber entre las distintas estadísticas que miden el precio de las casas, motivadas, en opinión del supervisor, por la “dificultad de calcular un único valor representativo en un mercado muy heterogéneo, en el que los precios varían de forma significativa en función de la localización, tipo de vivienda, equipamiento, antigüedad, entre otros elementos”.

Además, el informe recuerda que los indicadores se basan en fuentes de datos diferentes (valores escriturados, tasaciones o precios de oferta). Esto es lo que explicaría que “ni las caídas acumuladas desde máximos, ni la evolución de las tasas anuales coincidan exactamente. Sin embargo, sí existe una tendencia general común a todas ellas”, subrayó ayer el Banco de España.

Por ello, porque en lo esencial las estadísticas están de acuerdo, el Banco de España sostiene que el ajuste se realizó en dos fases, la primera en 2008-2009 y otra en 2011-2013, “en línea con la doble recesión de la economía española”. También, pone de manifiesto que en los meses transcurridos de este año la tendencia evoluciona hacia la estabilización “observándose incluso algún tímido repunte” en algunas zonas.

En cuanto a la evolución que se espera a medio plazo, el supervisor admite que dependerá de la situación económica global y de las condiciones de financiación que aplique la banca, “que serán, sin duda, más estrictas que antes de 2007”. Será además determinante la necesidad de absorber el stock.

La ‘vuelta’ del crédito eleva la deuda hipotecaria

La tenue vuelta del crédito, tanto a hogares, como a las empresas, es lo que ha propiciado que la deuda hipotecaria de las familias haya vuelto a crecer por primera vez desde noviembre de 2013, según las cifras publicadas ayer por el Banco de España.

Hasta finales de septiembre, los hogares mantenían un endeudamiento hipotecario total de 594.861 millones de euros, 23 millones más que en el trimestre anterior. No obstante, la deuda global de las familias volvió a disminuir en el tercer trimestre de este año hasta situarse en 757.305 millones, la cifra más baja desde octubre de 2006. Este descenso representa un ajuste del 4,6% respecto al volumen de deuda de septiembre de 2013 y pone de manifiesto que sigue el desendeudamiento, iniciado cuando estalló la crisis.