Tipos de interés e IPC

El Reino Unido puede ser una buena guía de cara a encuadrar la perspectiva de tipos de interés.

Durante los últimos meses se ha mantenido que el Banco de Inglaterra sería el primer banco central de las economías más desarrolladas en elevar el precio del dinero. Incluso en las últimas actas publicadas se observaba que 2 miembros de los 9 que componen el comité de política monetaria de la institución sugerían ya la necesidad de proceder a la elevación de los tipos de interés.

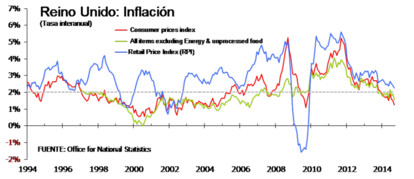

Sin embargo en los últimos meses se advierte una significativa moderación del IPC en el Reino Unido. El último dato, referido al mes de septiembre conocido ayer, la tasa interanual se situaba en el 1,2% desde el 1,5%. En buena parte este nuevo ajuste a la baja era provocado por el comportamiento del precio del fuel que presentaba una tasa interanual del –6% así como la de los alimentos que resultaba ser del –1,5%. Sin embargo, y aun teniendo en cuenta estos efectos, la realidad es que la tasa subyacente se sitúa en un interanual del 1,5% en septiembre desde el 1,9%.

Por otro lado, las ganancias medias salariales están muy contenidas. Tomando un promedio de mayo a julio la tasa interanual se sitúa en el 0,7% por lo que parece que las presiones inflacionistas están muy contenidas. Llama la atención todo este comportamiento porque supuestamente el Reino Unido será una de las economías que más crecimiento va a presentar según las nuevas perspectivas del FMI. Este organismo internacional estima que en el 2014 y 2015 la tasa de expansión del PIB será del 3,2% y 2,7% respectivamente.

La moderación de los precios en septiembre no es un fenómeno exclusivo del Reino Unido si no de las economías globales.

Esta mañana se conocía que el IPC de China creció en septiembre a su ritmo más bajo en más de cuatro años (enero de 2010), al registrar una subida interanual del 1,6%. Desl mismo modo, el índice de precios al productor (PPI) volvió a registrar caídas el mes pasado, esta vez del 1,8% interanual. Con el dato de septiembre, este indicador contabiliza ya más de 31 meses consecutivos de descensos -más de dos años y medio-, debido a la caída de los precios de las materias primas y de la demanda, así como al exceso de capacidad de la industria.

Hace tan sólo unas semanas las estimaciones del primer retoque en el precio del dinero, según el mercado de futuros, eran para marzo.