¿Autónomo al máximo o al mínimo?

En esta época de crisis es cuando la gente se reinventa y decide, ante la falta de trabajo, montar su propio negocio, dándose de alta en la Seguridad Social como trabajador por cuenta propia en el Régimen Especial de los Trabajadores Autónomos (RETA).

A diferencia del Régimen General, donde la cotización a la Seguridad Social depende del sueldo que tengamos (aunque existe una cotización máxima), en el RETA, es el trabajador quien decide cómo cotizar (al máximo, al mínimo o a una base intermedia). Puede tener unos ingresos muy elevados y cotizar al mínimo o, por el contrario, tener unos ingresos muy bajos y hacerlo al máximo.

La base de cotización que tengamos en los últimos años de la vida laboral (entre 17 ó 25, en función del momento en que el autónomo se jubile) serán los que la Seguridad Social considere de cara al cálculo de la pensión.

Aquellos trabajadores que coticen al mínimo tendrán, cómo es lógico, menor pensión que los que lo hacen al máximo, pero también habrán pagado menos dinero durante los años en los que cotizaron.

La pregunta que se suele hacer la gente es: ¿Interesa cotizar al máximo o al mínimo?

La respuesta depende, fundamentalmente, de los siguientes factores:

1. La esperanza de vida del trabajador. Cuanto mayor sea, más interesante será cotizar al máximo, ya que recibirá durante muchos años la pensión máxima.

2. La rentabilidad que pueda obtener con la diferencia entre las bases de cotización máxima y mínima, en caso de que optemos por el mínimo e invierta lo que se ahorra en el mercado financiero.

3. Las reformas adicionales que se puedan poner en marcha en la Seguridad Social. Mucha gente considera que las pensiones máximas se pueden ver más afectadas que las mínimas en caso de reformas adicionales.

EJEMPLO:

A continuación mostramos un ejemplo que nos ayude a entender la complejidad de esta decisión.

Supongamos un inversor con las siguientes características:

- Edad: cumple 50 años en 2014.

- Ha cotizado 25 años a la Seguridad Social.

- Cotizó al máximo hasta finales de 2012, momento en el cual le despidieron. En diciembre de 2014 se le acaba la prestación por desempleo y está valorando la posibilidad darse de alta como autónomo en la Seguridad Social.

Escenario 1: se da de alta al mínimo a partir de enero de 2015

En este caso, el coste anual para el trabajador es de aproximadamente 3.150 euros. Si cotiza hasta los 65 años, en 2023 recibirá una pensión en euros actuales de 20.423 (27.487 euros de 2023).

Si tenemos en cuenta el factor de sostenibilidad, dicha pensión se verá reducida en un 9,45% debido al aumento de la esperanza de vida. Además, habrá que restarle los impuestos (aproximadamente un 13%).

Escenario 2: se da de alta al máximo a partir de enero de 2015

En este supuesto, el coste anual para el ahorrador es de aproximadamente 12.850 euros. Si cotiza hasta los 65 años, en 2023 recibirá una pensión en euros actuales de 35.762 (48.132 euros de 2023).

Al igual que en el caso anterior, por el factor de sostenibilidad, la pensión se verá reducida (9,75%) y a ese importe habrá que restarle los impuestos (aproximadamente un 20%).

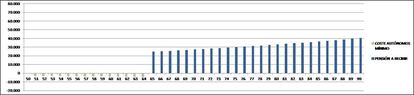

¿Cuándo recupera el autónomo el coste extra de cotizar al máximo?

A continuación mostramos cuándo recuperaría el ahorrador la inversión adicional entre cotizar al máximo y hacerlo al mínimo. Para ello, suponemos que cotiza al mínimo, que invierte la diferencia con la aportación máxima en una cartera en el mercado financiero (primero con una rentabilidad del 0% y un segundo supuesto con una rentabilidad del 4%) y que, a partir de la jubilación, empieza a reembolsarse de dicha cartera la diferencia entre la pensión que le habría correspondido por cotizar al mínimo y la que recibiría si hubiera cotizado al máximo.

Tal y como se puede observar, en el caso de que invierta la diferencia de cotizaciones al 0%, a los 75 años se quedaría sin ese dinero ahorrado. Sin embargo, si la rentabilidad de la cartera asciende al 4%, el momento en que se queda sin ese dinero extra se retrasa hasta los 78 años.

En el gráfico anterior, hemos tenido en cuenta la esperanza de vida y la rentabilidad de la cartera financiera el inversor, pero éste, además, deberá introducir en la toma de decisiones una variable adicional: las posibles futuras reformas del sistema de pensiones. Es probable que el sistema de la Seguridad Social sufra reformas adicionales y que las pensiones máximas sean las más perjudicadas, por lo que, en determinados casos, puede que llegue a ser conveniente cotizar al mínimo y generar un ahorro privado que el día de mañana financie la menor pensión.

Paula Satrústegui, directora de planificación financiera de Abante