Ceiss pierde un tercio de sus depósitos en tres años de negociación con Unicaja

El 21 de marzo de 2011, los responsables de Unicaja y Caja España–Duero remitían un hecho relevante a la Comisión Nacional del Mercado de Valores (CNMV) anunciando “un preacuerdo genérico de los presidentes de ambas instituciones con vistas a un eventual proceso de integración”. El comunicado dio el pistoletazo de salida a tres años de negociaciones que han involucrado no solo a ambas entidades sino tanto a las autoridades y supervisores nacionales como a la Comisión Europea.

Un largo camino de 34 meses hasta que la operación ha quedado atada esta semana en el que Banco Ceiss, la entidad con la que operan las cajas castellanas, ha sido saneado y limpiado de su carga tóxica, pero también ha visto gravemente herido su negocio bancario.De hecho, y aunque ya desde muy temprano se partió de la idea de que Unicaja fuera la entidad dominante de la fusión, en 2011 ambas firmas podían equipararse. Caja España–Duero era entonces una entidad mayor, con 43.719 millones de euros en activos a cierre del primer trimestre de 2011, que se han reducido a 36.600 millones a septiembre de 2013, según los últimos datos públicos. Unicaja, a su vez, encaró el matrimonio con 35.150 millones en activos que ha ido reforzando hasta los 41.754 millones de 2013.

Un dato sintomático de la fuga de clientes que ha sufrido la entidad castellana mientras se debatía entre la fusión o la liquidación es la caída del volumen de depósitos de la clientela. Mientras que a inicios de 2011 Caja España–Duero contaba con un volumen de 34.971 millones, en el tercer trimestre de 2013 esta partida del pasivo había caído hasta los 25.026 millones. Una reducción de casi un tercio de su saldo inicial. La entidad malagueña, sin embargo, ha pasado en este mismo periodo de contar con una cifra inferior de depósitos, 25.558 millones, a superar a Ceiss alcanzando los 28.261 millones.

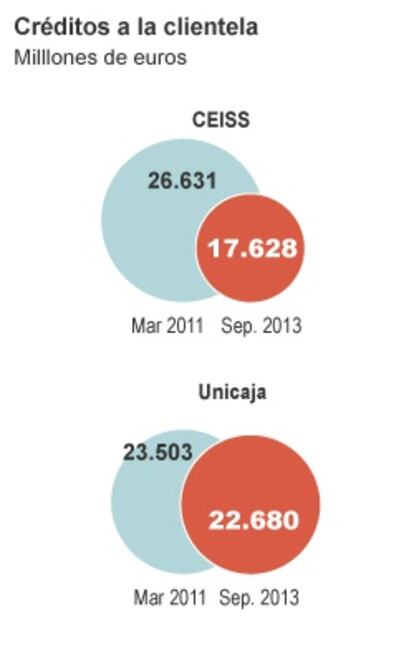

Otro tanto ocurre con la inversión crediticia. Caja España–Duero partía hace tres años de un saldo vivo de préstamos a sus clientes de 26.631 millones, cantidad que ha reducido también con fuerza hasta los actuales 17.628 millones. Unicaja, envuelta como el resto del sector en un proceso de desapalancamiento y control de riesgos también ha reducido los préstamos en circulación, aunque en menor medida. Ha pasado de mantener 23.503 millones en créditos concedidos a situarlos en 22.680. Apenas un millón menos frente a los 11 millones rebajados por las castellanas.

Un periodo de desgaste, a fin de cuentas, que lega a Unicaja un negocio menos lucrativo que el inicialmente planteado pero que también ha terminado convirtiendo la fusión original en una mera adquisición en la que la entidad malagueña tiene todo el peso.Esta prevalencia, no obstante, no es lo único que ha sacado en claro en estos años el presidente de Unicaja, Braulio Medel, en el largo tira y afloja que ha precedido al acuerdo. En este periodo, la firma absorbida ha sido asistida con dinero público, saneada de su carga inmobiliaria y reducido costes laborales.

Saneamiento público

Bajo el horizonte inicial de poner en marcha el matrimonio en septiembre de 2011, las dos cajas de ahorros crearon sendos bancos con los que operar pero las desavenencias entre las partes terminaron retrasando la unión. Las provisiones decretadas por el ministro Luis de Guindos a comienzos de 2012 y la auditoría a la que se sometió al sector financiero español dejaron en el aire la operación ante la reticencia de Málaga de consumar sin conocer antes las tripas de Ceiss y sus posibles necesidades de capital.

El proceso concluyó con la inyección de 604 millones de euros del rescate europeo para capitalizar Ceiss la pasada primavera, que se sumaban a los 525 millones que ya habían recibido del FROB las cajas castellanas al fusionarse entre sí. En paralelo, tras la creación del banco malo, Ceiss traspasó a Sareb 18.115 activos, entre inmuebles y créditos al ladrillo, por valor de 3.140 millones de euros.

Medel aceptó entonces hacerse cargo de hasta 40 millones por la diferencia de precios que pudiera detectar Sareb en la cartera de Ceiss, si el FROBse hacía cargo de los 200 millones siguientes. Como Sareb ha valorado la carga en 41 millones a la baja, sobran 199 millones de esa garantía de los que el FROB pretende dedicar 160 al arbitraje de los ex preferentistas de las castellanas. Finalmente, Medel ha arrancado el compromiso al FROB de aportar hasta 241 millones más para cubrir los pleitos de los bonistas que no aceptaran la oferta de Unicaja.

A cambio de estas nuevas ayudas, eso sí, Bruselas impone a Ceiss –que ya había recortado sueldos y personal en un 30%– una nueva reducción de empleados y oficinas del 5%, del 10% en créditos y depósitos y del 15% en balance. El retraso en tres años y las condiciones de la fusión dejan por tanto a Unicaja una entidad más saneada, capitalizada con fondos públicos y con menos costes laborales, pero considerablemente menos robusta en términos de negocio bancario.