Los fondepósitos crecen un 21% tras el veto de Linde a la guerra del pasivo

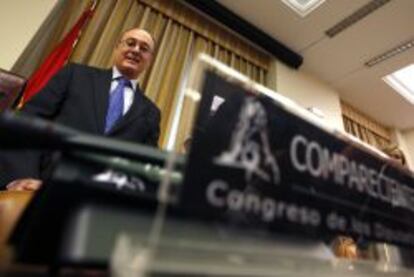

Desde que el gobernador del Banco de España, Luis María Linde, comunicó a las entidades financieras su recomendación de limitar su capacidad para ofrecer depósitos de alta remuneración, el sector y los ahorradores han buscado activos alternativos hacia los que derivar los miles de millones de euros invertidos en imposiciones a plazo fijo.

Los fondos de inversión, en general, y los fondepósitos, en particular, se han beneficiado especialmente de la finalización de la guerra del pasivo. En el caso de los primeros, han registrado un incremento de su patrimonio del 12,4% en lo que va de año. En el caso de los segundos, el aumento ha sido del 20,8%, de acuerdo con los últimos datos facilitados por Inverco –la patronal del sector–, que recoge su evolución hasta el 31 de agosto.

El tirón de los fondepósitos tiene todo el sentido del mundo. El supervisor bancario limitó los depósitos de alta remuneración cuando se comercializan entre particulares, pero no si se venden a inversores institucionales, como ocurre con los fondos. Esto se traduce en que un pequeño ahorrador encuentra dificultades para que su banco le ofrezca una rentabilidad anual superior al 2% para un depósito, mientras que los gestores de un fondepósito pueden obtener un compromiso de retorno superior al 3% sin muchos problemas.

Entre la veintena de fondepósitos que se ofrecen en España, los más rentables ya han acumulado en lo que va de año una rentabilidad superior al 2% y acabarán el ejercicio cerca del 3%, a pesar de que tienen un nivel de riesgo limitado. En conjunto, acumulan un patrimonio de más de 4.400 millones de euros, frente a los 3.650 millones con que contaban a comienzos de año.

Bankia ha sido una de las entidades más activas en la venta de este tipo de fondos, ya que en 2013 ha lanzado dos productos de esta tipología, algunos de los cuales acumulan una rentabilidad del 1,3% en seis meses.

Además de los fondepósitos puros, también han proliferado instituciones de inversión colectiva especializadas en renta fija a corto plazo, que están destinando buena parte de su cartera a depósitos bancarios. Este es el caso de Gesconsult Corto Plazo. “Al 31 de agosto tenía el 80% invertido en depósitos”, explica Sonia Pérez-Castro, directora de expansión de la gestora. “Este tipo de productos tiene una fiscalidad muy atractiva en relación a los depósitos tradicionales y, además, esperamos cerrar el ejercicio con una rentabilidad acumulada cercana al 3%”, agrega. Enrique Lluva, responsable de Renta Fija de Ahorro Corporación Gestión, explica que varios fondepósitos han experimentado espectaculares inyecciones de liquidez desde comienzos de año. El experto indica que se han convertido en una alternativa atractiva para las empresas, que así pueden sacar partido de sus excedentes de liquidez, o para otros fondos de inversión.

Santander Fondepósitos es el producto de mayor tamaño de su categoría, con más de 2.500 millones. Su patrimonio ha crecido un 127% en el año, según Inverco, en parte porque ha absorbido otros tres fondos de la gestora con la misma estrategia. En todo caso, si se elimina este efecto, el aumento continúa siendo muy considerable, del 48%.

Derrotan a los monetarios, con mínimo peligro

Conseguir un rendimiento anual del 3% puede saber a poco en un ejercicio en el que el Ibex sube más de un 12%. Sin embargo, el gran atractivo de los fondepósitos es su escaso nivel riesgo. Al invertir en depósitos bancarios, este tipo de productos evoluciona al margen de los vaivenes de la Bolsa y de los traspiés de la prima de riesgo. Prácticamente el único riesgo implícito es la posibilidad de que el banco que ha comercializado el depósito quiebre y, aún ese supuesto, sería difícil que dejara de devolver el dinero de los depósitos. Esta característica ha hecho que las entidades estén comercializando los fondepósitos entre clientes muy poco amigos del riesgo: ahorradores que no están dispuestos a asumir un cierto nivel de pérdidas.

Un segundo perfil de compradores de fondepósitos son empresas que buscan dónde colocar sus puntas de tesorería: necesitan productos de máxima liquidez, como es el caso, con los que obtener un cierto rendimiento del dinero.

Los fondepósitos más rentables, como Sabadell Fondo Depósito, gestionado por Bansabadell Inversión, y CCM Fondepósito, de Ahorro Corporación Gestión, acumulan rentabilidades del 2,1% y del 2% en lo que va de año, según Bloomberg.

La media de rentabilidad de este tipo de carteras se situaba en el 1,26% entre enero y agosto, por encima del 0,97% correspondiente a los fondos monetarios, según los datos de Inverco.

El riesgo de ambos tipos de productos –monetarios y fondepósitos– es similar según los expertos, si bien los fondos que invierten en imposiciones a plazo fijo suelen estar incluidos dentro de la categoría de renta fija a corto plazo. Este tipo de carteras tienen más libertad de inversión que los fondos monetarios.