Cuando Merkel despertó, todo era periferia

La subasta de ayer de la deuda alemana puede ser el punto de inflexión defintivo en la crisis. Para bien o para mal. Comentábamos hace unos días las divergencias que mostraba el mercado hacían pensar que no se valoraba realmente la posibilidad de la ruptura del euro. Ahora, sí.

No es la única señal. La primera fue la subasta española, con tipos a tres meses al 5%, totalmente fuera de mercado. Además, el euro ya ha empezado a flojear contra el dólar. Las primas de riesgo de Austria y Bélgica están disparadas, la de Francia no deja de subir. Los CDS de los bancos estadounidenses (los que tienen no se sabe cúantos miles de millones de riesgo en derivados procedente de Europa) están rondando los 500 puntos. En Letonia se ha intervenido un banco y se ha limitado el dinero que pueden sacar los clientes (lo que ha provocado colas en otros bancos), Hungría ha pedido ayuda al FMI y Polonia tiene que intervenir para sostener el zloty.

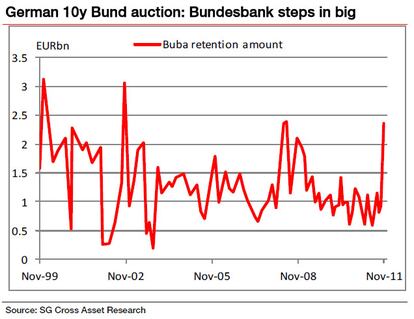

Detalles. Pero el primero es el más significativo de todos. El mercado parecía tener un apetito insaciable por la deuda segura, como el bono alemán. De hecho, en los plazos cortos los inversores han pagado por tener letras alemanas. Pero la subasta quedó desierta y el Bundesbank se quedó con casi el 40% (gráfico abajo para ver lo excepcional del hecho). No hay demanda para la deuda alemana a tipos de interés tan bajos. Y no es un problema solo de los tipos. EE UU colocó ayer deuda a siete años al 1,4% con 3,2 veces de sobredemanda.

Y es, como decimos, porque el mercado se lo empieza a tomar en serio y ha dejado el trading (vendo deuda española, compro alemana y me resguardo del riesgo divisa) para preocuparse por las consecuencias a medio plazo. Y en ningún escenario el bono alemán es una buena compra, más teniendo en cuenta que la deuda germana es del 80% del PIB; más que la española.

Si se rompe el euro, además de tener toda la banca alemana prácticamente quebrada por su exposición a Europa, la devaluación de las divisas periféricas (o la del euro en caso de que quien se marche sea alemania) no será inferior al 30%, parando la máquina exportadora alemana. Si no se rompe el euro, el diferencial de tipo de interés con España o Italia no está justificado. En este segundo caso, si es el fondo de rescate quien salva la moneda, Alemania tendrá más deuda (por las garantías aportadas) y, si es el BCE, hay riesgos de inflación y debilidad del euro. ¿Por qué comprar deuda alemana?

En otras palabras, el mercado ya no ve en Europa un núcleo libre de riesgo. Todo es periferia. Y las consecuencias son inciertas. Puede que el gobierno de Alemania entienda, al fin, la situación y empiece a corregir sus históricos errores. O puede que la presión agudice el populismo nacionalista y Merkel considere que ha pecado de blanda. No lo sabemos. La única solución es que el BCE mantenga unido el euro mediante la compra de bonos hasta que Europa pacte una integración fiscal. No hay alternativa.

Mientras tanto, en España la curva de tipos muestra un preocupante aplanamiento; se pide un 6,6% por la deuda a un año y un 5,7% por la deuda a 10, una situación de desconfianza insostenible no tanto para el Tesoro como para bancos y empresas.

Música contra la crisis, The Zombies, Tell Her No, 1964(cortesía de David, @DMarcialPerez)

Sígueme (si quieres) en Twitter: @Nuno_Rodrigo5 o, si no tienes cuenta, en twitter.com/nuno_rodrigo5