La caída de los tipos no llega a la hipoteca nueva

Sólo la compra de una casa de una promoción propiedad de un banco permite condiciones más suaves.

La coincidencia en el tiempo del pinchazo inmobiliario de la economía española y de la crisis financiera internacional ha dado lugar a una situación insólita. El euríbor, el índice de referencia indiscutible en los créditos hipotecarios de los españoles, se despeña hasta mínimos históricos pero, contra la lógica que movía el universo bancario hasta hace un año, las hipotecas nuevas no son ni más baratas ni más accesibles. La situación, en cambio, sí beneficia a quienes se hipotecaron años atrás y que ahora ven rebajada notablemente su cuota mensual en las revisiones.

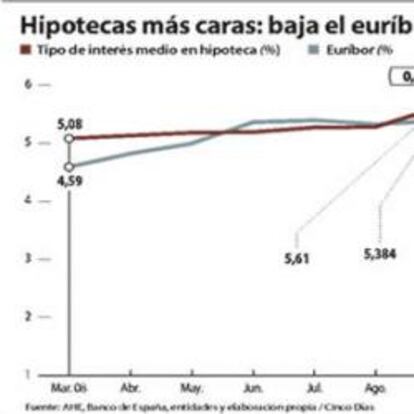

Las entidades financieras contribuyeron con generosas dosis de crédito al boom inmobiliario de la última década y la hipoteca se puso al alcance de la mano, gracias a unos tipos de interés en el 2% desde mediados de 2003 a finales de 2005. Aquel mínimo histórico del precio del dinero en la zona euro ha quedado superado por la realidad actual y, con los tipos en el 1,5% y un euríbor hipotecario también en mínimos sin precedentes (al 1,918% en marzo), el tipo medio al que ahora se conceden las hipotecas es del 5,64%, según los últimos datos del Instituto Nacional de Estadística, del mes de enero. Este precio supone un aumento del 10,2% interanual, que incorpora además un incremento del diferencial que aplica la banca sobre el euríbor. Desde el diferencial medio sobre el euríbor de 0,562 puntos de enero de 2008 se ha pasado a un diferencial de 3,018 puntos un año después. Y con el dato de euríbor de marzo la diferencia promete ensancharse aún más.

Pedir una hipoteca resulta ahora más caro que hace un año y además, hay que cumplir más requisitos. Las entidades financieras han regresado a la más pura ortodoxia bancaria y difícilmente se salen del guión en la búsqueda del cliente más solvente. La financiación ha de ser por el 80% del valor de tasación, la cuota mensual no debe superar un tercio de los ingresos de la unidad familiar. Es necesario, además de domiciliar la nómina, contratar un seguro de hogar, uno de vida y, con cada vez mayor frecuencia, un seguro de cobertura por desempleo. Y sobre todo, tener un puesto de trabajo estable, el bien más preciado en momentos de crisis.

Todo esto significa que el aspirante a la hipoteca debe contar con un ahorro previo por un mínimo del 20% del valor de tasación de la vivienda, sin contar con los gastos adicionales de la operación inmobiliaria, como notario e impuestos. Las hipotecas por el cien por cien han desaparecido del mercado bancario y el uso de avales se ha restringido notablemente. 'No aceptamos como aval otro inmueble. Pero sí podemos financiar por encima del 80% -en un 85% ó 90%-, en el caso de un cliente solvente y con muy buena relación con el banco que quiere avalar la hipoteca de su hijo', reconocen en una entidad financiera.

En definitiva, todo depende del colchón financiero con el que uno llega al banco y de las garantías que pueda ofrecer de que su nivel de ingresos no va a menguar. Y si en lugar de un único sueldo, hay dos, mayores serán las posibilidades de hipotecarse. 'Lo peor está por venir, cuando empiecen a agotarse los subsidios de desempleo. Y si una hipoteca se paga entre dos, es más fácil', apuntan desde una entidad.

Más fácil si el piso es del banco

La financiación hipotecaria escasea. La incertidumbre ante la amenaza del desempleo restringe la demanda y los bancos se enfrentan a una creciente morosidad, que desaconseja la concesión de nuevos créditos a menos que se tengan las máximas garantías y se asuma el mínimo riesgo. Pero la vida bancaria continúa. 'Tenemos que seguir haciendo negocio y la captación de hipotecas es la fórmula con la que comercializar otros productos', recuerdan fuentes de una caja de ahorros.

'Al cliente que pide una hipoteca para comprar un piso de una promoción del propio banco es fácil decirle que sí', reconocen desde una entidad. En respuesta al peligroso avance de la morosidad en el crédito a promotores, las principales entidades comenzaron el año pasado a adquirir las promociones inmobiliarias con mayores riesgo de impago. Y ahora se encuentran con una cartera de inmuebles, ajena al negocio bancario, y que hay que colocar en el mercado. Las condiciones de financiación incluso van a ser más favorables a las que se pueden encontrar habitualmente en la oficina. De hecho, el banco que, contra sus deseos, se ha convertido en promotor inmobiliario va a preferir repartir el riesgo que tiene concentrado en un crédito al promotor entre varias hipotecas de clientes particulares.

Esto abre nuevas opciones para quienes aspiran a comprarse una casa, que pueden aprovechar así la premura de los bancos por deshacerse de estos inmuebles en sus balances. Fuentes del sector reconocen que, cuando se trata de vender una vivienda de una promoción inmobiliaria con la que se ha quedado el banco, la financiación puede alcanzar el cien por cien del valor de tasación y los diferenciales pueden llegan a reducirse por debajo de los 50 puntos básicos, condiciones que quedan sin duda muy lejos del escaparate bancario estándar. El banco asume el riesgo de financiar por el cien por cien, pero lo compensará con la rebaja que debe aplicar en el precio de la vivienda para hacerlo atractivo para el comprador. Si el descuento es del 20%, la financiación en la práctica sería por el 80%, según justifican en el sector.

Banco Santander anunció esta semana la firma de un convenio con la Asociación de Promotores y Constructores de España por el que ofrece hipotecas con financiación por el cien por cien. El requisito es que el promotor inmobiliario que vende la vivienda al particular aplique una rebaja del 20% respecto a la valoración realizada en el momento en que Santander concedió el crédito a ese promotor. Si la rebaja es menor, la financiación que concede el banco, también. Las hipotecas que se firmen bajo el paraguas de este acuerdo tienen un plazo de 35 años y un tipo de interés de euríbor más un punto porcentual, condiciones ligeramente más ventajosas que las que se ofrecen en la oficina, según reconocen en el banco. Pero, más allá de este acuerdo, el Grupo Santander adquirió el pasado año promociones inmobiliarias por importe de 3.768 millones de euros que también tendrá que vender a los particulares.

Cambio de hipoteca

Fuentes del sector reconocen que las hipotecas que puedan surgir de todas las promociones inmobiliarias que ahora posee la banca son una vía futura de crecimiento del negocio hipotecario. La otra fórmula por la que ahora están apostando numerosas entidades es la subrogación, es decir, el traspaso de una hipoteca de una entidad a otra.

Las ofertas más atractivas del mercado están dirigidas ahora a atrapar a los clientes más solventes. Estas hipotecas ofrecen diferenciales de menos de 30 puntos básicos, como es el caso de Deutsche Bank, si bien los requisitos necesarios para entrar en el selecto club de las hipotecas más baratas del mercado son muy exigentes.

El acusado descenso del euríbor está dejando por tanto interesantes opciones para cambiar de hipoteca a los clientes en una situación financiera más desahogada, con capacidad no sólo de atender al pago puntual de las cuotas mensuales sino de hacer uso de su tarjeta de crédito por al menos 3.000 euros al año o de invertir la misma cuantía en un plan de pensiones o un fondo de inversión. Pero las ventajas de trasladar la hipoteca a otra entidad pueden resultar un espejismo para la mayoría de los deudores.

Si se está pagando una hipoteca con un diferencial de 0,60, común en los años recientes de boom crediticio, lo recomendable es permanecer en la entidad. Es la conclusión que deja la visita a oficinas bancarias realizada por este periódico. Para aprovechar las mejores ofertas en el cambio de hipoteca es necesario cumplir requisitos de antigüedad del crédito, de determinado capital pendiente o determinado valor de tasación y conseguir que el nuevo precio compense los gastos de notaría y registro, a menudo asumidos por el nuevo banco, y también la comisión de amortización total de la hipoteca.

Claves. Qué opciones hay para acceder a una hipoteca.

Promociones bancarias. La compra de una de las viviendas que se está quedando la banca para prevenir la morosidad de los promotores es una de las vías con las que obtener una hipoteca más accesible y, probablemente, más barata. En estos casos, el porcentaje de financiación puede llegar al cien por cien y el diferencial es menor que el común en la oficina.Clientes solventes. Son el objetivo indiscutible de la banca en tiempos de crisis. La garantía de que se posee un empleo estable, ahorros previos y un status que puede proteger al cliente de los bandazos de la crisis son la clave para poder obtener una hipoteca.Avales. La banca ya no financia por el cien por cien del valor de tasación, de modo que es necesario un ahorro previo o un aval muy sólido. Además, la aceptación del aval es relativa. Será viable si los avalistas tienen una relación estrecha con la entidad financiera y son claramente solventes.Productos vinculados. El requisito de contratar un seguro de hogar y un seguro de vida es muy común y a esto se añade a menudo la contratación de un seguro de protección de nómina.

La banca, actor principal para una rebaja del precio de la vivienda

Popular y Santander dieron esta semana valiosas pistas sobre la influencia que va a tener la banca en el descenso que se espera en el precio de la vivienda. Santander firmó un acuerdo con promotores para facilitar la financiación de, en principio, entre 4.000 y 5.000 viviendas. Y el director financiero de Banco Popular, Ernesto Rey, reconoció que si los bancos y cajas quieren dar salida a todas las promociones inmobiliarias que han adquirido ante el riesgo de impago tendrá que ser 'de forma agresiva, y cuanto antes, mejor'.Popular compró en 2008 inmuebles por alrededor de 1.500 millones de euros; Grupo Santander, por 3.768 millones; BBVA, por 630 millones y Sabadell, por 800 millones. Las cajas de ahorros no fueron menos y La Caixa adquirió promociones por 550 millones de euros; Caja Madrid, por 600 millones y Bancaja y la CAM, por 400 y 500 millones de euros, respectivamente. Toda esta cartera inmobiliaria está ahora en el balance de las entidades financieras y la rebaja de los precios es el primer paso para su venta en el mercado.Credit Suisse apunta en un informe que la banca está vendiendo estas viviendas con rebajas de entre el 20% y el 30%, aunque esto no implica necesariamente que los precios sean baratos. 'Algunos clientes están comprando porque perciben un descuento en el precio, pero siguen aún bastante caros. Un descuento del 20% o el 30% no es significativo si los precios están sobrevalorados en un 50%', añade la firma.La clave está en la referencia que se toma para establecer la rebaja, en si ese descuento es sobre el precio de mercado o sobre la valoración que se hizo de la promoción en el momento en que el banco la financió. 'Si el banco vende ahora una vivienda por debajo del precio de mercado, pierde dinero. Si se vende al precio de mercado de hace tres años, ahí sí se puede aplicar un descuento', apuntan fuentes financieras. Reser, la sociedad de subastas y servicios Inmobiliarios, de Caja Madrid, anunció el viernes la subasta de 126 inmuebles con un descuento del 40% sobre el valor de tasación.Los bancos están ofreciendo en estas operaciones financiación hipotecaria por el cien por cien del valor de tasación. Pero, tomando en cuenta el descenso que se han registrado en las valoraciones en los últimos años, 'el riesgo que asumen los bancos es exactamente el mismo que si conceden una hipoteca por el 80% sin el descuento', explica Credit Suisse.En España, según datos del Banco de España, el coste de comprar una casa equivale a 7,2 años del salario conjunto de una familia media -nueve años si la vivienda está en Madrid-, mientras que en Reino Unido es esfuerzo se reduce a 4,6 años y en Estados Unidos, a tres años.

Renegociaciones

El número de hipotecas que cambia sus condiciones crece, sobre todo las que modifican el tipo de interés. Y la renegociación con el banco implica un aumento del precio. En enero, el cambio en las condiciones supuso pasar de un tipo hipotecario del 4,23% al 5,84%, según datos del INE.