El ahorro está a salvo, pero las inversiones no tanto

El dinero público ha evitado la pérdida de depósitos, sin que tengan que actuar los sistemas de garantía.

España se salva de la quema que se ha prendido en la banca estadounidense y europea, aunque surge la pregunta inevitable de si en nuestro país puede suceder algo parecido. De si mientras caen gigantes como Fortis o Dexia puede llegar la onda expansiva al banco o la caja de ahorros en la que se guardan los ahorros de una vida. La solvencia de la banca española no está en entredicho y sale airosa de la comparativa con otras entidades europeas, pero la liquidez escasea para todos y un rumor infundado puede desatar la pesadilla de todo banquero: la retirada masiva de depósitos entre los clientes. 'Si se pierde la confianza del público, da igual lo solvente que seas', reconocen fuentes financieras.

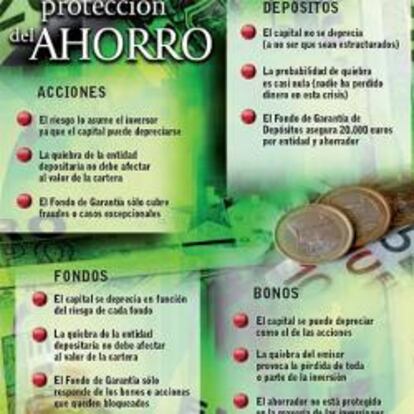

Es por eso que conviene recordar los mecanismos de protección con que cuentan los clientes y hacer memoria de crisis bancarias anteriores en España. Ante la debacle bursátil no hay paños calientes, los valores financieros se han hundido estrepitosamente en las últimas semanas y no hay fondo de garantía que compense por las pérdidas a los inversores. Da igual si se trata de una cartera agresiva en mercados emergentes o de una inversión conservadora en activos monetarios. Sin embargo, los bancos han podido desplomarse y dejar en la ruina a sus accionistas, como sucedió con Banesto, pero los depositantes no perdieron su dinero.

En medio del desolador panorama bancario actual, sólo ha sucedido una bancarrota, la de Lehman Brothers. Y en todo el rosario de intervenciones de bancos que se han visto en las últimas semanas, el ahorro de los clientes ha sobrevivido gracias a las millonarias inyecciones de urgencia, ya fuera de capital público o privado. Una rápida intervención, capaz de anticiparse a una crisis aguda de liquidez y de evitar el pánico en las oficinas y la quiebra, es decisiva por tanto para asegurar la continuidad de la operativa bancaria y de la disponibilidad del ahorro, como está sucediendo por el momento.

La banca internacional está sufriendo una crisis sin precedentes pero está esquivando el corralito financiero, gracias en gran medida a la nacionalización. Es decir, los clientes no pierden sus depósitos pero sí contribuyen con sus impuestos al rescate bancario.

Pero en el peor de los casos, suponiendo que ni una entidad privada ni el Gobierno -en contra de lo que viene sucediendo en Estados Unidos, Reino Unido o Países Bajos- acudieran al rescate de una entidad española en apuros, aún quedarían tablas de salvación para el cliente.

Depositos

Están cubiertos por el Fondo de Garantía de Depósitos, con un importe máximo de 20.000 euros por titular y entidad. Un depósito o una cuenta por un importe de 40.000 euros y con dos titulares tendría por tanto una cobertura del 100%. Pero las indemnizaciones del FGD se activan sólo en el caso de una suspensión de pagos, como la registrada en Eurobank en 2003, la última del sector, o las quiebras de bancos de la crisis de los ochenta. El pago de esas indemnizaciones se debe realizar en un plazo máximo de tres meses, prorrogables, aunque en la práctica se llega a recortar a diez días, explican en el FGD.

En el caso de las sucursales de entidades extranjeras que operan en España, la normativa que rige es la del país de origen. Así, los ahorros en ING Direct están sujetos al FGD holandés, que indemniza con un máximo de 38.000 euros y los del francés Cortal Consors están cubiertos con un máximo de 70.000 euros por titular.

El FGD español cuenta con un patrimonio de unos 6.500 millones de euros -el disponible para hacer frente a esas indemnizaciones-, una cuantía claramente insuficiente si se trata de cubrir los 1,38 billones de euros de depósitos del sistema. De hecho, ante la crisis de Banesto en 1993 -un agujero contable de 600.000 millones de pesetas de las de entonces (3.600 millones de euros)-, el FGD desplegó otra de sus atribuciones, no menos importante que la de indemnizar en caso de bancarrota.

'Buena parte de los objetivos del Plan Paulson de Estados Unidos ya los cumple el FGD', explican en el bufete Cuatrecasas. Así, el FGD español, además de cubrir depósitos, puede comprar activos, suscribir ampliaciones de capital y, en definitiva, asumir la responsabilidad de un proceso de saneamiento que evite la declaración de suspensión de pagos, como sucedió en Banesto. 'El FGD es la llave del Banco de España para administrar situaciones de crisis, ya que éste no tiene permitido gestionar el día a día de una institución financiera', explican en un banco. Los clientes de Banesto no perdieron sus depósitos ni tampoco los de Eurobank, que después de la liquidación propia de la suspensión de pagos, recuperaron el 100%, añaden fuentes del FGD.

De este modo, y ante la posibilidad de una crisis bancaria -que Gobierno e instituciones financieras españolas niegan-, no sería necesario recurrir a la situación extrema de que el Fondo tenga que indemnizar a los clientes del banco quebrado, con las limitaciones que su nivel de patrimonio supone. Queda el recurso de la intervención previa de las instituciones o del capital privado, como está sucediendo en los rescates de entidades europeas y estadounidenses.

Es, por ejemplo, el caso del banco hipotecario Bradford & Bingley. Santander ha adquirido los depósitos de la entidad por un importe de 540 millones de euros, en una operación en la que el banco español se compromete a seguir prestando los servicios financieros y en la que asume el riesgo de una retirada masiva del ahorro por parte de los clientes, explican en el banco español. Bradford & Bingley sigue funcionando y sus oficinas abiertas.

Acciones y fondos

Las inversiones en Bolsa o hechas a través de fondos corren a cuenta del ahorrador final: él corre el riesgo de depreciación de los activos porque la inversión es suya. La quiebra de una sociedad de valores no implica la pérdida del dinero, a no ser que, por error o mala fe, la sociedad matriz no encuentre los activos que el cliente ha confiado para su gestión. En estos casos existe un fondo de garantía para las sociedades y agencias de valores y las sociedades gestoras de carteras, conocido como Fogain y creado a raíz del fraude de Gescartera. Ofrece una cobertura de 20.000 euros por cliente y se activa sólo cuando la sociedad se halla, por tanto, en una situación de insolvencia, reconocida CNMV.

Los fondos de inversión y de pensiones quedan fuera del balance de los bancos y son siempre por tanto patrimonio del cliente. Los fondos de garantía sólo responderán si las acciones o los bonos -desde los más simples a los más sofisticados, como los emitidos por Lehman- quedan bloqueados y el cliente no los puede recuperar. Pero las pérdidas acumuladas son irreparables.

Bonos y deuda

A diferencia de los depósitos, el Fogain español no protege a los clientes que compraron bonos del banco Lehman. 'Cabe la reclamación contra el banco en el que los contrató, por un mal asesoramiento, por no haber informado de los riesgos. Pero no para que les devuelvan el dinero', explican en el gabinete jurídico de una entidad. En este caso el mecanismo es como el de una acción: si el bono se deprecia o la sociedad quiebra, se pierde el dinero. Y sucede lo mismo con la deuda estructurada o los certificados. Aunque sean inversiones similares a fondos y estén ligadas a los mercados, el inversor corre el riesgo de contrapartida. Lehman emitió en España 300 millones en notas estructuradas y quien perdió dinero -clientes de banca privada, en su mayor parte- no puede reclamar. Lo mismo sucede con entidades que hayan firmado contratos de derivados o estructuras similares.

Seguros

Los seguros no están protegidos con una cuantía fija, como ocurre con los 20.000 euros de máximo en los depósitos. Pero sí existe un organismo, el Consorcio de Compensación de Seguros, encargado de la devolución del ahorro depositado en seguros en caso de insolvencia de la compañía aseguradora, a menudo por el cien por cien.

Cuando la Dirección General de Seguros detecta agudos problemas de solvencia en una aseguradora, encomienda su administración al Consorcio, que se encarga de la liquidación ordenada de la compañía. Procurará sacar el máximo partido del balance, de forma que se pueda cubrir el máximo de los compromisos con los clientes. El Consorcio, que dispone de un patrimonio de 1.300 millones, anticipa con sus recursos tales indemnizaciones y acelera así el proceso de liquidación propio de las suspensiones de pagos. Desde su creación en 1984, se ha devuelto de media más del 75% de los compromisos con los asegurados de las 200 compañías liquidadas en ese periodo, un porcentaje que se eleva al 100% en las intervenciones de los últimos años, como la de Centro Asegurador.

Las cifras

Patrimonio. Al cierre de 2007, el patrimonio acumulado en los fondos de garantía de bancos, cajas de ahorros y cooperativas de crédito ascendía a 6.500 millones de euros. Volumen de depósitos. El sistema financiero español acumula un volumen de depósitos de 1,38 billones de euros.

Desunión europea ante la tormenta

El encendido debate que ha surgido esta semana en Europa sobre la función del Fondo de Garantía de Depósitos ha puesto de manifiesto las desiguales armas de que disponen las entidades europeas para encarar la actual crisis. En la Unión Europea no existe un equivalente al Tesoro estadounidense. Son los bancos centrales de cada país los encargados de la supervisión bancaria y de abordar el salvamento de una entidad en caso de ser necesario, aunque sea -como ha sucedido en la intervención de Fortis- bajo la tutela del BCE, único responsable, eso sí, de la política monetaria.Y tampoco hay uniformidad en cuanto al funcionamiento de los distintos Fondos de Garantía de Depósitos de la UE. La normativa comunitaria establece un mínimo de 20.000 euros por cliente pero, a partir de ahí, cada país ha establecido su propio nivel. El máximo que garantiza el FGD de España es por tanto el mínimo comunitario, inferior al de otros países con menor renta per cápita. Por ejemplo, en la red Santander el saldo medio en productos de pasivo de los clientes particulares de banca comercial -sin incluir pymes o instituciones- es de 6.796 euros, menos de un tercio de lo que cubre el FGD.Pero el FGD español cuenta con una ventaja de la que carecen muchos de sus homólogos vecinos. Se dota ex ante, es decir, que cada entidad financiera española destina de forma obligatoria una cuota anual, un porcentaje sobre el volumen de depósitos captados. En otros países, aunque el importe máximo de indemnización en caso de quiebra sea superior, el Fondo de Garantía de Depósitos se dota ex post, es decir, una vez que se ha producido la situación de crisis y a partir de unas cuotas de aportación inferiores a las que paga la banca española, según explican en la AEB.Aún así, ningún fondo de garantía de depósitos europeo estaría en condiciones de responder con su patrimonio a una crisis sistémica ni al colapso de un gran banco. El acierto de su función es entonces la prevención y su capacidad para abordar el saneamiento.