El oro deja de ser un refugio: por qué los inversores le dan la espalda

El metal cae el 3,5% en junio, su peor mes desde noviembre de 2016 El inversor de EE UU no se asusta por la amenaza de guerra comercial

La escalada proteccionista que está lastrando en especial a la Bolsa europea y asiática, y en menor medida a la estadounidense, está causando el desconcierto entre los gestores, que empiezan a dar más probabilidades a que el riesgo comercial termine por impactar en el crecimiento económico mundial, y está influyendo también en los activos en los que los inversores buscan refugio en momentos de incertidumbre.

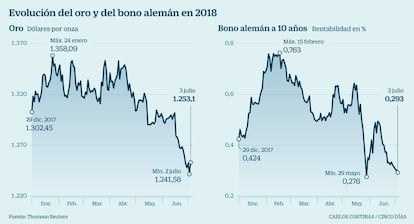

El oro, uno de los activos refugio por excelencia, pierde brillo este año como destino de la inversión más segura. Lejos de revalorizarse ante el riesgo proteccionista que está condicionando el horizonte a más corto plazo en los mercados, su precio desciende en lo que va de año el 5% y en el mes de junio ha descendido el 3,5%. Junio, el mes en que ha empezado a calar con más intensidad en la Bolsa el riesgo de guerra comercial, ha sido de hecho el peor mes para el oro desde noviembre de 2016. Tras las últimas caídas, el metal precioso se deprecia el 7,5% desde sus máximos anuales, alcanzados a finales de enero y regresa a niveles que no se recordaban desde julio de 2013, en los 1.252 dólares por onza.

Su trayectoria marca distancias con la marcha de otros activos refugio tradicionales que en las últimas semanas sí están haciendo valer tal condición. Así, el rendimiento del bund alemán ha pasado del 0,49% de mediados de junio al 0,3% y el franco suizo se ha apreciado desde los 0,98 dólares por unidad al filo del dólar.

La apreciación del dólar, divisa en la que cotiza el oro, y una diferente perspectiva del riesgo proteccionista entre el inversor estadounidense y europeo explican la caída del precio del oro. “Dado que el dólar y el oro cotizan con una relación inversa muy estrecha, el inversor estadounidense tiene muy pocos incentivos para tener oro en un momento en que el dólar se está apreciando y suben los tipos de interés”, explica Carsten Menke, analista de materias primas de Julius Baer. Además, la escalada proteccionista no se vive igual a uno y otro lado del Atlántico.

El oro se desmarca de la apreciación que sí están registrando el ‘bund’ alemán y el franco suizo, refugio del inversor europeo

“Desde la perspectiva de un invesor estadounidense, centrado en el mercado y la economía del país, la percepción de las tensiones comerciales es mucho menor que en Europa”, añaden desde Julius Baer. Prueba de ello es el ascenso hasta máximos históricos del índice estadounidense de pequeñas y medianas compañías, el Russell 2000. El Dax alemán, dominado por grandes empresas exportadoras y con importante presencia del sector automovilístico, pierde en cambio el 4,4% este año.

En ETF Securities insisten en que la apreciación del dólar –que estos días cotiza en máximos de noviembre frente al euro, en otra de las derivadas de la tensión comercial –está reduciendo la demanda de oro. En la última semana de junio, con el dólar en máximos de 11 meses, los fondos cotizados de oro sufrieron salidas de 32,7 millones de dólares y acumulan reembolsos por 460,5 millones en el año, el mayor volumen dentro del segmento de materias primas.

La inversión en oro sí es en cambio una opción para los gestores que desconfían del actual momento alcista de la Bolsa. Es el caso de Luis Bononato, asesor del fondo Global Allocation, que cree que asistimos al “último tirón de los activos de riesgo”. Su fondo tiene una posición directa en oro del 9,52% de la cartera a través de un ETF. Para Julius Baer, una escalada en la guerra comercial podría llevar al oro a los 1.400 dólares a corto plazo.

Fondos para apostar por el oro

Un puñado de gestoras internacionales tiene fondos dedicados a invertir en compañías relacionadas con la evolución del oro y otros metales preciosos. Compran fundamentalmente compañías mineras.

BlackRock. Su fondo World Gold Fund es uno de los mejores de la categoría, aunque los dos últimos ejercicios han sido difíciles. Su rendimiento anual medio ha sido del 4,05% en los últimos tres años.

Investec. Esta gestora norteamericana tiene el fondo Global Gold Fund que ha logrado esquivar mejor que sus competidores las turbulencias de los últimos trimestres. Su rentabilidad acumulada en tres años es del 23%.

Lombard Odier. El banco privado suizo también tiene un fondo especializado, que ha rentado un 6% anual en los últimos tres ejercicios. Eso sí, el fondo está denominado en dólares, lo que puede condicionar al inversor que quiera convertir los retornos a euros.