Atlantia sorprende al tantear una opa por Abertis en máximos en Bolsa

La italiana ha manifestado interés por una "posible operación" Criteria es el único socio estable de la operadora con el 22,2% del capital

Noticia bomba en el sector de las infraestructuras: la italiana Atlantia baraja la toma de Abertis. El cuadro directivo de esta última y sus accionistas están pendientes de las noticias que lleguen en los próximos días desde el país transalpino ante el inesperado apetito de una de sus principales rivales europeos. En el recuerdo queda el intento de Abertis de realizar una integración entre iguales con la propia Atlantia, con unas negociaciones que surgieron en abril de 2006 y que fueron abandonadas en enero de 2008 ante el veto del Gobierno italiano.

"Se ha expresado a Abertis un interés muy preliminar y genérico para examinar proyectos comunes", han señalado fuentes de Atlantia, que puntualiza que "no se han suscrito compromisos". Posteriormente la propia empresa comunicaba a la CNMV que se había producido una reunión en la que la italiana compartió sus ideas preliminares sobre la estructura de la operación. "Entre las alternativas", señala Abertis, "está el lanzamiento de una opa", que podría ser en efectivo, acciones o una combinación de ambos. "Hasta le fecha, no obstante, no se han concretado precios ni condiciones, ni existe una propuesta específica", apunta la empresa.

La CNMV suspendió ayer tarde la cotización del grupo participado por Criteria Caixa (22,2%) y, minutos después, la propia empresa que dirige Francisco Reynés ha reconocido ante el regulador que "Atlantia ha manifestado su interés en explorar una posible operación corporativa sin que hasta la fecha se hayan concretado los términos de la misma".

Las acciones de Abertis han liderado las subidas del Ibex, con una revalorización del 6,61%, hasta los 16,29 euros, antes de la paralización de la negociación por parte del supervisor. Gracias a la inesperada noticia, la operadora española ha colocado su cotización en máximos históricos. Pero Abertis ya venía de dar buenos síntomas al desvelar el mes pasado que, por primera vez desde que arrancara la crisis, espera crecimientos de tráficos en todos sus mercados.

Se trataría de una integración entre gigantes con fuerte proyección internacional. Atlantia vale cerca de 20.000 millones de euros, pese a que en la Bolsa italiana se ha reaccionado con caída. La cotización ha perdido un 3,79%, bajando a 23,09 euros por título.

La capitalización de Abertis, en plena campaña de crecimiento tras inversiones millonarias en Francia e Italia, se acerca a los 15.000 millones de euros. La suma de las dos compañías resultaría una operadora con más de 13.000 kilómetros de autopistas (toda la red española de autopistas de peaje tiene una longitud de 3.300 kilómetros).

Primeros contactos

Fuentes conocedoras de la eventual operación señalan que Atlantia está sondeando a los accionistas de Abertis para plantear la adquisición. Todo apunta a que se materializaría a través del lanzamiento de una oferta pública de adquisición (opa).

Con una cartera de actividad de 19 años con el nivel de ebitda de 2016, más del 70% de los ingresos del grupo español se generan en el exterior

Fundación La Caixa controla el 22,25% del grupo de autopistas, a través del holding Criteria-Caixa (15,08%) y de Inversiones Autopistas (7,65%).El 77,75% cotiza libremente en Bolsa (free float), si bien hay tres gestoras con posiciones muy destacadas: Lazard Asset Management, con un 4,63%, BlackRock (2,48%) y Capital Group (13%).

La ofesiva de Atlantia ha cogido a Abertis, por tanto, sin la defensa de un nucleo duro estable de accionistas. Las salidas primero de CVC y en los últimos meses de OHL (en enero vendió su último 2,5% a una media de 13,59 euros), ha dejado a La Caixa, partícipe histórico, como único socio de referencia y con la cartera de inversiones industriales en contínua revisión.

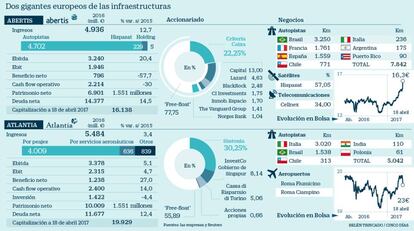

En manos de fondos de inversión, la fuerte capitalización de Abertis no parece ser muralla suficiente para repeler la ofensiva de una operadora de autopistas con 5.500 millones de facturación, 3.400 millones de ebitda y una generación de caja de 2.400 millones. La deuda neta de Atlantia es de 11.677 millones al cierre de 2016. Fuentes financieras creen que el éxito de una eventual opa dependerá, simplemente, de la prima ofertada por la italiana.

A partir de una supuesta oferta, la dirección que lideran Salvador Alemany y Francisco Reynés, debería emitir su recomendación a los accionistas. Valga como referencia que el cuadro directivo de Abertis lleva años defendiendo que el precio de la acción no encierra el valor de una sociedad propietaria de destacadas firmas de autopistas como la francesa Sanef, la brasileña Arteris, el 57% del operador de satélites Hispasat y el 34% de la operadora de antenas de telecomunicaciones Cellnex. Solo esta última participación está valorada en Bolsa en 1.211 millones de euros.

Una referencia mundial en autopistas

Abertis, primer operador mundial por kilómetros de autopista (7.842 kilómetros), es líder en países como España y Chile, y tiene una presencia más que destacada en Francia, Brasil, Italia, India y Puerto Rico. La compañía también participa en la gestión de más de 700 kilómetros a través de participaciones en Reino Unido, Argentina y Colombia.

De hecho, una de las últimas apuestas ha sido la de la entrada en Italia, con la toma del control de A4 Holding. En los últimos tiempos ha tanteado oportunidades en México, Reino Unido, Estados Unidos y Australia.Con una cartera de actividad de 19 años con el nivel de ebitda de 2016, más del 70% de los ingresos del grupo español se generan en el exterior, con especial peso de Francia, Brasil y Chile. Ganó 796 millones de euros en 2016, lo que supuso un descenso del 57% respecto a un año antes, aunque en términos comparables elevó sus ganancias un 13%, ya que el resultado de 2015 se vio determinado por la colocación en bolsa de Cellnex Telecom.

Abertis registró un resultado bruto de explotación (ebitda) de 3.240 millones de euros (un 20% más), mientras que los ingresos ascendieron a 4.936 millones de euros (un 13% más), impulsados principalmente por la mejora del tráfico y la incorporación de nuevos activos al perímetro.

La compañía mantiene abierto su plan de eficiencia hasta finales de este año y ha mejorado su margen bruto de explotación, especialmente en España, Francia y Brasil, en 140 puntos básicos en el ejercicio 2016, hasta llegar al 66,2%.

Previsiones al alza y fuerte inversión

Abertis se ha fijado objetivos crecientes para 2017, como la consecución de un ebitda de 3.600 millones, desde los 3.240 millones declarados en 2016. La deuda se mantendrá en el entorno de los 14.700 millones, y las inversiones previstas alcanzan los 2.266 millones, desde los 2.600 millones invertidos el pasado ejercicio en la adquisición del 50% de la chilena Autopista Central (1.621 millones), la toma de control de la italiana A4 Holding (594 millones) y la compra de acciones de la filial brasileña Arteris (70 millones) para su exclusión bursátil.

De la citada inversión prevista en 2017, 1.000 millones son capex ya comprometido, la mayor parte en mejoras de las autopistas brasileñas. Otros 128 millones han sido destinados al cierre de la compra de las dos concesionarias en India