Peter Lynch (Magellan), el gestor que fraguó su leyenda en la calle fijándose en Dunkin’ Donuts

Su fondo logró un retorno medio anual del 29% entre 1977 y 1990, algo que nunca se había visto

La historia de Peter Lynch (Newton, Massachusetts, 1944) está indisolublemente unida al éxito del fondo de inversión Fidelity Magellan. El gestor llevó las riendas de este vehículo entre 1977 y 1990, con un éxito colosal. Logró que las inversiones se revalorizaran de media un 29% anual en esos 13 ejercicios, duplicando el retorno ofrecido por el índice de Bolsa estadounidense S&P 500. Nunca se había visto algo así. Y los donuts tienen mucho ver que en la historia.

El fondo fue puesto en marcha en 1963 por la familia Johnson, los dueños de la gestora Fidelity, una de las más poderosas del mundo. El nombre hacía referencia a la expedición del marino portugués Fernando de Magallanes, que en 1519 lideró la que sería la primera circunnavegación de la Tierra. Al igual que le ocurrió a Magallanes, los gestores iniciales del fondo no llegaron a ver el éxito final del vehículo. Fueron Juan Sebastián Elcano (un marino de Getaria) y Peter Lynch quienes completaron la gesta. Curiosamente, en el mejor año del fondo aún no estaba Lynch a los mandos. Fue en 1965 y el vehículo rentó un 116%.

En el caso del fondo Fidelity Magellan, el producto ni si quiera estuvo abierto desde el principio a todos los públicos, sino que era un fondo muy especial donde solo tenían participaciones la familia Johnson, dueña de la gestora. Cuando el inversor se hizo cargo del vehículo, tan solo tenía 20 millones de dólares, pero cuando lo dejó (a finales de 1989) había alcanzado un patrimonio de 14.000 millones de dólares. Al salir de la primera fila de la inversión Lynch tenía solo 46 años, con una fortuna de más de 100 millones de dólares.

¿Y cómo pudo acertar tanto Lynch a la hora de invertir el dinero de los partícipes? Alguna pista dejó el gestor en su libro Batiendo a Wall Street. Muchas de sus decisiones fueron muy contraintuitivas. Quizás lo que más sorprendió a sus colegas es que no mantuvo en el fondo una cartera muy concentrada de compañías, sino que tenía un portoflio muy diversificado.

Al hacerse cargo de Magellan, cuando era un fondo pequeño, Lynch no tenía muchas restricciones en cuanto a los activos que podía comprar. Lo habitual hubiera sido que comprara solo 20 o 30 compañías muy bien analizadas, pero prefirió tener una estrategia con muchísimas más acciones en el fondo. En los primeros tiempos, con más de 60 títulos en cartera, pero para 1989 el fondo llegó a contar con 1.400 títulos.

En cuanto al tipo de compañías, había una gran variedad de industrias y tamaños, aunque siempre predominaron las estadounidenses. Entre sus mejores apuestas bursátiles figuran la agencia de préstamos hipotecarios Fannie Mae (participada por el Gobierno de EE UU, y que le hizo ganar más de 500 millones de dólares); el fabricante de coches Ford (que le aportó 200 millones de dólares) y la tabaquera Philip Morris (otros 110 millones). También invirtió en la empresa sueca de producción de camiones y coches Volvo, y en el gigante General Electric.

Una de las principales características de Lynch es su gran capacidad de analizar compañías. A lo largo de su carrera, se sumergió en miles y miles de balances, presentaciones, estados contables... para tratar de comprender la salud financiera de cada cotizada y las perspectivas de negocio.

A la hora de coger ideas de inversión, defendía que muchas vienen de la vida cotidiana. A menudo ponía como ejemplo la cadena de bollería Dunkin’ Donuts. Enamorado de su producto y su trato al público, Lynch investigó para ver si cotizaba en Bolsa y para ver sus planes de expansión. Descubrió así una empresa fantástica que fue una gran inversión. Logró multiplicar por 10 el dinero que puso inicialmente. Curiosamente, lo que más le gustó de la empresa no fueron sus rosquillas azucaradas, sino su café.

Una de las claves para explicar el éxito de esa inversión es que el gestor entró en el capital cuando la empresa de donuts aún no era muy popular, por lo que pudo beneficiarse de toda su expansión. Otro principio fundamental de Lynch es que no invertía jamás en un negocio que no comprendiera bien.

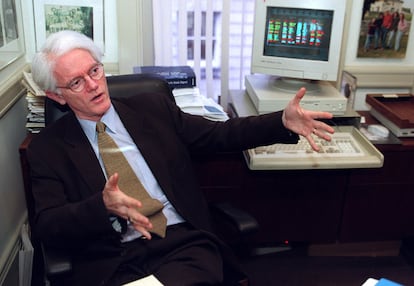

Durante los años 80, Lynch se volvió una presencia habitual en los programas televisivos sobre inversiones. Su pelo canoso y su aire de profesor universitario lo convirtieron en alguien muy popular, junto a sus excelentes resultados. Cuando publicó su primer libro fue un éxito de ventas.

La influencia del gestor bostoniano cruzó fronteras y también llegó a España. Uno de sus pupilos es Iván Martín quien, después de trabajar para Aviva y para Santander, decidió crear su propia firma de inversión y la llamó Magallanes Value Investors, en homenaje al célebre fondo de su admirado Peter Lynch. La gestora administra a día de hoy cerca de 3.000 millones de euros.

La fama de Peter Lynch y el éxito colosal del fondo hicieron que el dinero entrase a raudales. A finales del siglo pasado, Magallen Fund llegó a superar los 100.000 millones de dólares de patrimonio, convirtiéndose en el vehículo de inversión más grande del mundo. Todo el mundo quería seguir los pasos del genio, que había obtenido un retorno acumulado del 3.500%.

Ahora bien, las rentabilidades estratosféricas ya no volvieron y, peor aún, muchos de los nuevos inversores no llegaron a ganar dinero. Al final, los fondos tienen un valor liquidativo que sube o baja en función de las acciones que tienen en cartera. Si alguien se mantiene siempre invertido en un fondo que se revaloriza con los años, ganará dinero. Pero, ¿qué pasa cuando se invierte al calor de las buenas rachas bursátiles y se vende cuando hay caídas? Pues que se acaba perdiendo dinero. En el caso del fondo Magallen, un estudio demostró que el inversor promedio no llegó a tener rentabilidades positivas.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días