Liberty entra en Vodafone, ¿más poder de Telefónica en Virgin O2?

El mercado baraja la opción de que el grupo de EE UU active en 2024 el mecanismo de salida de la ‘joint venture’ británica, que incluye una OPV

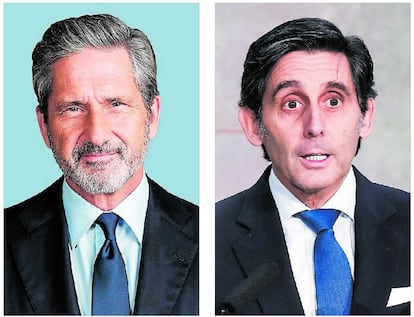

Liberty Global, el socio de Telefónica en la operadora británica Virgin Media O2 (VMO2), ha provocado un terremoto este lunes en las telecomunicaciones del Viejo Continente con su entrada en Vodafone. Al comprar casi un 5% del capital, el grupo estadounidense se ha convertido en el tercer accionista. Su CEO, Mike Fries, asegura que la operación es financiera, aprovechando el bajo precio de Vodafone en Bolsa, y no requiere de aprobación regulatoria. Además, recalca que Liberty no pedirá entrar en el consejo de administración de Vodafone, competidor directo de VMO2.

Con todo, el movimiento ha planteado numerosas incógnitas sobre el futuro de Liberty Global en Virgin Media O2. Fuentes del mercado ya abogan por la futura salida del grupo estadounidense de VMO2, puesto que no es una inversión a largo plazo. Estas fuentes recuerdan que, en 2024, una vez que se cumpla el tercer año desde la constitución de la joint venture (oficialmente nació en junio de 2021), se pueden empezar a articular los mecanismos de salida pactados por Telefónica y Liberty. Es decir, quedaría poco más de un año.

Ambos socios establecieron la vía para la salida a Bolsa de VMO2, cuyo capital está repartido al 50%, a partir de 2024. Según se detalla en el acuerdo de accionistas establecido por ellos, Liberty o Telefónica tendrán derecho a iniciar la salida a Bolsa de la joint venture. En la operación se establecerá la oportunidad para el otro accionista de vender títulos en la OPV en términos de prorrateo.

El socio deberá notificar su intención de sacar a Bolsa la compañía y, en un plazo de 20 días laborables desde el día de la notificación de la OPV, la operadora y los socios se entrevistarán con bancos de inversión, para la elección de los joint global coordinators y los joint book runners de la operación (beauty parade). Además, VMO2 podrá nombrar a un banco de inversión para que actúe como asesor financiero de cara a la posible OPV, y un asesor legal externo. La salida a Bolsa buscará maximizar el valor de la acción como primera prioridad; asegurar una buena evolución posterior en el mercado de las acciones con un buen nivel de liquidez, y tratar de alcanzar en la venta el mayor número posible de títulos. La OPV no incluirá nuevas acciones para los inversores.

Además, en el acuerdo de accionistas se detalla que, tras el quinto aniversario del cierre de la integración, Telefónica y Liberty podrán iniciar la venta de su participación en VMO2 a un tercer inversor, con las restricciones habituales en este tipo de procedimientos, sujetas al derecho de tanteo en favor del otro accionista.

La trayectoria de Liberty en los últimos años ha estado marcada por las adquisiciones de operadoras en Europa, y la posterior venta. Algunas de relevancia. Quizá el ejemplo más paradigmático fue la venta, en 2019, de sus negocios en Alemania, Hungría, República Checa y Rumanía a Vodafone, por 19.000 millones de euros. Con anterioridad, vendió su división UPC Austria a Deutsche Telekom, por cerca de 1.900 millones de euros.

En la comunicación de la entrada en Vodafone, Liberty señaló este lunes que es parte de su cartera de inversiones, que está integrada por más de 75 participaciones en sectores como los contenidos, la tecnología y las infraestructuras, incluyendo empresas como ITV, Televisa, Univision, AtlasEdge, Plume, y Formula E.

Telefónica

Telefónica tiene una posición diferente. Reino Unido es uno de sus cuatro mercados estratégicos, junto a España, Brasil y Alemania. En los nueve primeros meses de 2022, el mercado británico aportó el 13% de los ingresos y el 15% de los beneficios operativos antes de amortizaciones y depreciaciones. VMO2, que ha desafiado el liderazgo histórico de BT, cuenta con una red de fibra que se extiende a 16 millones de unidades inmobiliarias, junto con 57 millones de accesos, de los que 46,6 millones corresponden al ámbito minorista.

Además, VMO2 se ha convertido en una generadora de caja clave para Telefónica, gracias a sus fuertes dividendos, tal y como pactó el grupo español con Liberty. Sólo en 2022, aprobó una distribución de dividendos para sus accionistas de 1.600 millones de libras (1.815 millones de euros). Telefónica, igualmente, percibió en torno a 5.000 millones en 2021 con la constitución de la joint venture, fundamentales en su reducción de deuda.

Lo cierto es que la entrada de Liberty Global en Vodafone ha dado un impulso a las telecos en Bolsa. En la sesión de ayer, Vodafone subió un 3,8%, por un 3,56% de Telefónica, un 2,3% de Orange y un 3,8% de BT, entre otras empresas. Los inversores ya esperan acontecimientos en el sector.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días