La caída de FTX abre una nueva era en la industria de los criptoactivos

La falta de transparencia de las plataformas pone en alerta a inversores y ahorradores. El fundador del ‘exchange’ habría utilizado fondos de clientes para impulsar sus inversiones

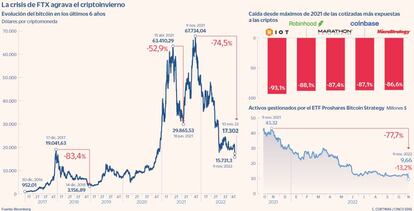

FTX se asoma al abismo. La decisión de Binance de romper las negociaciones para adquirir la plataforma de compraventa de criptoactivos por sus problemas de liquidez –y la falta de nuevos caballeros blancos– ha provocado un nuevo crash criptográfico, que podría agravarse ante la ausencia de una sustancial inyección económica en la plataforma –exchange–, y esta acabe declarándose en quiebra.

Unas nuevas turbulencias que vienen a acelerar la necesidad de que el sector, a falta de una regulación superior, se autorregule y eleve los niveles de transparencia y de garantías ante unos inversores, entre los que están ya grandes bancos, gestoras y fondos soberanos, y se protejan las inversiones de los ahorradores de un uso inadecuado por no segregar estos activos de los de la propia plataforma.

El fundador de la plataforma, Sam Bankman-Fried, ha reconocido que los fuertes reembolsos registrados en las últimas jornadas han provocado un agujero de 8.000 millones de dólares o, al menos, 4.000 millones para mantenerse a flote. "Lo siento. La cagué, y debería haberlo hecho mejor", se ha lamentado el empresario, quien en pocas horas habría pasado de ser una de las mayores fortunas ligadas a los criptoactivos a ver desmoronarse su plataforma.

Las fuertes salidas de liquidez sufridas por FTX en los últimos días –de unos 6.000 millones de dólares en solo 72 horas– llevaron a Binance a intentar acudir en su auxilio, si bien las negociaciones se rompieron tan solo 48 horas después tras analizar el estado de sus cuentas. "Como resultado de las diligencias realizadas y de las últimas noticias sobre el mal uso de los fondos de los clientes y las posibles investigaciones de los reguladores, hemos decidido que renunciaremos a la adquisición de FTX", reconoció Binance.

Por el camino se cruzó la investigación que viene realizando el supervisor del mercado estadounidense, la SEC, sobre la firma y su gestión de los fondos de los ahorradores e inversores. Asimismo, The Wall Street Journal publicó que la plataforma habría utilizado el dinero depositado por sus clientes para financiar las inversiones de su vehículo inversor Alameda Research. Una operativa por la que la firma de venture capital habría recibido prestados unos 10.000 millones de dólares para financiar inversiones como la compra de una participación en el bróker Robinhood. Es decir, Bankman-Fried habría prestado los criptoactivos depositados por sus clientes sin su permiso, lo que sumado a los fuertes reembolsos solicitados habría agravado aún más su crisis.

Tras la fallida operación con Binance, el equipo liderado por Bankman-Fried estaría negociando con otras plataformas e inversores para intentar atajar sus problemas, entre los que estaría el exchange Kraken. Lejos quedan los tiempos en los que FTX alcanzó una valoración de 32.000 millones de dólares y su fundador se convertía en una de las mayores fortunas del mundo cripto.

La crisis de FTX, hasta el momento una de las grandes plataformas de intercambio de criptoactivos, abre una nueva era para esta industria, que empieza a autorregularse, a falta de una regulación por parte de los supervisores, para dar mayor transparencia ante los grandes inversores –que acuden a sus rondas de financiación– y los pequeños ahorradores, que depositan en ellos su dinero.

Hasta el momento, los problemas de liquidez que se habían producido en la industria cripto estaban ligados a plataformas de tamaño reducido, pero FTX es uno de los principales actores. De acuerdo a datos del portal CoinGecko la plataforma era, hasta comienzos de esta semana, la quinta por volumen de activos gestionados este año, con unos 626.700 millones de dólares, por detrás Binance, OKX, UpBit y Coinbase. "Lo que hace que esta nueva corrección inducida por el colapso de Alameda Research y FTX sea más problemática es que la cantidad de entidades con balances más sólidos capaces de rescatar a aquellas con necesidades de capital y altos niveles de apalancamiento se está reduciendo", apuntan los estrategas de JP Morgan.

La estrategia utilizada por Sam Bankman-Fried para lograr financiar las inversiones de su vehículo Alameda Research supone una llamada de atención para todas las firmas que además se realizar la operativa de compra y venta de criptoativos, los custodian e, incluso, llegan a ofrecer elevadas rentabilidades semanales a los inversores que dejan inmovilizados sus activos (staking, en la jerga), a imagen y semejanza de los depósitos bancarios, y la importancia de tener bien segregadas las distintas áreas de negocio y sus activos.

En un momento en el que los distintos supervisores trabajan en regulaciones sobre el mercado de los criptoactivos, son muchas las voces que hablan de que a falta de normas a las que ya acogerse es preciso que las plataformas de exchange empiecen a autorregularse para dar transparencia al mercado. Plataformas como Binance, Kraken, OKX o Crypto.com trabajan ya para publicará información sobre sus reservas (proof of reserves, en inglés), para dar más transparencia.

En la misma línea, Enrique Palacios, director de cumplimiento regulatorio de la firma de criptocustodia Onyze, apunta la directiva europea que regulará los criptoactivos (MiCA), se centra, entre otros aspectos, en la protección al consumidor y en la importancia de tener los activos segregados para evitar posibles riesgos como el visto en FTX. En su opinión, "las malas prácticas y que no se abogue por incentivar la transparencia pasan factura al sector y generan volatilidad".

La aprobación de MiCA, por su parte, acaba de ser retrasada como mínimo al próximo mes de febrero. La directiva debía haber sido aprobada esta semana por el Parlamento Europeo pero problemas burocráticos han retrasado el visto bueno definitivo, retrasando a su vez su entrada en vigor. Parte de la directiva no será aplicada hasta pasados 18 meses de su aprobación.

La falta de liquidez de FTX pone en cuarentena la apuesta de las grandes gestoras, bancos y fondos soberanos por el negocio de los criptoactivos y el blockchain. BlackRock y SoftBank son algunas de las firmas que entraron en las últimas rondas de financiación de FTX realizadas entre 2021 y enero de 2022 y en las que captó más de 1.700 millones de dólares. Junto a ellas invirtieron The Ontario Teachers' Pension Plan Board, el fondo que gestiona las pensiones de los profesores de Ontario; Temasek, el fondo soberano de Singapur; la firma de capital riesgo Sequoia Capital; el fondo Tiger Global Management o la división de inversiones de Binance, Binance Labs.

Inversiones que en caso de que se active la quiebra se esfumarían, lo que ha llevado a Sequoia a reducir el valor de su inversión de unos 210 millones de dólares a cero. Antes del estallido de la crisis, Binance apuntó que había "decidido liquidar cualquier FTT restante en nuestros libros".