Grifols planea activar nuevas palancas para rebajar la deuda

Se abre a convertir las acciones de clase B en clase A. Podría buscar socios minoritarios para algunos negocios

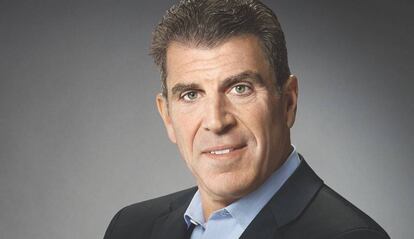

El Barça puso de moda este verano el término de activar palancas para mejorar su situación financiera. Ayer, el laboratorio cotizado Grifols, muy castigado en Bolsa y con Steven Mayer como nuevo presidente ejecutivo, también se refirió a que evalúan distintas palancas para rebajar su elevado endeudamiento.

Grifols cerró el tercer trimestre, según informó ayer, con una deuda financiera neta de 9.380 millones de euros y su ratio de apalancamiento disminuyó levemente desde 9,0 veces el ebitda en el primer semestre a 8,6 veces hasta septiembre, “y se espera que se reduzca hasta 7,9 veces a finales del 2022”.

Las restricciones sanitarias durante la pandemia de Covid-19 provocaron en los últimos meses una mayor dificultad y coste en la obtención de plasma (su materia prima para fabricar medicamentos hemoderivados), lo que ha repercutido en los márgenes. Así que la elevada deuda y la menor rentabilidad han lastrado a Grifols en Bolsa, que pierde este año un 50% de su valor en Bolsa.

Mayer aseguró ayer a los analistas en una conferencia que la prioridad máxima es la rebaja del apalancamiento. Primero por la vía de la mejora orgánica del ebitda debido a la optimización de costes y el incremento de la obtención de plasma. Además, avanzó que están en proceso de evaluación de alternativas para optimizar su amplia base de activos globales, además de que mantendrán una estricta disciplina financiera, seguirá sin repartos de dividendos y con la renuncia a operaciones corporativas.

Entre las opciones a considerar en un futuro podría estar una ampliación de capital, aunque los “niveles de cotización actuales no favorecen” esa opción, según el documento remitido por la compañía al mercado.

Otra de las palancas a las que se refirió Mayer es la fusión de acciones de clase A con las de clase B (sin derechos políticos), aunque afirmó que en este momento no está sobre la mesa también por el precio de los títulos. Mediante esta opción, se podrían emitir más acciones de clase A para intercambiarlas por las de clase B, más baratas. Según Citi, la farmacéutica catalana podría obtener 700 millones con este movimiento.

Citi también señala la monetización total o parcial de la participación del 26% en la china Shanghai RAAS (capitalización de mercado de 5.000 millones de dólares), o tomar alguna consideración en torno al negocio de diagnóstico, de menor relevancia que el principal de biofarmacia.

Diversas fuentes también señalan la posibilidad de que el grupo dé entrada a socios minoritarios en algunos de sus negocios, tal como hizo con el fondo soberano de Singapur GIC en EE UU.

Precisamente, esa inyección de GIC supuso un problema de endeudamiento para la farma del Ibex 35, ya que el auditor KPMG consideró ese capital como deuda y no como equity. Los responsables de Grifols recordaron ayer que ambas partes quieren que ese pacto a 20 años vuelva a ser considerado como capital y trabajan en conseguirlo, lo que rebajaría el apalancamiento.

Reducción de beneficio

La compañía también informó que su beneficio neto hasta septiembre se rebajó un 30% en un año, a 188 millones. El descenso se debe al “aumento de los gastos financieros relacionados por la adquisición de Biotest”, el rival alemán que la multinacional de hemoderivados adquirió este año.

Respecto a los ingresos, se elevaron hasta los 4.351 millones (18,8% más) y, además, la multinacional avanzó que prevé cerrar este año con una facturación récord de 5.800 a 6.000 millones, gracias al crecimiento de precios y la mejora del negocio. En ese lado positivo, Grifols remarcó que la obtención de plasma creció un 25% en lo que va de año y el importe que se paga a los donantes (principalmente en EE UU) cayó un 15% desde máximos de julio.

Ficha en Novo Nordisk y el Barça

Grifols sigue reforzando su estructura directiva. Si el mes pasado fue elegido Steven Mayer como presidente ejecutivo del grupo, el laboratorio anunció ayer dos nuevos fichajes en la reorganización llevada a cabo en los últimos meses.

Jordi Balsells se suma como presidente de obtención de plasma. Su último puesto ejecutivo fue el de director de licencias y merchandising del F. C. Barcelona hasta abril de 2022, tras lo que creó su propia consultora, llamada Cross & Over. Anteriormente, entre 2011 y 2020, fue directivo de la marca Desigual. .

Como presidenta de biofarma, Grifols elige a Pia D’Urbano, con amplia experiencia en el sector. Hasta ahora era vicepresidenta sénior del laboratorio danés Novo Nordisk. Anteriormente, ocupó cargos de responsabilidad en otras multinacionales farmacéuticas como Sanofi, Bristol-Myers Squibb o GSK.