Ocho fondos con perfil sostenible para hacer una inversión con impacto positivo

Las entidades deben incluir en su oferta este tipo de fondos si así lo pide el cliente

Las gestoras están obligadas desde esta semana a preguntar a sus clientes si desean dar un sesgo de sostenibilidad a sus inversiones, según debe constar en el test de idoneidad, y a ofrecerles productos de inversión sostenible si así lo desean. Esta novedad regulatoria promete ser un importante impulso para la contratación de fondos gestionados bajo criterios de respeto al medio ambiente, el buen gobierno corporativo y un positivo impacto en la sociedad.

La tendencia de la inversión sostenible es imparable. A largo plazo todo el mundo de la inversión se va a ir moviendo a industrias menos contaminantes y más comprometidas con el planeta. Estos son los ocho vehículos que permitirán hacer una inversión sostenible con impacto positivo si, a la pregunta de si se desea hacer un inversión responsable, la respuesta es sí.

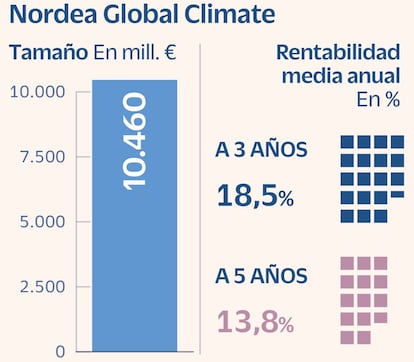

Nordea Global Climate: diseñado para luchar contra el cambio climático

El grupo Nordea, cuyas oficinas centrales están en Helsinki (Finlandia) y que tiene mucha presencia en todos los países nórdicos, comenzó a desarrollar fondos especializados en la lucha contra la emergencia climática en 2008. El Global Climate es su buque insignia y ya ha acumulado un patrimonio superior a 10.000 millones de euros. Las rentabilidades conseguidas en sus 22 años de vida son excelentes. El retorno medio anual en los tres últimos ejercicios es del 18,5% (aún con las caídas de este año) y del 14% si se toma en cuenta la última década. El fondo ha sido distinguido con la máxima calificación de Morningstar, las cinco estrellas, al rentar más que el 90% de fondos comparables.

El vehículo se centra en aquellos negocios que operan en los sectores de eficiencia de recursos, la protección medioambiental y las energías alternativas. Según explican desde la firma, “ahorrar energía es tan importante como generar energía limpia”.

Tienen en cartera compañías como las estadounidenses Waste Management y Republic Services, dedicadas a la recolección de desechos sólidos no peligrosos para su eliminación y su reciclaje. O la compañía de gases industriales Linde, que se está especializando en la generación del llamado hidrógeno verde.

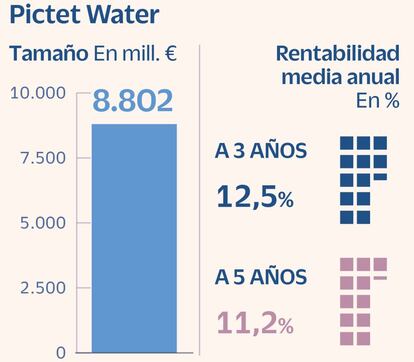

Pictet Water: ayudando a llevar agua potable a todo el mundo

Pictet Water fue el primer fondo de inversión que se creó para seguir toda la cadena de extracción, purificación y distribución del agua. El grupo suizo Pictet lleva especializándose en fondos temáticos desde 1995 y este dedicado al agua fue el pionero de la industria, al lanzarse al mercado en 2000. Desde entonces ha generado una rentabilidad acumulada del 436%. Su rentabilidad media anual en la última década ha sido del 10,7%.

El fondo tiene la consideración de artículo 9, la máxima distinción de la Unión Europea en materia de sostenibilidad, al perseguir un objetivo concreto y medible, como es el acceso global a agua potable.

Los gestores del fondo no se dedican únicamente a escoger las mejores compañías, sino que también mantienen un diálogo constante con ellas para que mejoren sus procesos. También participan activamente en las juntas de accionistas, para promover una agencia climática de reducción de la huella de carbono.

Invierte en empresas especializadas en medir la calidad del agua, como Danhaer o Thermo Fisher. También en suministradores y gestores de redes de agua potable, como American Water o Veolia Environment. O Geberit, que fabrica equipamiento para la gestión del agua.

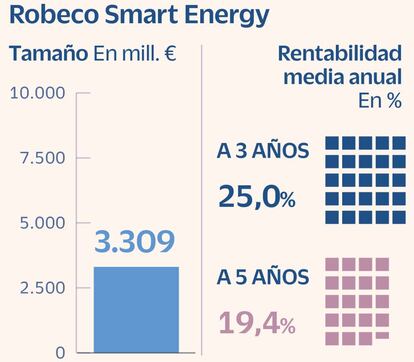

Robeco Smart Energy: una cartera pensando en la energía del futuro

Este es uno de los fondos que demuestran que la apuesta por una inversión que tenga un impacto positivo sobre la sociedad y el planeta no tiene por qué estar reñida con la rentabilidad. El vehículo, con un tamaño de 3.300 millones de euros, ha logrado en los tres últimos ejercicios un retorno medio anual del 25%.

Entre sus objetivos declarados están el contribuir a perseguir varias de las metas de la agenda 2030 de las Naciones Unidas, como la provisión de una energía limpia y asequible, el fomento de las infraestructuras y la innovación, el desarrollo de ciudades más sostenibles...

En cartera tiene compañías como ON Semiconductor, por la importancia que los microchips van a tener para el desarrollo de infraestructuras más inteligentes y eficientes, que reduzcan los tiempos de desplazamiento y los accidentes. También la compañía escocesa SSE, que tiene muchas plantas de producción de energía eólica, tanto en tierra firme como mar adentro. O Solar Edge Technologies, un proveedor de soluciones de monitorización de plantas fotovoltaicas.

El fondo se creó en 2006 y desde entonces ha generado una rentabilidad media anual para sus partícipes del 5,2%.

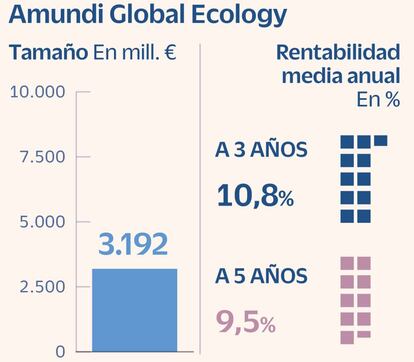

Amundi Global Ecology: un fondo más amplio para tener flexibilidad

Este fondo de inversión identifica las mejores oportunidades tanto en términos de perspectivas financieras como de características ambientales. Sus gestores integran factores de sostenibilidad en su proceso de inversión, centrándose en 10 temáticas: movilidad sostenible, agricultura/silvicultura, vida sana, eficiencia en las tecnologías de la información, agua, tecnología limpia, prevención de la contaminación, energía alternativa y eficiencia energética. Esta diversificación permite que los inversores obtengan exposición a una gama amplia de características medioambientales, sociales y de buen gobierno.

La amplitud de las temáticas en las que invierte permite a sus gestores posicionarse en sectores muy variados. Ahora, las primeras posiciones en cartera son farmacéuticas como la danesa Novo Nordisk, la empresa de transportes Canadian Pacific Railways o la empresa de gestión de residuos Waste Management.

Amundi Ecology es uno de los mayores fondos verdes de la eurozona, con un patrimonio de 3.000 millones de euros. Su rentabilidad media anual ha sido superior al 9% en los 10 últimos años, aunque en los últimos meses ha sufrido una corrección.

Vanguard ESG Developed World: máxima diversificación a bajo coste

Los fondos de gestión pasiva también se han zambullido en la inversión sostenible y, en algunos casos, con mucho éxito. Es el caso del fondo Vanguard ESG Developed World All Capitalization Equity, que sigue la evolución de un índice de Bolsa global del FTSE, pero incluyéndole un sesgo ESG, para que tengan mayor peso en cartera compañías más comprometidas con la protección del medio ambiente o las mejoras sociales.

Este fondo, con más de 3.000 millones de euros de activos bajo gestión, ha conseguido mejor rentabilidad que el 82% de los fondos con un perfil comparable. En los últimos cinco años, su rendimiento medio anual es del 11,5%.

A diferencia de los fondos más sectoriales o los fondos activos, la mayor fortaleza de un vehículo como este es la gran diversificación, tanto por el tamaño de las compañías en las que invierte como por lo variado de sus geografías. El fondo replica la evolución de 9.400 compañías cotizadas de todo el mundo. Además, tiene unas comisiones de gestión mucho más baratas que los fondos activos. De solo un 0,13% anual.

El fondo excluye compañías de alcohol, juego y tabaco; energéticas que utilizan combustibles fósiles o que usan energía nuclear, y compañías de armamento.

BGF Circular Economy: apuesta por la reutilización y el reciclaje

El fondo BGF Circular Economy, de BlackRock, busca impulsar las compañías centradas en el reciclaje y la reutilización de materiales para minimizar los residuos. En cartera tiene empresas como Evoqua Water, una firma de reciclaje de aguas que ayuda a sus clientes a reutilizar hasta el 95% del agua que emplean. O Renewcell, una empresa que ofrece la primera solución para el reciclaje textil a nivel industrial, y que ha patentado un material para reemplazar el algodón y el poliéster de la cadena de producción de moda.

El fondo, que se lanzó hace relativamente poco tiempo (en 2019), acumula ya inversiones por más de 1.700 millones de euros. Se trata de otro de los productos seleccionados por parte del equipo de inversión de ING para sus clientes minoristas en España. El vehículo tiene la máxima calificación en términos de sostenibilidad, al tratarse de un fondo artículo 9, que persigue un objetivo concreto y medible dentro del ámbito ESG. El fondo subió en 2021 un 26%, pero este ejercicio ha bajado más de un 15%.

“Calculamos que gracias a este fondo se reciclará la cantidad de plástico necesaria para fabricar 33 millones de botellas”, apunta Pablo Porres, director de inversiones de ING.

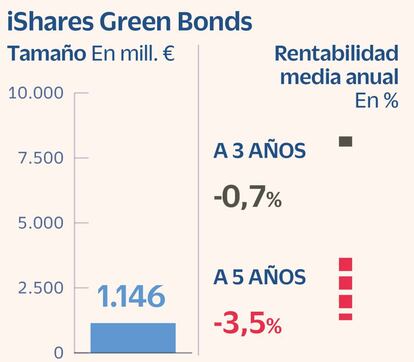

iShares Green Bonds: una opción también en renta fija

Los fondos de impacto más conocidos suelen estar invertidos en Bolsa, en compañías cotizadas que tienen algún papel en la reducción de las emisiones de dióxido de carbono o en el acceso al agua potable. Sin embargo, cada vez van surgiendo más productos sostenibles que están dedicados a la renta fija y, por lo tanto, tienen una menor expectativa de volatilidad.

Ese es el caso del fondo iShares Green Bonds, de la gestora estadounidense BlackRock. Este producto, con un patrimonio de más de 1.100 millones de euros, ha sufrido una depreciación del 10% en lo que va de ejercicio, pero actualmente, con los incrementos de tipos por parte de la mayoría de los bancos centrales ya descontados en gran medida, sus perspectivas de rendimiento han mejorado.

El fondo trata de obtener rentabilidad de su inversión mediante una combinación de revalorización del capital y rendimientos que refleje la rentabilidad del Bloomberg Barclays MSCI Green Bond Index, su índice de referencia. En su cartera invierte en deuda pública soberana emitida para financiar proyectos que van a tener beneficios para el medio ambiente, sobre todo de países europeos. El producto lleva funcionando cinco años.