Las telecos europeas venden torres por más de 55.000 millones desde 2019

Cellnex ha protagonizado seis de las diez mayores adquisiciones Las telecos aceleran la venta de activos a fondos y ‘torreras’

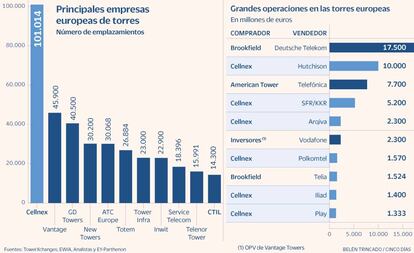

El sector de las torres de telefonía móvil vuelve a estar en ebullición. Deutsche Telekom anunció ayer la venta de un 51% del capital de su filial GD Towers, tenedora de sus torres en Alemania y Austria, al consorcio de fondos formado por Brookfield y DigitalBridge. Es la mayor transacción realizada en este segmento en el Viejo Continente, con un valor de 17.500 millones de euros, y un total de 40.000 emplazamientos.

Con esta transacción, las operadoras europeas habrán vendido activos de torres de telecomunicaciones por un importe cercano a 55.000 millones de euros desde 2019.

La compañía más activa en este segmento es Cellnex, que ha cerrado seis de las diez mayores transacciones. La principal es la compra de las torres de Hutchison en seis países europeos, por 10.000 millones de euros (todavía está pendiente de cierre la operación en Reino Unido).

La empresa que dirige Tobías Martínez ha cerrado también la compra de Hivory en Francia, por 5.400 millones de euros; de las torres de Arqiva en Reino Unido, por 2.300 millones: de Polkomtel Cifrowa en Polonia, por 1.570 millones; de las torres de Iliad en Francia, por 1.400 millones: y de Play en Polonia, por 1.300 millones, entre otras transacciones. En los últimos años, Cellnex también ha realizado otras adquisiciones en Países Bajos, Suiza, Italia, Portugal, España, Irlanda, Reino Unido, Austria o Suecia. Esta estrategia de crecimiento ha situado a Cellnex como primer grupo europeo con más de 100.000 emplazamientos (rondará los 130.000 al incluir las nuevas torres incluidas en los contratos con las telecos).

Entre las grandes transacciones también figura la compra de las torres de Telxius, filial de Telefónica, por parte de American Tower, por 7.700 millones de euros, que posicionaban al gigante estadounidense entre los principales grupos del Viejo Continente.

En el sector también destaca la salida a Bolsa de Vantage Towers, filial de Vodafone en la que están incluidos sus emplazamientos en distintos países europeos, entre los que destacan Alemania y España. La operadora británica captó 2.300 millones de euros al colocar un 19% del capital.

Orange

En el mercado las miradas se centran en saber qué hará Orange con Totem Group, donde agrupa sus activos de torres en Francia y España. La operadora francesa, hasta ahora, ha optado por mantener el control de esta actividad, al contrario que competidores como Deutsche Telekom, Vodafone o Telefónica, que han optado por su venta para captar recursos con los que reducir deuda o elevar la inversión en otros segmentos como los despliegues de fibra óptica o móvil 5G.

Según datos de la European Wireless Infrastructure Association (EWIA), a final de 2021, las operadoras tenían capacidad para liberar capital con la venta de estos activos por un importe cercano a 28.000 millones de euros.

Con estas operaciones, las telecos han reducido su presencia en este segmento, en favor de los grupos independientes como Cellnex y los fondos de inversión especializados en infraestructuras, como el citado Brookfield, que además de las torres de Deutsche Telekom ha adquirido emplazamientos a Telia en Suecia, Finlandia y Noruega, Ardian, KKR o Pontegadea, vehículo inversor de Amancio Ortega.

A final de 2021, la cuota total de las torreras independientes rondaba el 35%. También se han dado casos de convergencia entre ambos tipos de inversores como es el caso de American Tower, que vendió a Allianz y Caisse de dépôt et placement du Québec (CDPQ) un 48% del capital de su división europea por casi 2.600 millones.

En España, según datos de TowerXchange, American Tower lidera el mercado con 11.507 emplazamientos, por casi 8.700 de Cellnex, 8.600 de Vantage Towers, 7.729 de Totem y 600 de Axion, grupo adquirido por Asterion Industrial Partners en 2020 por cerca de 200 millones de euros.