Las 10 mejores carteras para aguantar el chaparrón económico

Las cotizadas de calidad y con capacidad de trasladar los costes al consumidor son la opción preferida frente a la volatilidad

Junto a las tecnológicas, los gestores abogan por combinar cotizadas de perfil defensivo, como las farmacéuticas, que ofrecen una mayor resistencia en los momentos de volatilidad, con firmas más expuestas al ciclo. Ahora que los bancos centrales se muestran decididos a subir los tipos, los bancos y aseguradoras cobran brillo. Para sacar partido de los precios de la energía los expertos eligen a las petroleras. La lista se completa con valores del sector de la defensa, ahora que los miembros de la OTAN han acordado elevar su gasto en defensa hasta el 2% del PIB.

GVC Gaesco: valores cíclicos y empresas de alta rentabilidad por dividendo como escudo frente a la volatilidad

En un escenario de volatilidad en el que la crisis energética amenaza con prolongarse, desde GVC Gaesco apuestan por la diversificación. Junto a compañías de marcado perfil cíclico se combinan firmas en las que la rentabilidad por dividendo juega un papel destacado. Dentro del primer grupo se engloban cotizadas como IAG o CIE Automotive. Víctor Peiro, director de análisis de la firma, señala que en un entorno en el que la electrificación del parque automovilístico está tomando impulso, el fabricante de componentes está bien posicionado para la transición desde los coches de combustión a los eléctricos. Considera además que IAG se verá impulsada por la recuperación del tráfico aéreo, especialmente de los viajes internacionales. Sin abandonar el componente cíclico y en un momento en el que los bancos centrales están acelerando la retirada de los estímulos, Peiro escoge a Unicaja para jugar la carta de la subida de tipos.

Dentro de las cotizadas con elevada rentabilidad por dividendo sobresale Enagás. GVC Gaesco busca combinar la sostenibilidad (Veolia) con los beneficios derivados del alza del crudo (Galp). Con el compromiso europeo de aumentar el gasto en defensa, la italiana Leonardo, especializada en electrónica de defensa y aeronáutica, es una opción atractiva.

Mutuactivos: aprovechar las caídas para entrar en negocios sólidos

El fuerte castigo que han sufrido los activos de riesgo ante los temores de recesión es visto desde Mutuactivos como una buena oportunidad para entrar en compañías que cuentan con buenos fundamentes a precios más atractivos. La calidad de los balances, la menor exposición al ciclo y la inversión con perspectivas a largo plazo son los ejes sobre los que pilota la cartera de la gestora.

La papelera Ence es una de las firmas con más peso en la cartera. Ángel Fresnillo, director de renta variable de la gestora, cree que la compañía seguirá beneficiándose del entorno favorable de los precios de la pulpa de papel. “Es un mercado con demanda estructural creciente y de oferta más limitada. Los competidores con poder de mercado han marcado subidas de precio en China, que se han ido trasladando al mercado europeo”, destaca. Aunque el sector tecnológico ha sido uno de los más golpeados por las subidas de tipos, el experto cree que Alphabet sigue siendo una opción interesante por su posición de liderazgo y unos ingresos que crecen a doble dígito. Con la vista puesta en la sostenibilidad, el experto elige a Alstom. Apunta así que el ferrocarril es el modo de transporte más eficiente, con menor consumo y más ecológico que se beneficia de las políticas públicas. La lista de valores la completan Enel y Amadeus.

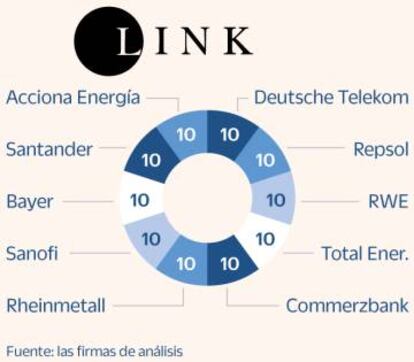

Link Securities: apuesta por sobreponderar firmas defensivas para sortear las sacudidas

La inestabilidad vivida en las últimas semanas es solo una muestra de lo que espera a los mercados en la segunda mitad del ejercicio. Para hacer frente a las sacudidas, desde Link Securities sobreponderan sectores de corte defensivo, como son el de la sanidad (Bayer y Sanofi), el de las telecomunicaciones (Deutsche Telekom) y las utilities, incluidas las energías renovables (RWE y Acciona Energía). La característica común a todas es que cuentan con una demanda muy inelástica, al ser todos ellos negocios de primera necesidad. Sus actividades suelen mantener un mejor comportamiento relativo en periodos de bajo crecimiento.

Aunque el objetivo prioritario sea blindarse de la volatilidad, desde la firma no quieren dejar pasar la ocasión para sacar partido de las tendencias que imperan en el mercado. Para jugar la carta de la subida de tipos, Juan José Fernández-Figares, responsable de análisis de la firma, elige a Santander y Commerzbank. Aunque el sector bancario esté infraponderado, la normalización monetaria servirá para impulsar unos márgenes muy deprimidos. Con la mirada puesta en el mayor gasto en defensa que prepara Europa, el experto selecciona a la alemana Rheinmetall. La selección la completan firmas que pueden sacar partido de los altos precios del crudo, como Repsol y TotalEnergies.

Renta 4: preferencia por compañías cotizadas líderes y con sólidos balances

La sobrerreacción que han experimentado los activos de riesgo abre la puerta a entrar en valores que cotizaban a múltiplos muy exigentes. Fluidra es un buen ejemplo. Desde Renta 4 consideran que el mercado está poniendo en precio un deterioro del negocio y el incumplimiento de las guías proporcionadas por la compañía sin tener en cuenta su posición de liderazgo en el sector de equipamientos para piscinas.

Aunque en las últimas jornadas los temores de recesión han situado en la diana a las empresas vinculadas con las materias primas, desde Renta 4 resaltan que ArcelorMittal atraviesa un momento muy favorable. “Las cuentas siguen mostrando una gran evolución, con niveles de resultados y de generación de caja récord y una deuda neta en mínimos históricos desde la fusión de la compañía en 2006”, señalan. Vinculada también al ciclo es su apuesta por Inditex. Los expertos creen que pese el impacto de Rusia y el previsible aumento del precio de las materias primas, Inditex está más que preparada para absorberlo. La combinación de las ventas en tienda y el negocio online le han permitido ganar eficiencia y disponer de una elevada generación de caja. Para sacar partido de la subida de tipos eligen a CaixaBank y, con la vista puesta en el impacto de la inflación en los activos inmobiliarios, escogen a Merlin.

Gesconsult: valores de calidad que cotizan a múltiplos atractivos tras la corrección

Con la esperanza de que la inflación toque techo y los bancos centrales hagan un alto en la subida de tipos, desde Gesconsult se decantan por activos de calidad, cuyo perfil de valoración ha mejorado en los últimos meses. Las cotizadas que encarnan estas características son las que cuentan con márgenes altos y tienen capacidad de trasladar el alza de los costes a su producto. Dentro de este grupo se enmarcan Alphabet y Meta (la antigua Facebook). “Meta Platforms cuenta con fuertes ventajas competitivas y un equipo gestor que le permitirá superar los riesgos operativos a corto plazo”, señalan. Entre las tecnológicas europeas, la firma elige a la holandesa Prosus.

Sin abandonar el perfil defensivo, desde Gesconsult escogen a Bayer, pero más que por su negocio farmacéutico, por su actividad agroquímica. Bayer es líder mundial en semillas, fertilizantes y químicos para la producción agraria.

Un ejemplo de cotizada con capacidad de fijar precios es Adidas. A ojos de Gesconsult esto contribuirá a sostener márgenes operativos de doble dígito. Como exponente del sector bancario para sacar partido del alza de tipos se decantan por Unicaja. La lista de valores para el segundo semestre la cierran la portuguesa Greenvolt, Sacyr y Degiro.

Trea AM: Inditex, el integrante de la Bolsa española que más interés despierta

La diversificación es la seña de identidad de la cartera que propone Trea AM. Por encima de todas las cotizadas sobresalen las firmas tecnológicas, como las FAANG y la china Alibaba. Entre los gigantes tecnológicos estadounidense su exposición se concentra en Alphabet, Meta y Amazon. La lista de firmas estadounidenses la completa Berkshire Hathaway, el conglomerado que dirige el multimillonario Warren Buffett. “Es una empresa estable con un gran retorno sobre el capital empleado y una gran asignación de recursos. Debido a su naturaleza de holding cotiza con descuento respecto a su valor teórico”, señala el equipo de renta variable española y global de la firma.

Dentro de la Bolsa española Inditex es vista como una opción muy atractiva. La mayor rotación de activos por ventas y el negocio online le permiten estar mejor posicionada que sus competidores. Aunque el sector retail está castigado por el miedo a la recesión (en 2022 cae un 35,6%), desde la gestora califican de desmesurada la corrección de Inditex (-23%).

Al igual que muchas otras firmas, en Trea AM no desperdician el florecer de las cotizadas que operan en el sector de defensa y escoge a Dassault Aviation. “En condiciones normales el negocio de defensa proporciona estabilidad y el de jets privados es más cíclico”, remarcan.

Finaccess Value: preservar el capital con negocios con poder de fijar precios

En un momento de fuerte inestabilidad preservar el capital es uno de los principales objetivos que se marca Alfonso de Gregorio, director de inversiones de Finaccess Value. Para lograrlo el experto se decanta por compañías con una buena posición de caja, una atractiva rentabilidad por dividendo y cotizadas líderes en el sector en el que operan. Alguna de estas características las ejemplifican muy bien Viscofan y Vidrala. El fabricante de envolturas para productos cárnicos es líder global de un mercado en el que solo operan cinco productores. Esto le confiere un gran poder de retención con los clientes, una cualidad que gana un protagonismo especial ante el alza de los precios. Fuera del mercado nacional, la empresa que también opera en régimen de oligopolio es ASML, que desarrolla, produce y comercializa equipo de fabricación de semiconductores, componentes que cada día están más presentes en nuestro día a día.

Su lista de cotizadas para el segundo semestre la completan firmas vinculadas a la sostenibilidad como Veolia y Schneider Electric, aseguradores (Zurich y Catalana Occidente) para sacar partido del alza de tipos, cotizadas defensivas como la farmacéutica Rovi y firmas más vinculadas al ciclo como Inditex y CIE Automotive.

Beka Finance: energía, farmacéuticas y defensa, los escogidos para capear la tormenta

Los expertos de Beka Finance defienden que la selección de compañías debe concentrarse en empresas de calidad, con una generación de flujos de caja estable y bajo endeudamiento. Junto a esto las empresas con ventajas competitivas pueden manejar mejor la subida de los precios porque pueden repercutir las alzas de costes en los productos y servicios que ofrecen.

Desde la firma consideran que el sector de la energía sigue siendo atractivo debido a su elevado potencial de revalorización. Como representantes escogen a la estadounidense Marathon Petroleum y la francesa TotalEnergies.

A pesar de su marcado perfil defensivo el sector de la salud muestra valoraciones por debajo de sus medias históricas, así como buenas expectativas de crecimiento en beneficios. Entre las opciones más atractivas destacan las farmacéuticas Bristol Myers y Roche. Bajo el paraguas de la fijación de precios se sitúan también cotizadas como British American Tobacco.

En un contexto de mayor gasto en defensa y con la guerra de Ucrania como telón de fondo, los expertos creen que la multinacional de la industria aeroespacial y militar Lockheed Martin conserva potencial. Con la vista puesta en la subida de tipos eligen a Santander como representante del sector financiero y única cotizada española de la cartera.

Tressis: grandes tecnológicas y firmas del sector del lujo para esquivar la recesión

La cartera que elabora Víctor Álvarez, analista de renta variable de Tressis, para la segunda mitad del año se caracteriza por disponer de una distribución geográfica del 60% para Norteamérica y un 40% para Europa. “A pesar de que Europa goza de múltiplos menos exigentes, seguimos pensando que EE UU debe tener una mayor ponderación por su mayor dinamismo y capacidad de crecimiento”, señala. Dentro de este grupo se encuentran tecnológicas como Alphabet y Microsoft, unas cotizadas muy denostadas en los últimos meses pero que siguen registrando unos buenos resultados, así como Synopsys, clave en el desarrollo del software que necesitan fabricantes y diseñadores.

Para un periodo que se antoja complicado, el sector salud sigue ofreciendo oportunidades interesantes. Aquí se enmarcarían McKesso, dedicada a la distribución de medicamentos, o Thermo Fisher, que desarrolla material para los laboratorios.

Entre las cotizadas europeas más atractivas, el experto escoge a la firma del lujo LVMH. En periodos de fuertes subidas de los precios, las empresas que operan en este negocio muestran una mayor resistencia porque tienen la capacidad de trasladar los costes a los productos finales sin que sus márgenes se vean perjudicados.

Banco Sabadell: preferencia por las cotizadas vinculadas a las materias primas

Acerinox, CaixaBank, Iberdrola, Merlin y Repsol son las firmas que conforman la cartera que propone el departamento de análisis de Banco Sabadell para el segundo semestre, una estrategia con un marcado perfil cíclico y en la que las materias primas juegan un papel protagonista. El alza de los precios del crudo es visto como un catalizador para los resultados y la cotización de la compañía que preside Antonio Brufau. Los expertos no descartan que Repsol revise al alza el dividendo de 0,65 euros por acción, así como su programa de recompra de acciones. Por su parte, Acerinox, que en el primer trimestre de 2022 volvió a registrar récord de ebitda gracias a la demanda y a los precios de las materias primas, es una opción solo apta para los más arriesgados. Entre sus principales riesgos, los expertos apuntan a la ralentización de la economía.

Las expectativas de subida de tipos juegan a favor de los bancos y en especial de las entidades domésticas. Aquí CaixaBank es vista como la mejor opción. Creen que el plan estratégico para 2022-2024 debería seguir siendo un catalizador al que los expertos añaden la revisión al alza de las estimaciones.

Bajo un perfil más defensivo encuadran a Iberdrola, una utility que está bien posicionada para afrontar la subidas de precios y de los tipos.