Santander, JP Morgan y Bank of America lideran la banca de inversión hasta junio

El sector mantiene la cautela de cara al segundo semestre del año. Continúa la tendencia de las escisiones de negocios

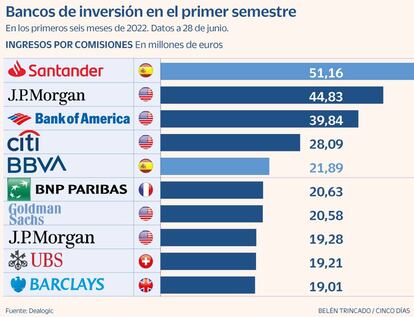

Semestre complicado para la banca de inversión. Las turbulencias que azotan a los mercados de renta variable y deuda han llevado a las entidades a trabajar en un escenario complicado que no tiene visos de mejorar en los próximos meses y que tiene a la recesión en la zona euro como principal amenaza. Un escenario en el que Santander, JP Morgan y Bank of America han logrado imponerse al resto de entidades, según los datos a 28 de junio de Dealogic.

La entidad financiera española ha logrado mantenerse en primera posición, puesto que conquistó a cierre de marzo, al lograr unas comisiones de 51 millones en el acumulado de los primeros seis meses del año.

Ignacio Domínguez-Adame, responsable de Santander Corporate & Investment Banking (SCIB) de Europa continental, reconoce que "en un mercado ciertamente complicado, tanto en deuda como en equity, estamos consiguiendo un liderazgo significativo. Evidentemente, hay muchos frentes abiertos pero también vemos liquidez por parte de los inversores y solidez en los balances de las compañías europeas. En este sentido, somos cautamente positivos para la segunda mitad del año".

JP Morgan, que lideró el ranking durante todo el año 2021, continúa en segunda posición con cerca de 45 millones de euros gracias a su labor en la fusión de MásMóvil con Orange y a su papel como asesor de Repsol en la venta del 35% de su negocio de renovables, de Siemens Energía en la opa sobre Gamesa y de ACS, en la opa de Hochtief sobre Cimic y en la ampliación de Hochtief. Mientras que Bank of America escala cinco puestos con respecto al primer trimestre y se sitúa tercera de la clasificación, con unos ingresos por comisiones que rozan los 40 millones en el acumulado de la primera mitad de año.

Ignacio de la Colina, CEO y presidente de JP Morgan para España y Portugal, reconoce que tras una primera mitad de año en la que se ha producido un "cambio de paradigma", no esperan "cambios sustanciales para la segunda mitad del año. Si bien, cabe la posibilidad de una mayor estabilización de las condiciones que permita una mayor actividad especialmente en los mercados de equity y deuda sub-IG. Hay capital para financiar adquisiciones, pero es verdad que el mercado es más exigente y selectivo".

Por su parte, Joaquín Arenas, presidente de Bank of America para España y Portugal, considera que "el mercado se estabilizará cuando tenga más confianza en que la inflación se frene o disminuya. Entonces la actividad se recuperará". En su opinión, "la combinación de la inflación y el alza de los tipos obliga a las empresas a impulsar una gestión activa de la cartera" y apunta que "se mantiene la tendencia a las escisiones y a las separaciones". Ha asesorado en el semestre a Ferrovial en la adquisición de la terminal 1de JFK a Carlyle, y ha asesorado en las opas de FCC sobre Metrovacesa y en la de Zardoya Otis por Otis Elevator Company

Entre los tres bancos suman unos ingresos de 136 millones, un 34% menos que lo que obtuvieron hace justo un año las tres primeras entidades del ranking.

Citi, por su parte, baja un puesto en la clasificación y alcanza los 28 millones, mientras que BBVA escala a la quinta posición (22 millones). Las diez primeras entidades logran así anotarse unos ingresos por comisiones de 284,5 millones gracias a 159 operaciones ejecutadas. Si bien, el montante casi se duplica (544,2 millones de euros), si se incluyen a todas las firmas.

El peor trimestre en 13 años a nivel global

Tijeretazo. La guerra en Ucrania y el temor a una recesión han impactado en los ingresos por comisión de la banca de inversión global, no solo en la española. Según datos de Refinitiv, el sector ha cerrado su peor trimestre en 13 años al ver reducidas sus comisiones en un 74%, hasta los 2.600 millones de dólares, unos 2.480 millones de euros. El dinero recaudado a través de salidas a Bolsa y ampliaciones de capital se redujo en un 25% con respecto al objetivo hace 12 meses, hasta los 94.000 millones de dólares, 90.000 millones de euros.Estrenos en cartera. Entre los debuts bursátiles más esperados este año está el de Porsche, el fabricante de chips ARM y la firma de dermoestética Galderma, pero el sector de la banca de inversión descarta alcanzar las cifras registradas en 2021, el mejor ejercicio en años tras el estallido de la pandemia.