Los pequeños valores toman posiciones para sacar partido al alza de tipos en Europa

UBS considera que los pequeños valores europeos lo harán mejor que los de EE UU

El cambio de ciclo ya está aquí y los inversores están en compás de espera tratando de escudriñar en el horizonte cómo de veloz será la subida de los tipos de interés por parte de los bancos centrales, si la inflación ya ha tocado techo y cómo será la evolución de las economías ante un horizonte que se vislumbra con no pocos nubarrones. Los gestores han emprendido la transición desde las empresas de crecimiento al valor y defienden que más que nunca hay que ser muy selectivos con la composición de las carteras.

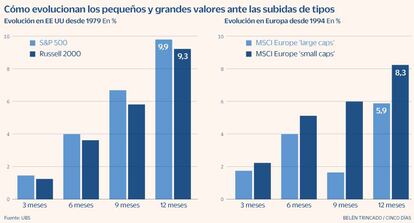

En este entorno de plena transformación por la subida de los tipos de interés por parte de la Reserva Federal EE UU y el BCE , los analistas de UBS concluyen que los valores de pequeña capitalización europeos tienen a hacerlo mejor que los de gran capitalización en periodos de tipos al alza. Para ello analizan la evolución de los pequeños y los grandes valores europeos desde 1994 y llegan a la conclusión que después de una subida de tipos, los small caps del MSCI Europe se comportan mejor que las cotizadas de gran volumen.

Así, a 12 meses vista la evolución de los grandes valores tras una subida de tipos es de una revalorización media del 5,9% frente al 8,3% de los pequeños valores. Una situación que se replica en plazos más cortos y especialmente en periodo de nueve meses: 6% de rebote frente a menos del 2%.

Todo lo contrario que lo que sucede en la Bolsa estadounidense, donde los small cap agrupados en el Russell 2.000 –su valor en Bolsa es muy superior al de los pequeños valores europeos–tienden a registrar revalorizaciones medias del 9,3% en los siguientes 12 meses a las subidas de tipos, frente al 9,9% de media de los integrantes del S&P 500 si se analiza la serie histórica desde 1979. En cambio, son los pequeños valores los que se ven más beneficiados en los periodos en los los tipos se reducen.

Patricia García, socia fundadora de MacroYield, cree que la diferencia entre los índices de pequeños valores en EE UU y Europa se explica por la composición sectorial. "Tanto el Russell 2.000 como el MSCI Small Caps Europe cuentan con un peso similar del sector financiero en su composición, pero EE UU tiene un peso superior en tecnología, por lo que podría resultar un lastre relativo frente a Europa en un contexto de subidas de tipos", considera la experta.

García añade, eso sí, que si los precios de la energía se mantienen en niveles muy elevados, el índice estadounidense podría verse beneficiado, dado que en su composición tienen un peso superior las energéticas. "El índice estadounidense también podría verse beneficiado por su menor exposición en el sector industrial. Este sector suele correlacionar en positivo en un contexto de tipos de interés al alza, porque las subidas de tipos suelen verse acompañadas de una mejoría en el ciclo económico, pero en esta ocasión esto es dudoso, y la industria podría verse castigada ante los riesgos que suponen los cuellos de botella", reconoce.

Los expertos de UBS llegan a la conclusión de que, en caso de que se produzcan muchas más subidas de tipos, las pequeñas empresas podrían no tener un rendimiento inferior al que se teme a menudo. Aun así recomiendan ser selectivos, especialmente en las pequeñas empresas europeas.

Entre sus preferencias entre las small caps europeas destacan las entidades financieras. UBS incluye en su lista de los 20 valores pequeños europeos predilectos a firmas como Bawag, el cuarto banco más grande de Austria, que tiene una capitalización de 4.300 millones de euros; Unicaja –suma un 6,1% en el año y tiene un valor bursátil de casi 2.500 millones–, y el suizo EFG, especializado en banca privada y cuyo valor en Bolsa es de 2.000 millones de euros. Entidades, que según los expertos de UBS se beneficiarán de la inminente subida de tipos que va a poner en marcha la institución dirigida por Christine Lagarde.

Otra de las conclusiones de los analistas de UBS es evitar las valoraciones altas. "En Europa nos gustan, por ejemplo, Andritz, Krones, Indra, Meliá, National Express, Scout24 o Smurfit Kappa", añade la firma. En el caso de los dos valores españoles citados, Indra avanza un 11,9% en el ejercicio, mientras que la cadena hotelera recupera un 24,3% a medida que se va haciendo efectiva la recuperación del turismo.

La selección de valores es la consigna más relevante para José Ramón Iturriaga, socio y gestor de Abante, quien cree que más que por distintos tamaños es el momento de prestar más atención que nunca a los sectores. "Los sectores de crecimiento son los que peor se van a comportar en época de tipos al alza" tras años en los que se han logrado registros mejores que aquellos otros ligados a la economía real", comenta.

La excepción española entre los índices de pequeños

Mercado doméstico. Los pequeños valores españoles están en racha. Mientras que los índices de compañías de pequeña capitalización están de capa caída tanto en las Bolsas europeas como en las de EE UU, el Ibex small caps se revaloriza un 7,8% desde enero. Esta rentabilidad es muy superior a la registrada por el Ibex 35 que está en tablas en el año y del Ibex Medium Cap que cede un 3,2%. La ponderación que tienen los sectores en los índices suele ser la razón de estas diferencias.

Los europeos de capa caída. Los índices de pequeños valores del Viejo Continente encajan castigos de doble dígito. Tanto el británico Ftse Small Cap como el francés Cac, ceden algo más del 10%. Por su parte, el Euro Stoxx Small 200 eleva estas pérdidas hasta el 16%. El MSCI Europe Small Cap recorta un 10%.

EE UU no levanta cabeza. En el mercado estadounidense, la tendencia entre los pequeños es la misma que en Europa. Así, el índice Russell 2.000 pierde un 15% en 2022, algo más que el S&P 500, que pierde un 12%.