¿Aún hay gangas en la Bolsa de Latinoamérica?

La renta variable de México y Brasil ha funcionado bien, pero empieza a tener algunas nubes en el horizonte

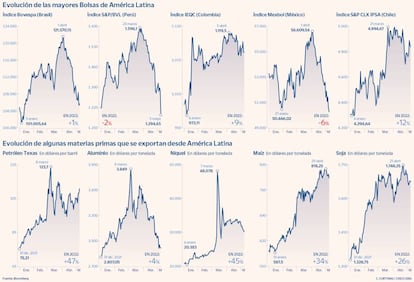

La Bolsa de Latinoamérica es una de las escasísimas categorías de inversión que ha logrado rentabilidades positivas en lo que va de 2022. Con los mercados occidentales y asiáticos encajando fuertes caídas, las compañías de países como Brasil, Chile, México o Perú han conseguido buenos retornos, impulsadas sobre todo por el rally espectacular de las materias primas. Ahora bien, tras las subidas de los últimos meses, ¿sigue habiendo oportunidades de inversión? ¿Qué valores o fondos son más atractivos?

Varias dudas planean ahora sobre los inversores que quieren desembarcar en las Bolsas de México y de Sudamérica. Una de las más acuciantes es cuál será el impacto sobre sus cotizadas de la fuerte subida de tipos de interés que ha emprendido Estados Unidos.

Tradicionalmente, cuando el Tesoro norteamericano empieza a pagar a los inversores más por sus bonos, se produce un flujo de dinero que sale de países emergentes para comprar dólares e invertir en la deuda estadounidense. Eso acaba dañando mucho las divisas locales y las Bolsas. ¿Hasta dónde llegará este efecto esta vez?

En esta ocasión, las economías latinoamericanas afrontan el reto más saneadas y con el soporte de los precios de las materias primas en máximos históricos, lo que beneficia tanto a las empresas como a las cuentas públicas.

Los mejores fondos regionales

DWS Latin America Equities. Se trata de uno de los fondos de referencia en América Latina, pese a contar solo con cuatro años de vida. El fondo de la gestora ligada a Deutsche Bank ha conseguido en lo que va de año una rentabilidad del 16% gracias a su fuerte apuesta por el sector financiero latinoamericano.

JP Morgan - Latin America Equity. Otro fondo destacado en la región. Con 19 años de historia, el vehículo ha logrado mejores retornos en los tres últimos años que el 90% de los fondos comparables. Este año renta un 14%, lo que ha permitido compensar las pérdidas de los ejercicios 2020 y 2021. Sus gestores destacan el momento de mayor estabilidad política que se vive en la región.

Schroder Latin American. Uno de los fondos estrella en 2022, con un retorno acumulado del 21% gracias a sus posiciones en el gestor de la Bolsa brasileña, B3; Vale, dedicada a la minería, la logística y la siderurgia; y la filial de la cadena de supermercados Wall Mart, en México. El fondo ha rentado un 5% de media anual desde 2018.

La otra gran incógnita es cuánto va a enfriarse la economía mundial. Con la Reserva Federal echando el freno de mano y China afrontando aún confinamientos para hacer frente a nuevos brotes del Covid-19, cada vez son más los expertos que avisan de que varios países podrían entrar en recesión, lo que afectaría muy negativamente a las exportaciones latinoamericanas.

La agencia de calificación crediticia S&P explica en un informe que “un frenazo económico más fuerte de lo previsto en China sigue siendo un importante riesgo para el potencial de crecimiento de las economías emergentes”. Para la firma, el impacto final dependerá mucho de cómo se concrete y “cómo sepa encararlo Pekín”.

Alejandro Varela, gestor del fondo Renta 4 Latinoamérica explica que gran parte de la rentabilidad lograda en el año “se debe a la revalorización de las divisas, especialmente la del real brasileño, que por primera vez en muchos años se han apreciado de forma muy notable contra el euro, debido a los tipos de interés más elevados de la región y a la entrada de flujos para invertir en materias primas”.

1. Grupo Traxion

Uno de los valores predilectos de Varela para su fondo es el grupo mexicano Traxion. “Se trata de la única compañía integrada verticalmente a lo largo de toda la cadena de valor en la industria logística y del transporte de mercancías y pasajeros del país norteamericano”.

Traxion no ha participado de la fuerte revalorización de otro tipo de compañías ligadas al sector petrolero o al minero, pero para Valera es una buena compañía “porque los contratos con los clientes contienen cláusulas que les protegen del encarecimiento de los precios” y porque “se apoyan en una potente plataforma tecnológica que permite la escalabilidad del negocio en un sector en crecimiento”.

2. VTEX

Una de las empresas donde tiene mayor exposición el fondo de Bolsa latinoamericana de Bestinver es la brasileña VTEX. Se trata de una multinacional tecnológica especializada en comercio en la nube y desarrolladora de la plataforma VTEX Cloud commerce. La firma ha sufrido una fuerte corrección, en paralelo a la fuerte caída que ha vivido el sector tecnológico en todo el mundo.

En los últimos meses los gestores de Bestinver han aumentado el posicionamiento en VTEX, valorando que la compañía “está empezando su expansión en Latinoamérica y Estados Unidos de la mano de sus clientes internacionales”.

3. Neoenergía

Alejandro Varela, de Renta 4, recuerda que hay que ser prudente con las inversiones en América Latina “debido a la fuerte volatilidad por las divisas y que este año podría dispararse por las elecciones presidenciales en Brasil”, en octubre.

En su caso, el gestor prioriza los activos defensivos, con buena visibilidad y compañías bien gestionadas. Una de ellas es Neonergía, filial de Iberdrola.

Se trata de una empresa centrada en energía renovable, que cotiza a un precio atractivo y con buena rentabilidad por dividendo (del 3%). “Creemos que en un entorno de precios al alza de la energía y con el impulso que debe proporcionarse a las energías renovables, esta compañía tiene muy buenas perspectivas”.

4. Itaú

El fondo de inversión DWS Invest Latin American Equities es uno de los mejores de su categoría. En los últimos tres años ha generado una rentabilidad media anual del 8%, pese a los difíciles momentos que ha vivido América Latina. Una de sus grandes apuestas es la banca mexicana y brasileña. En su cartera tiene Itaú Unibanco, Grupo Financiero Banorte, Bank Bradesco...Esta semana, Brasil subió tipos en 100 puntos básicos, al 12,75%.

Las acciones de Itaú Unibanco se han revalorizado un 8,3% en el año. La entidad es uno de los líderes de la dinámica economía brasileña y además, en los últimos días ha tomado una participación en la mayor plataforma de brokeraje del país, XP, pagando 1.500 millones de euros.

Uno de los factores que va a animar a la Bolsa brasileña es el peso que está adquiriendo en los índices de mercados emergentes. Las sanciones a las cotizadas de Rusia (por su invasión de Ucrania) han hecho que los proveedores de índices hayan revisado la participación del país euroasiático en estos selectivos. El país que más se va a beneficiar del rebalanceo en los fondos indexados a emergentes es Brasil.

Se prevé que la renta variable brasileña reciba en los próximos meses 1.200 millones de euros en flujos de entrada de nuevos fondos.

5. Totvs

Se trata de una empresa de software, servicios y tecnología, con el foco puesto en la administración de procesos de negocios. Está presente en 23 países, entre ellos casi todos los de América Latina, además de Estados Unidos, Portugal y Andorra. La fuerte implantación de la firma ha hecho que su cotización no haya sufrido en 2022 tanto como la de otras firmas tecnológicas.

Los gestores de DWS han incrementado en los últimos meses su peso en la firma que, además, cerró la semana pasada un acuerdo con el gigante bancario Itaú para crear una compañía conjunta que preste servicios financieros a empresas de pequeño y mediano tamaño.

6. Petrobras

El gigante brasileño del petróleo es una de las compañías más repetidas entre las carteras de los mejores fondos de Bolsa de América Latina. La compañía, controlada en un 64% por el Estado brasileño, se ha disparado un 35% en el año gracias a la fuerte subida del precio del petróleo.

El fondo JP Morgan Latin America Equity tiene a la petrolera como la segunda mayor posición de su cartera, lo que le ha ayudado a lograr una rentabilidad del 14% en el año.

Los analistas consultados por la firma Zacks Consensus esperan que en los próximos trimestres presente un crecimiento de sus ingresos de más del 70% con relación a los obtenidos el año pasado.

La clave para que se mantenga el buen momento de la compañía será la evolución de la demanda global de petróleo. Una ralentización excesiva de China y Estados Unidos puede provocar una fuerte caída del precio del barril, que pasaría factura a Petrobras.

7. Qualitas

La compañía mexicana Qualitas Controladora es uno de los líderes de seguros de automóviles del país azteca y también una de las compañías predilectas del fondo Muza FI. Su gestor, Luis Urquijo, explica que la compañía ha demostrado “una gran resiliencia durante los últimos años”, y se muestra confiado en que la firma seguirá creciendo “por la generalización del seguro de automóviles en el país”.

La compañía cotiza ahora al mismo nivel al que lo hacía antes de la pandemia, pero sus acciones no terminan de reflejar el fuerte potencial de la compañía y su balance saneado, de acuerdo con los gestores.

8. Hypera Pharma

Otra firma por la que ha apostado Bestinver en los últimos años es Hypera Pharma, la mayor empresa farmacéutica brasileña por capitalización bursátil. La compañía se ha revalorizado en lo que va de 2022 casi un 30%, lo que ha llevado a algunas gestoras a reducir su participación para materializar parte de las ganancias logradas.

La empresa opera en tres sectores farmacéuticos principalmente: la salud de los consumidores, los medicamentos genéricos y las prescripciones o productos recetados. En la mayor parte de los ámbitos ha logrado posicionarse como el líder entre sus competidores, gracias a la inversión en productos seguros y de alta calidad.

Para muchos gestores, mantener a Hypera en las carteras permite combinar el posicionamiento en un mercado emergente como es Brasil, junto con la apuesta por un sector defensivo como es el farmacéutico.