Los expertos proponen cambios en el IVA que elevarían la recaudación en 23.000 millones

Contemplan la supresión gradual de los tipos más reducidos Recomiendan la eliminación de sus tres principales exenciones

Bajo el argumento de partida de que el impuesto sobre el valor añadido (IVA) tiene un fin exclusivamente recaudatorio, el grupo de expertos encargado de realizar el libro blanco de fiscalidad ha realizado un análisis del mismo y propuesto un conjunto de medidas que podrían redundar en un importante incremento de la recaudación.

Su principal propuesta reside en una reducción de los actuales tipos: superreducido, reducido y general –situados en el 4%, 10% y 21% respectivamente–, así como en la eliminación de las principales exenciones en sanidad, educación y servicios financieros.

A la vista de los trabajos propuestos, la subida de ingresos podría ser del orden de 17.000 millones por los cambios en los tipos y otros 6.300 millones de euros derivados de la eliminación de las exenciones.

El grupo de expertos reunido por Hacienda recomienda la supresión gradual de las tasas impositivas reducida y superreducida, actualmente en el 10% y el 4%, respectivamente. Para ello, los sabios barajan en su documento cuatro escenarios posibles: uno con un tipo único del 21%, otro con un gravamen genérico del 15,4%, otro con dos tipos del 4% y el 21% y un último modelo con gravámenes del 10% y el 21%. Con la escala más alta, la recaudación en España incrementaría anualmente en más de 17.000 millones de euros desde los 72.500 millones que se ingresaron el año pasado gracias a este tributo. Con un tipo único del 15,4%, la recaudación se mantendría intacta.

Ahora bien, conscientes de que esta subida impositiva al consumo redundaría en un incremento medio del gasto, los sabios proponen también que los hogares con menor renta reciban una compensación adecuada por el aumento que, llegado el caso, “experimenten en el IVA soportado en sus consumos de bienes y servicios esenciales”.

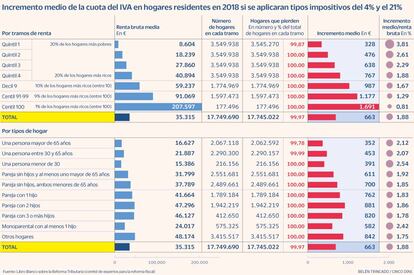

La razón es que aunque el incremento extra es creciente con la renta bruta de los hogares, es decreciente en términos relativos. En todos los escenarios, por ello, los hogares situados en los tres primeros quintiles de renta bruta –los más pobres– experimentan un incremento relativo de su carga anual por el IVA superior al incremento medio.

Así, en el caso de contar con un tipo del 4% y otro del 21%, el incremento medio de los hogares de los tres primeros quintiles oscilaría entre los 328 y los 638 euros al año (por debajo de los 663 euros de media). Sin embargo, el incremento medio porcentual para estas familias estaría entre el 2,3% y el 3,8%, en este caso por encima de la media (ver gráfico).

Con un único tipo del 21%, concluyen los expertos, las compensaciones para los hogares más pobres ascenderían a los 2.600 millones de euros.

En España el IVA constituye la figura más importante en recaudación de la imposición indirecta y la segunda tras el IRPF del conjunto del sistema fiscal. La participación de este impuesto en el total de los ingresos tributarios es del 18,7% frente al 22% de la UE, según datos de Eurostat, superando el peso del impuesto que tienen en Países Bajos, Austria, Alemania, Francia, Luxemburgo, Bélgica e Italia.

Otro de los aspectos del impuesto que abordan los expertos en su reforma del IVA, y que se traduciría también en un importante incremento de la recaudación, sería la posible eliminación de las exenciones que contempla este tributo por los servicios en sanidad, educación y determinados servicios financieros.

El conjunto de estas exenciones representa un beneficio fiscal de 18.600 millones de euros en 2022, lo que equivale al 53% de los beneficios de todos los impuestos directos e indirectos, así como más del 50% de la recaudación presupuestada del IVA del Estado.

Los expertos consideran que a favor de su eliminación juega que precisamente son las personas con las rentas más altas las que consumen más estos servicios y por lo tanto obtienen un beneficio más elevado. Así, cifran el incremento de la recaudación por la eliminación de estas exenciones de la sanidad y la educación privadas en cerca de 3.500 millones de euros.

La argumentación en contra de su eliminación la justifican en que se alteraría la competencia entre los sectores público y privado en la prestación de esos servicios. Pero los expertos van más allá al considerar que si se eliminaran estas exenciones, deberían mantenerse para aquellos servicios desarrollados casi en exclusiva por el sector privado y de difícil aplicación por el sector público, como es el caso de la atención dental o el primer ciclo de educación infantil.

Por su parte, la eliminación total de la exención de los servicios financieros y de seguros se estima en cerca de 2.800 millones de euros.