Cellnex, Inditex e Iberdrola eclipsan el rally de la banca y frenan al Ibex

Las tres cotizadas restan más de 315 puntos al selectivo

Sin tendencia clara. Así se puede definir el comportamiento de los mercados en lo que va de 2022, un periodo en el que la volatilidad se ha convertido en la tendencia imperante. Aunque ningún activo escapa a la inestabilidad, la Bolsa es uno de los más afectados. Un buen ejemplo es el desempeño del Ibex 35. Tras varias fluctuaciones a un lado y otro de la línea que separa las ganancias de las pérdidas, el selectivo español no logra ahuyentar los fantasmas y en lo que va de año limita las ganancias al 0,27%.

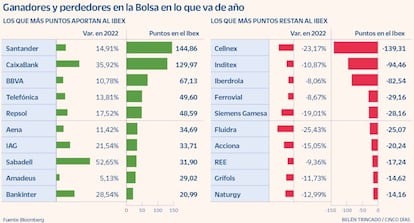

Detrás de este débil comportamiento existen ganadores y perdedores. Hasta 21 cotizadas del selectivo (el 60%) registran pérdidas, frente a 14 que escapan a las ventas. Aunque dentro del primer grupo Fluidra (-25,4%) es la compañía más castigada, las que más puntos restan al selectivo son Cellnex (-23,2%), Inditex (-10,9%) e Iberdrola (-8%). Es decir, tres de las firmas más capitalizadas del Ibex y con más peso dentro de la Bolsa española. Con sus recortes, entre las tres restan más de 315 puntos al Ibex.

A cierta distancia se sitúan otros grandes nombres de la Bolsa española como Ferrovial (-8,7%), Siemens Gamesa (-19%), Acciona (-15%), Red Eléctrica (-9,4%) o Naturgy (-13%). Aunque sus recortes son abultados, su menor ponderación los lleva a reducir hasta los 109 puntos el castigo al comportamiento del selectivo.

Con independencia de su peso, una de las señas de identidad de la mayor parte de las cotizadas que en lo que va de 2022 concentran el castigo de los inversores es su marcado perfil defensivo y su abultada deuda. Ahora que los bancos centrales se muestran decididos a contener la escalada de los precios para evitar que la inflación eche por tierra la incipiente recuperación, las expectativas de normalización monetaria se han traducido en un incremento de las rentabilidades de la deuda.

El coste de financiación continúa muy cerca de los mínimos históricos, pero a medida que los bancos centrales aceleren la retirada de los estímulos este irá repuntando. De momento las compañías siguen gozando de unas condiciones financieras holgadas, pero los inversores han aprovechado las revalorizaciones que acumulaban muchas de estas firmas desde los mínimos de la pandemia para hacer caja. A este proceso también han contribuido los inversores bajistas. Los hedge funds, que en los últimos años tenían a la banca en la diana, se han sumado a la rotación de carteras y concentran las apuestas bajistas en las utilities, farmacéuticas y compañías de crecimiento como Cellnex.

A la espera de que las compañías hagan públicas las cuentas del conjunto de 2021, a 30 de septiembre Iberdrola lideraba el ranking de cotizadas más apalancadas. La empresa que preside Ignacio Sánchez Galán contaba con un pasivo de 37.219 millones, una cifra que sitúa la ratio de deuda frente al ebitda en 4,56 veces. Es decir, dispone de una carga financiera pesada. La parte positiva es que la vida media de su cartera de deuda supera los seis años y 68% del pasivo estaba a tipo fijo. Estos niveles permiten a la compañía estar mejor preparada ante una eventual normalización de la política monetaria.

La fuerte actividad inversora emprendida por Cellnex en los primeros nueve meses de 2021 para generar nuevos ingresos e incorporar nuevos activos se tradujo en un incremento interanual de la deuda en 4.837 millones. A cierre de septiembre su pasivo alcanzó los 8.613 millones, lo que elevó la ratio de deuda sobre el ebitda a las 6,46 veces.

Inditex, una firma que en lugar de deuda cuenta con caja –9.569 millones a cierre del tercer trimestre–, ha perdido más de 9.660 millones en Bolsa en lo que va de año. En las últimas jornadas las acciones han logrado recuperar los 25 euros y buscan dejar atrás los mínimos de 12 meses. Aun así, su capitalización sigue lejos de los 100.000 millones que registró por última vez en noviembre. Los analistas de RBC ven injustificado el castigo y consideran que los niveles actuales son una buena oportunidad para tomar posiciones en el valor.

Bancos y turísticas tiran de la Bolsa

Mientras las expectativas de normalización monetaria pasan factura a las firmas más apalancadas y con mayor perfil defensivo, el repunte de las rentabilidades al calor de los rumores de subidas de tipos se ha convertido en el catalizador para los repuntes de los bancos. Es pronto para que el alza de las tasas se traduzca en una mejora del margen de intereses, pero los inversores no han dudado en elevar su exposición a las entidades aprovechando los fuertes descuentos que ofrecían. Las cinco entidades que forman parte del Ibex aportan cerca de 400 puntos.

Aunque Telefónica es una de las firmas más apalancadas, los movimientos corporativos del sector en Europa han servido de impulso para que sus acciones suban un 12% en el año y aporten cerca de 50 puntos al Ibex. Junto a la teleco, destaca el buen comportamiento de las turísticas, impulsadas por el levantamiento de las restricciones a medida que avanza la vacunación, y Repsol, que saca partido de un Brent en máximos de 2014.

Archivado En

- IBEX 35

- Cellnex Telecom

- Índices bursátiles

- Operadores telecomunicaciones

- Inditex

- Iberdrola

- Tipos interés

- Empresas textiles

- Bolsa

- Textil

- Compañías eléctricas

- Mercados financieros

- Sector eléctrico

- Créditos

- Empresas

- Confección

- Energía eléctrica

- Servicios bancarios

- Economía

- Telecomunicaciones

- Industria

- Banca

- Finanzas

- Comunicaciones

- Energía