Los grandes del capital riesgo buscan más de 100.000 millones para regar el mercado en 2022

Las gestoras aceleran el proceso ante posibles subidas de tipos

El capital riesgo prepara artillería pesada. Los grandes fondos están llamando a la puerta del mercado para obtener más de 100.000 millones con los que regar el mercado de fusiones y adquisiciones durante los próximos años, según los datos de Bloomberg. España volverá a estar en la diana de sus inversiones.

“Nos estamos encontrando un fundrising [el proceso en el que los fondos de capital riesgo levantan capital para sus vehículos] muy complicado y competido. Solo en Europa hay más de diez fondos buscando capital”, indican desde uno de los fondos con más presencia en España en los últimos años.

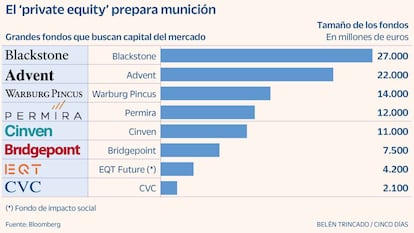

Y es que entre los fondos que se encuentran actualmente levantando capital se encuentran algunos de los más activos en España. De entre los estadounidenses destaca Blackstone, dueño en España de Cirsa. Trata de levantar el mayor fondo de capital riesgo de la historia, con un tamaño objetivo de 30.000 millones de dólares (27.000 millones de euros). Una cifra algo inferior, de poco más de los 20.000 millones, está buscando Advent, que actualmente cuenta en España con Vitaldent como única participada. Warburg Pincus, que fue accionista de la gestora del Santander y es dueño de Singular Bank junto al exCEO del Banco Santander Javier Marín, también busca en el mercado en torno a 15.000 millones de euros.

Más participación en España tienen los fondos radicados en Europa. Permira, que es dueño de la Universidad Europea de Madrid y es accionista de Edreams Odigeo, busca 12.000 millones. Cinven, por su parte, trata de recabar unos 1.000 millones menos, pese a haber sido uno de los fondos más activos en el mercado español en los últimos meses, con la compra de Burger King España y haber llegado hasta la final en la puja por ITP. Y también CVC, que es dueño de la Universidad Alfonso X y las residencias Vitalia y es accionista de Naturgy, Deoleo, Tendam y Exolum.

Bancos centrales

Los fondos aceleran ahora el proceso para captar nuevo capital ante el temor de que el alza de la inflación provoque en los próximos meses los bancos centrales aceleren la retirada de estímulos. La larga etapa de tipos cero y compras de deuda de estas instituciones han generado una tormenta perfecta para que el capital riesgo haya vivido unos años dorados, con elevadísimas inversiones y rentabilidad desorbitadas. La liquidez en el sector es altísima.

Por el lado de los inversores en capital privado, Uwe Fleischhauer, socio fundador y managing director de Yielco, destacó en la última edición de CapCorp, celebrado la semana pasada en Madrid, el atractivo y dinamismo del mercado español, que se sitúa al nivel de sus competidores europeos. Y ponderó también el auge de las inversiones alternativas en los próximos años.

El private equity cuenta con un potente colchón para contener un posible endurecimiento de las condiciones económicas y financieras. Se trata del llamado drypowder, el capital que ya han levantado las gestoras y tienen disponible para invertir. Solo en España esta cifra alcanza los 4.330 millones a 30 de septiembre, según los datos publicados por la patronal del sector, Ascri. A nivel global el dato incluso alcanza los 3 trillones.

El mercado espera que estos 100.000 millones sirvan para mantener el dinamismo de las fusiones y adquisiciones en los próximos meses. Tras haber pasado por un pequeño bache durante los meses más duros de confinamiento por Covid-19, estas operaciones encadenan varios años en máximos. El mercado espera que este auge se mantenga también, al menos, durante todo el 2022.

La alta liquidez de los fondos y los elevados precios que estos han pagado por las compañías los ha hecho imbatibles, por ejemplo, ante las salidas a Bolsa, que han quedado muy reducidas. También han animado que grandes empresas como Ferrovial o Telefónica hayan vendido a algunas filiales a estos vehículos, así como algunas hayan optado por dar entrada a estos vehículos en su accionariado.

Los fondos españoles, a la expectativa

La euforia de los grandes fondos internacionales por levantar capital en estos meses, contrasta con la sequía de los fondos nacionales. Desde que estalló el Covid-19, en marzo de 2020, ninguna de las más importantes gestoras españolas ha lanzado nuevas versiones de sus principales vehículos. Sí lo han hecho con fondos de estrategias más específicas, como el de minorías y el de coinversiones de Portobello. También Asterion ha levantado su segundo fondo de infraestructuras, que es el mayor de Europa en este segmento, así como han hecho otros vehículos especializados, por ejemplo, en pymes. Fuentes del mercado explican que los principales fondos españoles de capital riesgo cuentan con fondos con capacidad para hacer operaciones y que no será hasta finales de 2022 o principios de 2023 cuando estos venzan y se vean obligados a acudir al mercado. También señalan que el Covid-19 ha afectado a muchas compañías de los portfolios y provocado que los fondos prolonguen los periodos de inversiones para las inversiones no se vean afectadas por la crisis de la pandemia.