La mitad de los gestores de Bolsa española no logra batir al Ibex este año

En un plazo de 10 años el 82% de los fondos lo hace peor que el índice

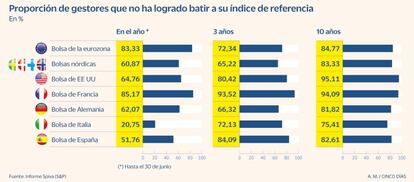

El martes Standard & Poors publicó el informe que menos gusta a la industria de gestión de activos. Se trata de un estudio bianual, que analiza las diferencias de rentabilidad de los fondos activos (aquellos en los que un gestor va decidiendo que acciones y bonos compra y vende), respecto a los índices de referencia. Una de las conclusiones del mismo es que en los fondos de Bolsa española, el 52% de los gestores no ha logrado hacerlo mejor que el Ibex 35 u otros índices comparables, en los siete primeros meses del año.

El informe Spiva (S&P Indices Versus Active Funds) va analizando los retornos conseguidos por los fondos de inversión de diferentes categorías de activos. En el caso de los fondos de Bolsa española, los resultados podría decirse que son relativamente buenos. Cuando se analizan plazos más largos, los gestores salen peor parados. A 10, por ejemplo, el 82% de los fondos no ha conseguido batir al índice S&P BMI, similar en su composición al Ibex 35.

Además, los expertos de la agencia S&P recuerdan que la rentabilidad media de los 85 fondos analizados que estaban dedicados a la Bolsa española ha sido una de las peores del mundo durante la última década. En concreto, del 2,26% de media anual, frente al 7,75% de los fondos de Bolsa alemana o el 13,6% de los fondos de renta variable de Estados Unidos.

Este mercado, aunque ha sido uno de los más rentables de los últimos años, es donde más difícil lo tienen los gestores de fondos para destacar. Entre 2011 y 2021, menos del 5% de los fondos especializados en Bolsa americana ha conseguido hacerlo mejor que el índice S&P 500.

La cuestión de la volatilidad

Semestre. El estudio de la firma S&P analiza también como evolucionan los fondos en periodos de alta y baja volatilidad. La conclusión es muy clara: cuando los mercados suben y bajan muy rápido, es más probable que haya gestores que destaque. En cambio, en periodos de baja volatilidad, la mayoría de los fondos tiene un resultado similar al de sus competidores.

Mercados emergentes. Esta categoría de activos, que normalmente se había destacado como una opción de alta rentabilidad, ha acumulado una década de resultados relativamente malos. En concreto, los fondos especializados han rentado en 10 años un 5,6% de media anual. Se trata de la segunda peor categoría de los fondos de Bolsa, solo superada por los fondos de renta variable española. En este caso, el retorno medio anual entre junio de 2011 y junio de 2021 ha dio del 2,26%.

En general, en todos los mercados analizados por el informe Spiva, a largo plazo la inmensa mayoría de los gestores de fondos no consigue hacerlo mejor que el índice. En Bolsa, el mejor dato lo tienen los inversores de fondos de renta variable italiana y, aún así, solo a 10 años solo bate al índice uno de cada cuatro.

El informe sí que reconoce que durante los meses más duros de la pandemia, a partir de marzo de 2020, una mayoría de gestores sí que consiguió hacerlo mejor que los índices. En concreto, en fondos de Bolsa europea, en el primer semestre del año pasado el 58 conisguió batir al mercado. “Parece bastante claro que en los tiempos de máxima incertidumbre los gestores sí que son capaces de aportar valor”, apunta.

Este mismo patrón, con un comportamiento relativo mejor durante los momentos más duros de la pandemia, se repiten en la mayoría de las categorías de activos.

La tipología de fondos que peores resultados ha cosechado durante la última década ha sido la de fondos de Bolsa mundial. De acuerdo con el estudio, el 98% de los gestores de este tipo de activos no ha conseguido batir a índices globales, como el MSCI World.

Este tipo de estudios son esgrimidos frecuentemente por los defensores de la gestión a través de fondos indexados. Desde hace una década cada vez proliferan más los fondos que se dedican simplemente a replicar la evolución de índices bursátiles y de bonos, con unas comisiones muy baratas, puesto que no tienen que pagar los altos sueldos de los gestores y los analistas.

Los fondos indexados ya representan casi el 50% del dinero que hay invertido en Estados Unidos por medio de fondos de inversión. En Europa, esta cuota es de la mitad, y en España apenas llega al 10% del total.

Los defensores de la gestión pasiva esgrimen la teoría de los mercados eficientes para explicar por qué muy pocos gestores activos son capaces de conseguir comprar compañías cotizadas a unos precios atractivos.