Hay razones para que los mercados hagan una pausa

El aumento de beneficios puede ser mayor en sectores cíclicos

Los nuevos casos Covid-19 han caído globalmente a mínimos en junio, aunque han repuntado, de manera más acusada en Europa. El caso es que, gracias a la buena marcha de las campañas de vacunación, las estadísticas de producción industrial y comercio internacional apuntan a una recuperación mundial sostenida. De hecho, la fuerte recuperación en economías de mercados desarrollados, más rápida de lo esperado, con unos bancos centrales benevolentes, ha facilitado que los principales índices bursátiles de Europa y EE. UU. hayan registrado rentabilidades de doble dígito la primera mitad del año.

Pero tanto acciones como deuda cotizan a valoraciones altas en términos históricos. De hecho, hay muchas razones para que los mercados hagan una pausa: nuevas cepas del coronavirus, falta de claridad respecto a inflación e inquietudes de los bancos centrales. Las medidas fiscales y regulatorias, cuellos de botella en el suministro y desajustes en el mercado laboral estadounidense son motivos de reflexión. Los optimistas pueden ver margen en una temporada estelar de resultados y resurgimiento de los dividendos y recompras, pero somos cautelosos. Las expectativas de aumento de beneficios del segundo trimestre son del 60 % respecto al año anterior, un listón alto para las sorpresas positivas y para mantener el impulso del mercado.

Hay que tener en cuenta que las encuestas de índices de gerentes de compras de junio en EE. UU. ya sugieren que el sentimiento puede estar alcanzando máximo, con los nuevos pedidos estabilizándose a alto nivel y crecientes desafíos fiscales y regulatorios en EE. UU. Al mismo tiempo, las ventas minoristas en la eurozona han repuntado más de lo esperado en mayo, pero la producción industrial alemana ha disminuido por segundo mes consecutivo. La euro zona puede crecer 4,3 % este año, ayudada por los fondos de recuperación. En cuanto a Reino Unido, el sentimiento empresarial está comenzando a erosionarse, pero mantenemos una previsión de crecimiento de su PIB en 6,5 %.

De manera que estamos tácticamente neutrales en renta variable, que puede entrar en un período de consolidación.

Alto crecimiento e inflación temporal

De momento, mantenemos para EE. UU. una previsión de crecimiento del PIB del 6,5 % en 2021, con inflación subyacente promedio 2,4 % y riesgo al alza. Hay preocupaciones sobre si la inflación es transitoria, con dudas sobre si los consumidores volverán a gastar o seguirán ahorrando y pagando deudas con la renta disponible acumulada en la pandemia. Además, hay crecientes muestras de escasez de mano de obra. Las ofertas de empleo en EE. UU. han alcanzado máximo de 9,2 millones en mayo, pero la contratación "solo" 5,9 millones, lo que subraya dificultades para contratar. Aunque la política económica sigue proporcionando apoyo, la Reserva Federal ha comenzado a dar indicaciones de línea dura y pronto puede señalar un calendario para reducir compras de activos. Así que los mercados se están preparando para una desaceleración de compras mensuales de activos a partir de principios del próximo año, tal vez antes. Incluso hemos adelantado la previsión de una primera subida de tipos de interés a diciembre de 2023. Además, los enormes paquetes fiscales de Biden requerirán aumento de impuestos.

Por su parte la reunión de estrategia del BCE ha deparado cambios importantes, aunque no grandes sorpresas: una meta de inflación simétrica del 2 % con tolerancia temporal de desviaciones al alza, en contraste con el actual objetivo “cercano, pero algo por debajo, del 2 %”. Incluirá gradualmente el coste de la vivienda en la cesta armonizada de precios al consumo y a partir de 2024 los riesgos del cambio climático en su política monetaria.

En cuanto al Banco Popular de China, en un intento por evitar restricciones desordenadas de liquidez, ha suavizado el coeficiente mínimo de reservas de los bancos, lo que ha sorprendido al mercado. De todas formas la inflación en China ha aumentado 1,1 % en junio respecto a un año antes, muy por debajo del objetivo del 3 % para fin de año.

China probablemente exporte inflación

En China la recuperación del consumo de los hogares es más lenta de lo esperado, dada la cautela de los consumidores y, que, a diferencia de algunas economías avanzadas, el gobierno chino no recurrió a subsidios directos a los hogares. Además, el endurecimiento del crédito para frenar riesgos financieros está empezando a notarse y en mayo se contrajo 0,8 % interanual. A ello se añade que la inversión en activos fijos se ha desacelerado notablemente, especialmente en infraestructuras y propiedad inmobiliaria.

El índice de precios de producción en China llegó en mayo a 9% interanual, aunque creemos que puede haber marcado máximo. Históricamente, los cambios en los precios de producción industrial en China se notan en sus precios de exportación con retraso de aproximadamente tres meses y China probablemente exporte inflación al resto del mundo. Nuestra previsión de crecimiento del PIB en China para 2021 es 9,2 %, con riesgo a la baja.

Los exportadores japoneses deben beneficiarse de la demanda

En Japón las exportaciones ya aumentaron 49,6 % interanual en abril, el mayor dato mensual en una década, en parte debido a efecto base y mejora de la demanda externa. El consumo interno se mantiene muy por debajo de niveles pre-Covid, pero con el programa de vacunación puede acelerarse y haber repunte de la demanda los próximos trimestres. El consumo también se verá respaldado por el ahorro de los hogares, que ha aumentado rápidamente con la entrega de efectivo del gobierno. El caso es que, a medida que la economía mundial reabre, los exportadores japoneses deben beneficiarse de la demanda y esperamos que el PIB japonés repunte 2,7 % en 2021, tras la contracción del 4,8 % en 2020, con la inflación subyacente en 0,4 %.

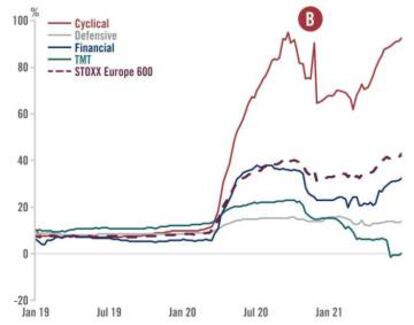

Acciones cíclicas

El aumento de beneficios puede ser mayor en sectores cíclicos, con tendencia a que aumenten las previsiones. La apuesta por la reflación no ha terminado y, a medida que suben los costes de los factores de producción nos gustan las empresas con poder de fijación de precios. Nos siguen gustando las acciones de pequeña capitalización, así como Japón, que ofrece mucha exposición cíclica. En la euro zona estamos relativamente optimistas en acciones cíclicas a medida que su recuperación alcanza a la de EE. UU. este verano. Pero infra ponderamos acciones estadounidenses. Por otra parte, hemos pasado de sobre ponderar renta variable del Reino Unido a estar tácticamente neutrales. Se ha recuperado más rápido que lo previsto y hay interrogantes sobre su vigor, además de preocupaciones por la inflación.

En salud hay demanda reprimida, incluyendo cirugía. En energía, esperamos que las petroleras, en constante desapalancamiento y ricas en efectivo, recompensen a los inversores con dividendos y recompras de acciones. También esperamos que los bancos europeos reanuden pagos de dividendo a finales de este año.

De todas formas, el impulso del aumento de beneficios puede desvanecerse a medida que la comparación interanual se desvanece. Es poco probable que haya mejoras en los sectores del automóvil este segundo semestre, a pesar de la fortaleza del gasto de los consumidores, dada la escasez de semiconductores. En otros sectores industriales, las presiones del coste de los factores de producción pueden disminuir, pero las valoraciones parecen ajustadas. Por otra parte, hay señales de que la presión en los márgenes en empresas de consumo básico pueden notarse el próximo año.

Cautela en renta variable de mercados emergentes

Recomendamos una exposición cautelosa en renta variable de mercados emergentes. El escenario de aumento de tipos reales a largo plazo en EE. UU. puede conducir a deterioro de las condiciones externas de estas monedas y limitar su potencial en países altamente endeudados. Las preocupaciones sobre crecimiento hacen a la renta variable emergente en especialmente vulnerable, pues marchan rezagados en la vacunación global.

Taiwán y Corea se han beneficiado en gran medida de la creciente demanda de semiconductores y una oferta restringida, lo que algunos analistas creen puede durar hasta finales de 2022. También ha habido una recuperación notable en renta variable de la India, interrumpida brevemente durante una segunda ola de Covid en marzo. Pero las acciones en países ASEAN, Asociación de Naciones del Sudeste Asiático, han tenido dificultades para superar niveles previos a la pandemia y se han comportado peor que el conjunto de Asia, en gran medida por retraso de la vacunación, con posibilidad de nuevos brotes y restricciones de movilidad, como en Indonesia y Malasia.

Oportunidad única para la inclusión de criterios ASG en la inversión inmobiliaria

Hemos pasado a una posición neutral las inversiones en sociedades inmobiliarias, más cerca del sobrepeso que mantenemos en inversiones alternativas como capital privado y hedge funds. Hay que tener en cuenta que las inversiones inmobiliarias pueden proporcionar rentabilidades relativamente no correlacionadas y defender las carteras contra la inflación mejor que los bonos soberanos.

Además, la pandemia ha demostrado ser una oportunidad única para acelerar la inclusión de criterios ASG en la inversión inmobiliaria. Los estudios muestran que la ocupación en edificios con certificación verde en el mundo desarrollado es 4,3 % mayor y los alquileres 4,6 % más altos que la media. Estos edificios tienen costes operativos más bajos y mayores precios de venta. Naciones Unidas estima que la industria inmobiliaria necesita reducir la intensidad energética media de los edificios al menos un 30 % para los objetivos climáticos para 2030 y es probable que estas tendencias continúen.

Por ejemplo, el aumento de compras en línea es una oportunidad de reutilizar y reinventar edificios comerciales y convertirlos en más eficientes y respetuosos con el medioambiente. En edificios de oficinas la pandemia prima el espacio, calidad del aire e higiene y las oficinas 'verdes' se han convertido en herramienta de recursos humanos y símbolo de estatus. Dado que las zonas urbanas representan 70 % de los gases de efecto invernadero, espacio y calidad del aire han pasado a destacar en el sector residencial. Además, están surgiendo nuevos requisitos para espacios de carga, lugares seguros de estacionamiento y almacenamiento y centros de transporte compartido de micro movilidad. El impulso a la economía digital también está provocando un enorme crecimiento de centros de datos, con preocupaciones sobre su uso de energía.

Infra ponderamos deuda gubernamental a largo plazo

Infra ponderamos deuda gubernamental a largo plazo, cuya rentabilidad a vencimiento puede aumentar este segundo semestre. En efecto, la rentabilidad de la deuda del Tesoro de EE. UU. a diez años puede situarse en 2,1 % para fin de año, con mayor rentabilidad real.

El caso es que la búsqueda de rentabilidad adicional en este entorno de bajos tipos de interés ha seguido alimentando a la deuda empresarial y alentado su emisión. La deuda de alta rentabilidad de EE. UU. ha llegado a ofrecer menor rentabilidad a vencimiento que la inflación en EE. UU. y es un momento delicado para esta clase de activos, excepto que la inflación resulte transitoria y el crecimiento continúe a buen ritmo. Vemos más potencial en el cupón que en la compresión de diferenciales de rentabilidad a vencimiento. Aunque sobre ponderamos deuda empresarial de mercados emergentes en moneda fuerte, la selección es primordial en crédito asiático, por su naturaleza idiosincrásica.

No estamos particularmente optimistas respecto al oro para los próximos meses ante la previsión de aumento de tipos de interés reales y posibilidad de que las fuertes compras de los bancos centrales se desvanezcan.