Invertir con 50 años: soltar el acelerador y pensar en contratar un seguro

Es un buen momento para revisar nuestra cartera

El 59% de los españoles de más de 50 años tiene ya una vivienda en propiedad sin cargas. El no tener que afrontar el pago de una hipoteca, junto con la progresiva emancipación de los hijos, permite tener un mayor desahogo financiero. Siempre y cuando se tenga una fuente de ingresos estables, evidentemente.

A partir de esta edad más madura, los expertos recomiendan empezar a tener en cuenta nuevos factores. En primer lugar, conviene ir moderando el grado de riesgo asumido en la cartera de inversiones. A medida que se acerca la edad de jubilación puede ser peligroso tener todo el ahorro concentrado en activos de mucho riesgo.

Además, cuando se acerca la edad de retiro es el momento idóneo para tratar de estimar cuál será el ingreso que percibiremos al cobrar una pensión pública y cómo lo completaremos. ¿Cuántos años llevo cotizados? ¿Cuántos más tengo que trabajar para poder cobrar la pensión? ¿Qué penalización tendría por cobrar mi pensión antes de tiempo? Todas estas preguntas no tienen mucho sentido cuando se tienen 35 años, pero sí cuando se encaran los 60.

Fondos sostenibles

Los expertos recomiendan destinar una parte de la cartera en inversiones sostenibles, puesto que permiten bajar la volatilidad sin renunciar a rentabilidad. El fondo CI Environment ISR, de Caja de Ingenieros, ha logrado una rentabilidad media anual del 9,4% en los últimos tres años.

También es un momento en que los asesores recomiendan evaluar la posibilidad de contratar un seguro de vida, para proteger al cónyuge en caso de fallecimiento prematuro. Por ejemplo, contratar una póliza de vida de 100.000 euros, que cubre también el riesgo de invalidez absoluta, tiene un coste anual de unos 600 euros para una persona de 54 años en el caso de Mutua Madrileña.

Productos flexibles. Cuando se va acercando la edad de jubilación es conveniente buscar fondos de inversión más flexibles, que no lo apuesten todo a renta variable. Uno de los vehículos que mejor ha funcionado en los últimos años es el fondo B&H Flexible, que invierte tanto en acciones como en deuda corporativa. En los 10 últimos años ha logrado un rendimiento medio anual del 8%, manteniendo los riesgos muy controlados.

Otro fondo mixto con muy buenos resultados ha sido el Merch-Universal, de la gestora Merchbanc. Combinando inversiones en bonos soberanos con empresas tecnológicas de Estados Unidos ha conseguido unos retornos de 8,75% en los últimos cinco años.

Fondos sostenibles. Cada vez más expertos recomiendan tener una parte importante de la cartera en fondos sostenibles. “Hemos comprobado que apostar por compañías que tienen un perfil más comprometido en cuanto a criterios sociales o medioambientales es una buena forma de reducir la volatilidad sin renunciar a rentabilidad”, explica Ignasi Viladesau, director de inversiones de MyInvestor.

Por ejemplo, el plan de pensiones Santander Sostenible Renta Variable Global es uno de los mejores de la gestora, con un rendimiento medio anual de casi el 8% durante la última década, aplicando criterios de inversión para combatir el cambio climático y mejorar la gobernanza de las empresas.

En el ámbito de los fondos, Caja de Ingenieros es una de las gestoras que más se ha destacado en la inversión socialmente responsable. Su producto CI Environment ISR es uno de los que tiene mejores calificaciones bajo los criterios de sostenibilidad ambiental, sociales y de gobernanza. Su rentabilidad media anual en los últimos tres años ha sido del 8,6%.

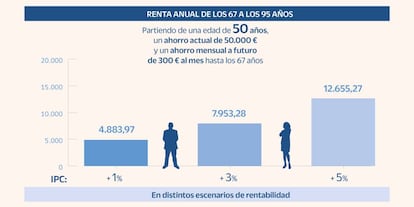

Menor margen de error. Empezar a ahorrar de cara a la jubilación a partir de los 50 años implica tener menor capacidad para ir acumulando un patrimonio y que se vaya revalorizando gracias al interés compuesto. De acuerdo con los cálculos realizados por Abante Asesores, una persona que hubiera ahorrado ya con esa edad 50.000 euros en productos financieros, y que fuera capaz de hacer aportaciones mensuales de 300 euros hasta los 67 años, podría llegar a disponer de una renta anual de 12.655 euros, siempre y cuando invirtiera en productos de riesgo y lograra un retorno anual que superara en un 5% a la inflación. En caso de que tuviera un perfil de riesgo conservador (inflación más 1%), tan solo podría llegar a acumular patrimonio para tener una renta anual de 4.884 euros para completar su pensión.