Los fondos apuestan 510 millones al calor de la opa de MásMóvil por Euskaltel

Barclays ha aflorado un 1,083% del capital. La operación permitirá al comprador ser el tercer operador en España

El proceso de consolidación en el sector de las telecomunicaciones ya había dirigido todas las miradas de los fondos a las pequeñas empresas cotizadas y la opa lanzada por MásMóvil a Euskaltel ha avivado el atractivo por la teleco que opera en País Vasco, Galicia y Asturias con las marcas Euskaltel, R y Telecable. Fondos de inversión y hedge funds atesoran una participación valorada en 511 millones de euros en la compañía en plena opa de MásMóvil, según el precio de cierre de ayer. Entre todos ellos suman un 27% del capital de Euskaltel.

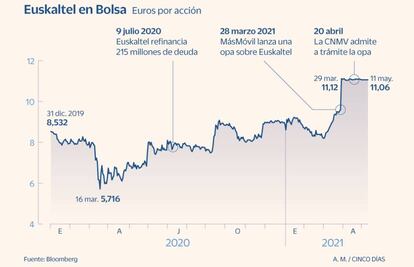

MásMóvil anunció el pasado 28 de marzo una opa por el 100% de las acciones de Euskaltel a través de la sociedad KaixoTelecom a un precio de 11,17 euros por acción, lo que supone una prima del 26,8% respecto al precio medio ponderado de las acciones en los últimos seis meses. Al cierre de ayer la acción de Euskaltel se situaba en los 11,06 euros, lo que permite a los fondos arañar unas ligeras plusvalías por su inversión ante el actual entorno de tipos de interés ultrabajos dado que la oferta cuenta con el compromiso de aceptación irrevocable de sus principales accionistas, que representan el 52,32% del capital: Zegona, Kutxabank y Alba.

La oferta de MásMóvil llamó desde el primer minuto la atención de las grandes gestoras de fondos por Euskaltel, dado que la unión de ambas les permitirá convertirse en el tercer operador en España. La operación, condicionada a lograr la aceptación de al menos un 75% más una acción del capital, supuso el desembarco de entidades como Citi o DWS. La primera cuenta con un 1,005% de capital desde principios de abril –tras haber estado presente en el capital de la empresa entre 2015 y 2018–. De esa participación, un 0,997% proviene de títulos directos y el resto de swaps.

Por su parte, DWS, la gestora ligada al Deutsche Bank, cuenta con un 2,269% del capital de la teleco, en la que desembarcó el pasado 19 de abril ya con la opa anunciada. Una participación que llegó a situarse en el 3,016% a principios de mes pero que ha rebajado en la última semana.

Una de las gestoras que más fuerte ha apostado por Euskaltel ha sido la firma estadounidense Capital, que llegó a aflorar una participación del 12% en el capital de la empresa, convirtiéndose en su quinto mayor accionista tras Zegona (21,4%), Kutxabank (19,88%), Corporación Alba (11%) y National Neederlanden (6,85%). Si bien, en las últimas semanas ha optado por hacer caja y ha reducido su inversión hasta el 5,6% a través de dos de sus vehículos: Capital Income Builder y Capital Research Management Company. El primero de ellos ha reducido su presencia hasta el 2,654% del capital y el segundo, que es la gestora de los fondos del grupo en Estados Unidos, ha bajado hasta el 2,968%, lo que le ha permitido obtener unos 130 millones de euros ante la expectativa de que no se produzcan mejoras en el precio de la opa.

La operación ha supuesto además la irrupción en el capital de Euskaltel del hedge fund estadounidense Magnetar, propietario de Eurona. Magnetar, especializado en inversiones alternativas, ha alcanzado un 8,47% del capital de la teleco vasca, que llegó a ser algo superior dado que en las últimas semanas ha optado por ir reduciendo su exposición a la compañía, instrumentada a través de tres vehículos: Magnetar Capital Partners, Magnetar Constellation Fund II y Magnetar PRA Master Fund.

También ha entrado en el capital de la compañía Norges Bank, el fondo soberano noruego, que cuenta con una participación del 1,663% reconocida días después del anuncio de la opa.

La última entidad en desembarcar en el capital de Euskaltel ha sido Barclays, que ha aflorado esta semana un 1,083%. Una participación derivada de ostentar un 0,147% de forma indirecta, más otro 0,828% por colaterales y el 0,108% restante que provienen de CFD, según ha comunicado a la CNMV.

La acción, por debajo del precio de la opa

Bolsa. Los títulos de Euskaltel cerraron ayer en los 11,06 euros, tras mantenerse sin cambios durante la sesión. Un precio por acción que se sitúa ligeramente por debajo del precio ofertado por MásMóvil, los 11,17 euros por título. Si bien, tras conocerse la opa la teleco vasca sí que llegó a tocar por instantes los 11,26 euros por acción.

Resultados. En el primer trimestre del año Euskaltel registró unas pérdidas de 2,1 millones de euros, sus primeros números rojos desde 2015, cuando realizó su salida a Bolsa, frente a los 19,1 millones de euros registrados en el mismo periodo de 2000.