Las telecos aceleran la venta de infraestructuras para reducir deuda

Impulsan la creación de filiales de fibra con nuevos inversores Cellnex acaba de comprar torres a Altice, Polkomtel y Deutsche Telekom en Holanda

Las operadoras han dado un acelerón en su estrategia de venta o externalización de infraestructuras en las últimas semanas, con el objetivo de aminorar costes y reducir deuda. Y todo en un momento en el que la competencia arrecia, con el consiguiente impacto en sus ingresos y beneficios, agravado en el actual escenario de crisis económica provocado por la pandemia del Covid-19.

El área principal de desinversiones se ha centrado en el segmento de las torres de telefonía móvil, pero, poco a poco, las telecos avanzan en la externalización de redes de fibra.

Desde finales de 2020, los operadores independientes no han dejado de realizar operaciones. El ejemplo más claro es Cellnex que, tras invertir 16.000 millones en 2020, incluyendo la compra de las torres de Hutchison en Europa, ha cerrado acuerdos por 9.000 millones desde principios de 2021: las torres de Altice SFR en Francia, los emplazamientos de Polkomtel en Polonia, y las torres de Deutsche Telekom en Holanda. En la lista de operadoras que han vendido infraestructuras a Cellnex en los últimos años figuran también grupos como Nos, Bouygues, Iliad, Salt, Sunrise, BT, Orange, Play, Wind, MásMóvil o Telefónica.

El sector también vivió una fuerte sacudida a principios de año tras el acuerdo alcanzado por Telefónica, uno de los primeros incumbentes europeos en vender sus torres, para la venta de los emplazamientos de Telxius a American Tower, por 7.700 millones de euros. El grupo estadounidense se consolidará como un gran actor en Europa, mientras Telefónica reducirá deuda en 4.600 millones y el apalancamiento en 0,3 veces el oibda, con la venta de unos activos que ya no considera estratégicos.

A su vez, Phoenix Tower International compró a final de 2020 la italiana TowerTel, propiedad de El Towers (participada por Mediaset). Meses antes, la firma, que cuenta con el respaldo de Blackstone, adquirió 4.000 torres a Bouygues en Francia, así como los emplazamientos de la teleco irlandesa Eir, por cerca de 300 millones.

Entre las operadoras, Vodafone va a colocar en Bolsa parte del capital de Vantage Towers, su filial de torres en Europa. No precisó el tamaño, aunque sí habló de un free float minoritario significativo. Es decir, de momento, será socio mayoritario, pero ya está dando entrada a inversores, a los que retribuirá con el dividendo de Vantage. Telecom Italia inició un proceso parecido cuando colocó en Bolsa un 40% de su filial Inwit, quedándose con el 60%, pero tras el acuerdo con Vodafone para integrar sus activos en el país, pasó a tener una participación minoritaria. En 2020, además, Telecom Italia vendió otra participación de Inwit a Ardian y otros inversores por 1.600 millones de euros, para reducir deuda.

El objetivo de Vodafone con la OPV es reducir deuda. Vantage podría alcanzar un valor entre 15.000 y 20.000 millones de euros, según las estimaciones de los analistas.

Orange también acaba de crear Totem, filial que agrupa 26.000 emplazamientos en Francia y España. La operadora, que busca mantener el control de estas infraestructuras, descartó la venta a cualquier grupo independiente y abogó por una gran alianza con grupos como Deutsche Telekom o Vodafone. De todas formas, Orange, que por ahora tiene menos necesidades financieras, ya vendió torres en España a Cellnex en 2019.

Fibra

En el segmento de la fibra, la pasada semana Telefónica alcanzó un acuerdo para vender un 60% de su nueva filial de fibra en Chile a KKR, en un movimiento con el que aspira a reducir deuda en 400 millones de euros. Además, negocia la entrada del grupo financiero canadiense Caisse de Dépôt et Placement du Québec en la nueva filial de fibra en Brasil, donde ya tiene un acuerdo de despliegue con American Tower. En España, de momento descarta vender su red de fibra, al considerar que es un activo estratégico, si bien en el mercado se contempla con una de las grandes bazas para reducir deuda de forma drástica. Algunos analistas valoran esta red en 15.000 millones.

En el mercado español, Euskaltel confirmó la pasada semana que está en negociaciones avanzadas para la venta del 50% de su “Fibreco”. Con esta operación, busca generar valor para facilitar la modernización de sus redes de fibra.

Una de las primeras compañías en estrenar esta moda fue MásMóvil, que en 2019, vendió una red con 940.000 hogares pasadas a Macquarie y Aberdeen Standard que, posteriormente, lanzaron un operador mayorista de fibra, bautizado como Onivia.

En Francia, Orange está en negociaciones exclusivas con La Banque des Territoires (Caisse des Dépôts), CNP Assurances y EDF Invest para la venta de un 50% del capital de Orange Concessions. Esta compañía, valorada en más de 2.600 millones de euros, prevé desplegar fibra en 4,5 millones de unidades inmobiliarias en la propia Francia.

Nuevas oportunidades de venta

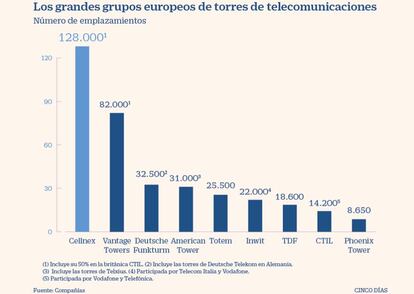

Red activa. Con la operación con la polaca Polkomtel, Cellnex abrió una nueva vía de negocio, además de ofrecer a las telecos otras opciones en la desinversión de infraestructuras. Y es que, además de las infraestructuras pasivas de las torres, en la operación se incluyeron partes de la red activa, como los equipos de transmisión de voz y datos, y fibra hasta la torre (esta opción ya se incluyó en un acuerdo con Bouygues). El CEO de Cellnex, Tobías Martínez, indicó que de un conjunto máximo de 500.000 torres en Europa, la compañía poseerá más de 128.000, con lo que estas vías de nuevo crecimiento pueden ganar relevancia.

Moody’s. La agencia de calificación señaló que las ventas de torres son positivas en términos crediticios para las telecos, si bien advirtió de que no generan un desapalancamiento significativo. Moody’s recuerda que, dentro de estas operaciones, las telecos firman contratos de servicio a largo plazo con el nuevo dueño de las torres. Estos contratos no son tratados como pasivos por arrendamiento bajo la norma IFRS16, si bien la agencia sí refleja estos contratos en sus análisis. Moody’s indica que estos contratos reducen márgenes para las telecos al incurrir en gastos por el servicio.