El tono es positivo

Hay que ser selectivos y tener paciencia

El tono es positivo, incluyendo la política monetaria y fiscal, el crecimiento económico y los beneficios empresariales. De hecho, en 2021 prevemos un crecimiento económico global del 6,1 %, especialmente destacable en Asia, China y Japón -la economía japonesa ya se expandió al 3 % anualizado el último trimestre de 2020-

Además, las economías emergentes son históricamente más del doble de sensibles a la recuperación del comercio mundial. Asia ex Japón puede crecer en 2021 un 8,9 %, seguido de Europa, Medio Oriente y África con 4,9 % y América Latina 3,9 %. De hecho, aunque la última oleada de bloqueos ha provocado caída en la actividad, la desaceleración ha sido relativamente leve. La fabricación no se ha cerrado y las empresas están mejor preparadas. La tasa de aumento de casos Covid ha llegado a máximos hace unas semanas y en gran cantidad de economías emergentes la situación mejora, con nuevas vacunas aprobadas y un ritmo de vacunación que se acelerará.

A ello se añade que la temporada de beneficios del cuarto trimestre ha sido positiva, superando expectativas y vemos mayor crecimiento de beneficios, especialmente entre empresas de sectores cíclicos. Nuestras previsiones son que aumenten entre un 20 % y un 30 % tanto en Emergentes, EE. UU., Japón y zona euro.

La liquidez sigue en niveles increíblemente altos

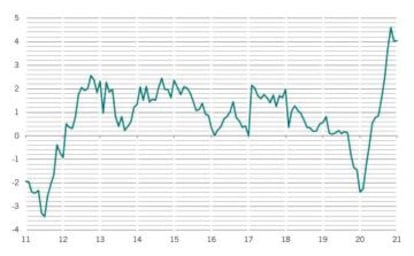

Una de las principales razones por las que hemos mejorado el panorama de crecimiento global es el estímulo fiscal de la nueva administración Biden en EE. UU., donde hay 3,9 billones de dólares en exceso de dinero, 18 % de su PIB. Además, la Reserva Federal ha manifestado que solo hará cambios de política monetaria cuando la economía de EE. UU. muestre progreso significativo hacia su potencial a largo plazo y consideramos que no hará cambios antes de comienzos de 2022, una vez que la economía sea suficientemente fuerte. En conjunto el total de liquidez en las cinco principales economías sigue en niveles increíblemente altos.

La inflación no es una preocupación a corto plazo

Esperamos que la inflación permanezca limitada para el resto del año. Aunque ha aumentado algo la rentabilidad a vencimiento a largo plazo de la deuda en EE. UU. y hay que vigilar la inflación, esta no va a ser problema a corto plazo. Hay que tener en cuenta que los bancos centrales han indicado bandas flexibles de inflación, de manera que la inflación tendría que superar el 3 %, lo que no vemos en los próximos 18 meses. De todas formas es posible cubrirse mediante bonos ligados a la inflación.

Hay que ser selectivos y tener paciencia

Ahora bien, las políticas monetarias excepcionalmente flexibles ha impulsado las valoraciones. Así, aunque hay oportunidades aprovechables, tanto en renta variable como fija, hay que tener paciencia y ser selectivos.

En concreto, a medida que la economía mundial se recupera, favorecemos renta variable, especialmente de países e industrias más expuestas a la recuperación. Nuestro mayor sobrepeso es en sectores cíclicos tradicionales, como materiales, industriales y consumo discrecional. Por su parte la tecnología es interesante a largo plazo, aunque hemos reducido peso en salud a neutral, ya que no están baratas y son particularmente vulnerables al panorama regulatorio de la Administración Biden.

En cualquier caso el inversor tiene que ser innovador y hay que mirar Asia, especialmente China, que ha contribuido al 53 % del aumento del PIB mundial los últimos cinco años. Puede hacerse de manera gradual, pero es previsible que llegue a ser una parte estructural de la cartera en renta variable.

Preferencia por bonos chinos

En renta fija un récord de 17 billones de dólares en bonos globales muestra rentabilidad a vencimiento negativa. Pero el inversor conservador puede tener en cuenta bonos chinos, que muestran rentabilidad de vencimiento del 3 %, cuando el bono alemán está en menos 0,5 %. No supone mucho más riesgo y es un activo des correlacionado de la deuda europea, con perspectivas de rentabilidad adicional por apreciación del renminbi.

Pensar en verde paga

En cualquier caso hay que pensar en verde, que paga, pues permite una gestión de riesgos más eficiente y favorece a empresas que previsiblemente se vayan a comportar mejor a medio y largo plazo. Implica invertir en tecnología e infraestructura verdes, energías renovables y movilidad eléctrica, así como aplicaciones para prototipos que reducen el uso de materias primas. Se trata de actividades favorecidas por el Pacto Verde por el que Europa puede ser el primer continente en emisiones netas cero de CO2 para 2050, con 53.000 millones de inversiones/año en eficiencia energética y des-carbonización. Además la victoria de Biden en EEUU favorece la tendencia. Japón también cuenta con objetivos para ser neutral en emisiones, que China se ha propuesto para 2060.