Cellnex compra 10.500 torres a Altice en Francia por 5.200 millones y prevé otra ampliación de 7.000 millones

Su parque de emplazamientos superará los 120.000, con una cartera de contratos de 101.000 millones

Nuevo órdago de Cellnex. La compañía ha alcanzado un acuerdo de exclusividad con Altice France y Starlight, propiedad de KKR, para la adquisición del 100% de Hivory en Francia, el operador de torres de telecomunicaciones que gestiona los 10.500 emplazamientos que dan servicio mayoritariamente al operador SFR.

En un comunicado, la compañía explica que el acuerdo supone una inversión de 5.200 millones de euros que irá acompañada de un programa a ocho años vista por otros 900 millones de euros destinados al despliegue, entre otros proyectos, de hasta 2.500 nuevos emplazamientos.

El ebitda adicional, bajo norma IFRS16 y una vez completada tanto la adquisición como el despliegue de los nuevos emplazamientos, se estima que alcance los 460 millones de euros, mientras que el caso del flujo de caja (RLFCFC) la estimación es de 250 millones. El cierre de la operación se estima en el segundo semestre de 2021.

"En términos de backlog o ventas contratadas, y teniendo en cuenta entre otros factores los 18 años, ampliables por períodos de 5 años, acordados para la prestación de servicios de Cellnex a SFR, la integración de Hivory supone para el grupo un incremento estimado de 13.000 millones de euros", dice Cellnex, que indica que el total asciende hasta 101.000 millones.

Financiación

Cellnex señala que, a fin de seguir reforzando los recursos propios destinados a financiar el crecimiento, prevé realizar una nueva ampliación de capital de hasta 7.000 millones de euros, totalmente asegurada por BNP Paribas, JP Morgan, Barclays y Goldman Sachs. Cellnex ha sido asesorada además en la operación por BNP Paribas, Freehills, AZ Capital, JPMorgan, PwC y PMP Conseil.

La operación, con derechos de suscripción preferente y por un total de 7.000 millones de euros, se ejecutará una vez que haya obtenido el visto bueno de su junta de accionistas, que celebrará en marzo.

Los nuevos títulos se ofrecerán, por tanto, a sus principales accionistas con el objetivo de que no se diluyan si no lo desean. Edizione, la sociedad de los Benetton, participa con un 13%; el fondo soberano de Singapur, GIC, con un 7%; uno de los fondos soberanos de Abu Dabi, ADIA, con cerca del 7% también el fondo de pensiones de Canadá CPPIB, con el 5%; Criteria tiene un 4,8% y varias gestoras de fondos –entre ellas Wellington, BlackRock o Fidelity–, cerca de un 20%. El restante es capital flotante.

Tras las adquisiciones de los activos de Hutchison en Europa y el acuerdo con Iliad para la adquisición de los activos de Play en Polonia, Cellnex aplicó ya los recursos de 4.000 millones de euros procedentes de la ampliación de capital llevada a cabo en agosto de 2020 y que estaba destinada a financiar proyectos de crecimiento hasta los 11.000 millones de euros.

Con la ampliación que ahora se anuncia Cellnex prevé financiar una cartera de proyectos que podría alcanzar los 18.000 millones de euros en los 18 meses posteriores a su cierre. De esta cartera, 7.000 millones ya están comprometidos gracias al acuerdo anunciado hoy para la adquisición de Hivory en Francia, y al realizado el pasado 21 de enero para la integración de las torres y emplazamientos de Deutsche Telekom en los Países Bajos.

Esta será la cuarta ampliación de capital que realiza Cellnex en menos de dos años. En 2019, hizo dos aumentos, por 1.200 y 2.500 millones, de cara a las operaciones de compra de las torres de Iliad y de Arqiva; y en el verano de 2020, hizo otro de 4.000 millones, pocos meses antes del acuerdo para comprar los emplazamientos de Hutchison, por 10.000 millones, en la que ha sido hasta ahora la mayor operación de su historia.

En menos de dos años, la empresa que capitanea como consejero delegado Tobías Martínez habrá captado 14.700 millones de euros en el mercado, y, mientras, su acción no ha dejado de subir. Debutó en Bolsa en mayo de 2015 a 14 euros por acción en una operación en la que Abertis vendió un tercio del capital y ahora cotiza cerca de 50 euros

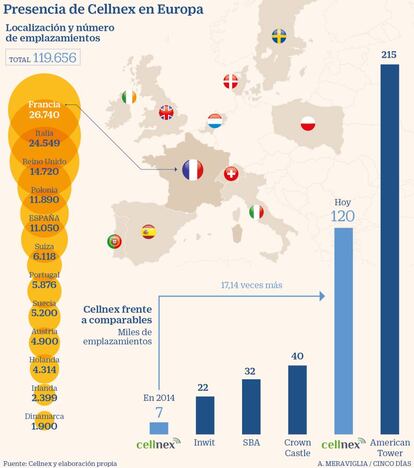

Con este movimiento, Cellnex se consolida como el principal operador europeo de infraestructuras de telecomunicaciones inalámbricas, con un portafolio de 120.000 emplazamientos, 75.000 de ellos ya en cartera y el resto en proceso de cierre o despliegues previstos hasta 2028. La compañía ha respondido a la ofensiva de American Tower, que a principios de enero acordó la compra de las torres de Telxius, filial de Telefónica, por 7.700 millones.

Tras su imparable carrera de adquisiciones, iniciada en 2015, Cellnex ha extendido o va a ampliar su huella a una docena de países: España, Italia, Países Bajos, Francia, Suiza, Reino Unido, Irlanda, Portugal, Austria, Dinamarca, Suecia y Polonia.

Las acciones de Cellnex, tras una mañana de fuertes subidas, recuperaron los 51 euros. Sin embargo, tras conocerse la operación, comenzaron un moderado declive con una caída superior al 2,7% y llegaron a cotizar por debajo de 48 euros. Finalmente, han cerrado la sesión con una subida del 0,42%, hasta 49,38 euros.