Las recetas de las gestoras ‘boutique’ para 2021

Priorizan los sectores cíclicos, pero cada vez introducen más firmas tecnológicas

Las gestoras españolas independientes, aquellas que venden fondos sin contar con una red de sucursales bancarias como apoyo, han pasado unos años difíciles. A pesar de los buenos datos históricos de gestión, el tipo de inversiones que suelen realizar, con compra de compañías infravaloradas por el mercado, ha tenido un mal comportamiento durante el último lustro. Además, la banca sigue reteniendo en España una cuota de mercado de más del 90%, lo que hace difícil llegar al cliente final.

A pesar de las pobres rentabilidades de los últimos años y de, en general, haber visto cómo el volumen de activos menguaba, las gestoras boutique comienzan 2021 con renovado optimismo. El inicio de las campañas de vacunaciones contra el coronavirus permite empezar a ver el final del túnel de la pandemia, lo que ha provocado que los mercados vuelvan a invertir en sectores que estaban muy castigados.

El turismo, la industria, la automoción... habían caído a plomo durante los meses más duros del Covid-19, cuando la mitad de la humanidad llegó a tener restricciones a su movilidad. La gran duda ahora es si su avance bursátil se volverá a detener en seco ante el renovado avance de la pandemia.

Los gestores de firmas como Bestinver, Magallanes, Cobas o Azvalor han sido firmes defensores de la llamada inversión en valor (value investing, en inglés), identificando compañías que estaban injustamente infravaloradas por el mercado. El valor ha vuelto a aflorar en muchas de estas empresas, aunque sujeto con pinzas a la evolución de la pandemia. Eso está sucediendo con la apuesta de Cobas por las compañías dedicadas al transporte marítimo de petróleo o gas, como Teekay, Golar o International Seaways.

También con la cartera de Azvalor, muy concentrada en materias primas, con productores de uranio como Cameco, compañías mineras clásicas y líderes mundiales en la extracción de oro. Muchas de estas firmas han conseguido duplicar y hasta triplicar su valor bursátil desde los mínimos de marzo.

Una de las características de estos gestores es su bajo nivel de rotación. Una vez que analizan una compañía y fijan el precio objetivo, suelen permanecer durante tres, cinco o siete años en su accionariado, para ir recogiendo –cuando la apuesta inversora tiene éxito– la recuperación de la valoración positiva por parte del resto del mercado. Esto ha hecho que cuando los sectores de materias primas o el industrial se han ido recuperando, los fondos de estas gestoras boutique estuvieran plenamente invertidos en este tipo de industrias.

En el caso de Magallanes, su querencia ha estado y está en el sector industrial, con posiciones en compañías automovilísticas como Renault (que ha duplicado precio desde mínimos) o Porsche, así como fabricantes de aislantes térmicos o el gigante de la siderurgia ArcelorMittal.

Compañías disruptivas

Tras la mala racha de la inversión en valor del último lustro, también han sido muchos los gestores que han empezado a invertir en compañías muy diferentes a las habituales de esta estrategia. Es el caso de Bestinver. Aunque ha tomado posiciones en Telefónica o Banco Santander, al considerar que están claramente infravaloradas, ha decidido que sus primeras inversiones en los fondos de Bolsa internacional sean para empresas de reparto de comida a domicilio, como HelloFresh y Delivery Hero.

También Mutuactivos y Trea Asset Management tratan de combinar estos dos mundos. La gestora del grupo Mutua Madrileña ha decidido invertir en hoteleras como Meliá o Accor, o en el gestor del aeropuerto de Zúrich (Flughafen Zürich), al tiempo que apuesta por grupos punteros como Prosus (dueño del gigante chino Tencent) o la firma de venta online de comida para mascotas Zooplus. Trea AM tiene en cartera compañías mineras como Atalaya, junto con firmas tecnológicas como ASM.

1. Bestinver: nueva economía y viejos sectores

Bestinver es la gestora independiente española por antonomasia. La firma, propiedad del grupo Acciona, se ha hecho un nombre en la industria de la gestión de activos gracias a su apuesta por la inversión en valor y a una impecable trayectoria. Aunque ha vivido dos cambios del equipo gestor en cinco años, la filosofía ha prevalecido y los resultados también. Su fondo de Bolsa internacional ha conseguido una rentabilidad media anual del 8,43% desde 2015. El arranque de este ejercicio ha sido muy positivo, y ya acumula un 4,62% en las tres primeras semanas de enero.

La firma dirigida por Enrique Pérez-Dolz presentó esta semana su balance de 2020 y sus perspectivas para este ejercicio. Sus gestores tienen una visión positiva para la renta variable, que se verá sostenida por las políticas monetarias expansivas del Banco Central Europeo (BCE) y la Reserva Federal.

La receta para tratar de mantener los buenos resultados de sus fondos pasa por una combinación entre inversiones en compañías vinculadas a la denominada “nueva economía”, con la toma de posición en sectores clásicos, como la banca o las telecos, que han llegado a cotizar a precios de derribo.Del primer caso, el mejor ejemplo es Hellofresh, dedicada al envío a domicilio de cajas con comida fresca. La firma triplicó su valor en 2020. Desde que Bestinver comenzó a invertir se ha revalorizado un 40%. La gestora también invierte en Delivery Hero, uno de los líderes en reparto de comida de restaurantes.

Pero también mantiene inversiones de perfil más value (sectores que supuestamente están infravalorados por el mercado). Es el caso de su entrada en Telefónica o el aumento de su posición en Banco Santander.

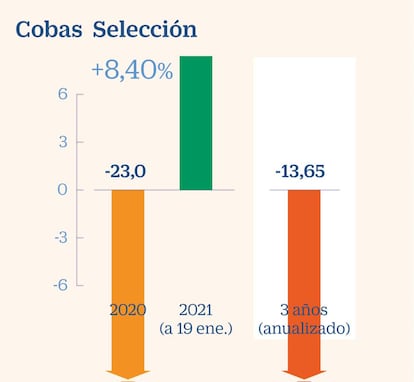

2. Cobas AM: una cartera de convicción que empieza a dar sus frutos

El resultado de los fondos de inversión de Cobas AM ha sido muy decepcionante desde su lanzamiento, hace ya casi cuatro años. La firma fundada por Francisco García Paramés tras abandonar Bestinver y esperar dos años de no competencia ha defraudado, con algunos errores sonados, como Aryzta. Su fondo bandera, el Cobas Selección, pierde un 27% desde su lanzamiento. Ahora bien, parece que las cosas han empezado a cambiar.

Con el anuncio de las vacunas en noviembre de 2020, los inversores volvieron a fijarse en los sectores cíclicos, aquellos más ligados a la evolución de la economía, como son industria, energía o consumo cíclico.

La cartera principal de los fondos de Cobas tiene desde hace años posiciones en compañías como Teekay e International Seaways, especializadas en el transporte en barco de petróleo, o Golar, especialista en transportar gas natural. Estas empresas, que habían tenido una trayectoria bursátil decepcionante durante mucho tiempo por la caída de la demanda y el precio de la energía, han empezado a recuperarse con fuerza en las últimas semanas. También lleva varias semanas de rally la firma italiana Danieli, que suministra equipos y plantas a la industria del metal, y Dixon Carphone, que vende en Reino Unido productos de electrónica y ha duplicado su valor desde los mínimos de marzo. Incluso Aryzta, dedicado a la bollería industrial y bestia negra de Paramés, ha conseguido revalorizarse un 80% en los tres últimos meses.

Esta vuelta de los inversores a sectores castigados por la crisis económica del coronavirus ha hecho que los fondos de Paramés vuelen en 2021. El Cobas Selección, su producto estrella, renta un 8,4%.

3. AzValor: subidos al ‘rally’ de las materias primas y al tabaco

Los antiguos socios de Francisco García Paramés en Bestinver también dejaron la firma en 2014 y dos años después lanzaron su propia gestora, AzValor. Álvaro Guzmán de Lázaro, Fernando Bernad y Beltrán Parages han mantenido en sus fondos, desde su origen, un importante peso en los sectores de materias primas y de energía. Esta apuesta les ha dado importantes quebraderos de cabeza en los dos últimos años. Sin embargo, en los últimos meses este tipo de activos ha despegado.

En el caso de AzValor, la firma ha jugado esta carta a través de una importante posición en Cameco, líder mundial en extracción de uranio para centrales nucleares; mineras clásicas como Buenaventura Mining, Mosaic Group o la Sociedad Química y Minera de Chile. En el caso de Mosaic, ha multiplicado por cuatro su valor desde los mínimos de marzo. Cameco lo ha duplicado. También tiene posiciones Barrick Gold, líder mundial en extracción de oro, y en compañías proveedoras del sector petrolero, como National Oilwell Varco. En el último trimestre también ha incorporado otras compañías relacionadas con el petróleo, como Total, Prairie Sky (una empresa con terrenos en Canadá para alquilar a petroleras) o Canadian Natural Resources.

Una de las novedades que ha incluido el equipo de AzValor de cara a 2021 es una fuerte apuesta por compañías tabaqueras, como Philip Morris y British American Tobacco

Los gestores de AzValor han ido a contracorriente de la tendencia general a favor de las inversiones sostenibles y responsables.

Aunque los últimos tres años han sido muy decepcionantes para los inversores de los fondos de AzValor, 2021 ha empezado como un tiro, con una revalorización de su fondo de Bolsa internacional del 6,52%.

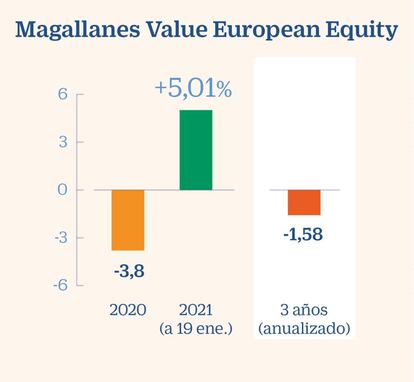

4. Magallanes: una fuerte apuesta por compañías industriales

Iván Martín, fundador de Magallanes Value Investor, se ha convertido en el gestor de moda entre los defensores de la filosofía de inversión en valor (adquisición de compañías que están muy infravaloradas por parte del mercado). Su fondo bandera, el Magallanes European Equity ha rentado un 40% desde su lanzamiento hace cinco años.

Una de las señas de identidad de Martín ha sido su predisposición hacia las compañías industriales. En la actualidad, este tipo de firmas representa el 38,4% de la cartera e incluye fabricantes de automóviles, como Renault o Porsche. También tiene acciones del fabricante alemán de componentes para coches Hella. En su fondo español, su primera posición es Gestamp Automocion, que también trabaja con las grandes compañías automovilísticas.

Otra de las grandes apuestas de Martín ha sido Acelor Mittal, la mayor compañía siderúrgica mundial, que esta entre las primeras posiciones tanto de su fondo europeo como del ibérico. Dese los mínimos de marzo, sus acciones han triplicado su valor.

A medida que la economía mundial va recuperando la normalidad, gracias a las vacunas y a las perspectivas de control de la pandemia del coronavirus, las fábricas empiezan a funcionar otra vez a pleno rendimiento y los inversores han vuelto a mirar valores cíclicos que habían sacado muy rápido de sus carteras.

Los fondos de Magallanes también tienen una parte invertida en compañías especializadas en la extracción de crudo, como la noruega Aker BP, en el fabricante de nitrógeno y metanol OCI, y en la firma de aislamientos térmicos Covestro.

Por ahora, la estrategia está dando resultados y el Magallanes European Equity sube en el año un 5%.

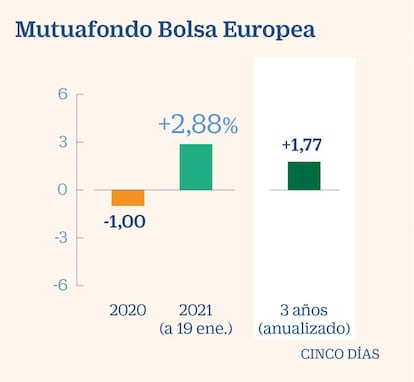

5. Mutuactivos: empresas disruptivas, verdes y cíclicas

Mutuactivos, el brazo inversor de Mutua Madrileña, se dio a conocer como especialista en inversión en bonos pero, con los años, sus equipos de gestión han demostrado un gran hacer en la inversión en Bolsa. Su fondo de renta variable española ha logrado un retorno medio anual de casi un 6% en los últimos cinco años, un periodo en el que el Ibex 35 ha perdido un 17%. Se trata del segundo mejor fondo en este periodo. En Bolsa europea, también ha logrado un retorno notable, del 5,6%.

Emilio Ortiz, director de inversiones de la firma, sintetiza la estrategia bursátil de Mutuactivos para los próximos meses en tres estrategias: comprar compañías cíclicas que se han visto muy perjudicadas por la pandemia, como hoteleras y gestores aeroportuarios; invertir en compañías con tecnologías disruptivas, y tomar posiciones en firmas que estén volcadas en la transición energética.

En el primer caso, la firma ha comprado acciones de la española Meliá Hoteles y del grupo francés Accor. También del gestor del aeropuerto de Zúrich. Esta apuesta es la más arriesgada, puesto que depende mucho de la evolución del Covid-19 y de si para la campaña de verano el sector turístico irá recuperando la normalidad. Los analistas consideran que los hoteles vacacionales se van a recuperar más que los hoteles de negocios.

Respecto a firmas tecnológica, Mutuactivos ha apostado por Prosus (un holding europeo que tiene participación en el gigante chino Tencent) y en Zooplus, una firma de venta de comida para animales online. Mientras que en compañías con un perfil ‘verde’, la gestora tiene participaciones en Solaria y Soltec, además la compañía de captura de carbono Aker Carbon Capture.

6. Trea AM: salud, tecnología y energía, los sectores ganadores

Esta gestora de fondos, ligada al grupo Mediolanum, ha demostrado en su trayectoria una clara apuesta por la gestión independiente y de calidad. La firma fichó a dos gestores estrellas de Gesconsult, Alfonso de Gregorio y Lola Jaquotot para llevar las riendas de su fondo de Bolsa española, y a un referente de la inversión en valor, Xavier Brun, para su fondo de Bolsa europea.

La gestora considera que 2021 será un año de extremos en la renta variable europea, con negocios que vivirán una notable aceleración y otros frenados. Prevé que salud, tecnología y energía sean los sectores que se comporten mejor, mientras que la banca continuará en el lado contrario.

Brun destaca que la revolución en salud, tecnología o energía se ha acelerado con la pandemia. La rápida adaptación de la tecnología en mercados no tradicionales ha provocado la necesidad de máquinas que hagan chips (lo que beneficia a compañías como la holandesa ASML, que tienen en cartera), y también una mayor demanda de semiconductores (como STMicro).

“Además, vamos ver un auge del uso de energía limpia, que necesita cables para llegar a los parques eólicos o solares y, a la vez, cobre para fabricar esos cable”, apunta Brun, que jugará esta estrategia a través de Prysmian y de las mineras Atalaya y Lundin.

La salud vivirá su particular revolución con la cantidad de datos obtenidos durante la pandemia y su gestión y utilización, por eso los fondos de Trea han comprado el fabricante de dispositivos médicos Philips. Además, desde la firma creen que habrá nuevos jugadores en el mercado financiero, como FlatexDeGiro, que se irán quedando con el negocio de la banca.

El fondo de Xavier Brun ha rentado más del 5% en lo que va de 2020.