Los grandes inversores se preparan para reforzarse en alternativos tras el Covid

El 91% quieren aumentar su exposición

El atractivo de los grandes inversores por los activos alternativos –el private equity, las infraestructuras y la deuda privada– no cesa. El 90% de los grandes inversores en el mercado español (family offices, bancos, aseguradoras y fondos de pensiones) consideran aumentar su exposición a este tipo de activos ante su alta rentabilidad en el futuro, una vez la pandemia del Covid-19 quede por fin superada. Todo ello en un contexto de alta inestabilidad en la Bolsa y planicie absoluta en el mercado de bonos.

Así se desprende de un estudio elaborado por Yielco, un fondo de fondos de origen alemán especializado en infraestructuras, deuda privada y private equity en situaciones especiales. Este informe recoge una encuesta elaborada a más de 40 instituciones e inversores, que gestionan 290.000 millones de euros, de los cuales dedican un 2,6% a los alternativos. Más del 50% son inversores institucionales, un 20% aseguradoras y un 15% bancos y fondos de pensiones, respectivamente.

Todos ellos alegan que las inversiones alternativas les ofrecen rentabilidades atractivas en momentos de bajo rendimiento de los activos financieros, pero también una posibilidad para diversificar las carteras, generar valor a largo plazo y ponderar la mayor profesionalización del sector en España. Esta apuesta por los alternativos se produce a costa de los activos ilíquidos en general, inversiones en fondos tradicionales (renta fija y renta variable), hedge funds y real estate.

"La mayor parte de los inversores institucionales en España ya invierten en private equity, aunque a menor medida que sus homólogos europeos y norteamericanos. Se ha confirmado que los inversores mantienen la confianza en este activo y que los planes de inversión futuros no han cambiado a pesar de la situación actual", explica María Sanz, managing partner de Yielco.

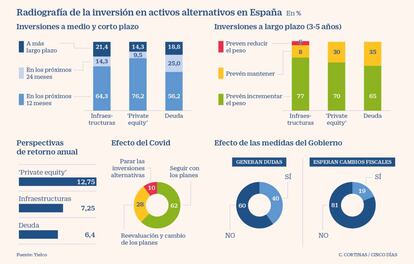

Ni siquiera un shock del mercado como el vivido por la expansión del Covid-19 y el confinamiento para controlar la pandemia ha restado atractivo a los activos alternativos para los grandes inversores. Casi dos tercios de los encuestados mantienen sus planes intactos pese al virus. En torno al 30% afirma que la crisis actual sí ha alterado sus planes y solo un 10% ha decidido parar sus inversiones en alternativos.

Tampoco las recientes medidas que ha tomado el Gobierno español han limitado el apetito por estos activos. O, al menos, para el 60% de los inversores, pese a que las limitaciones al reparto de dividendos para las empresas con ERTE o con créditos ICO complican los rendimientos de algunas inversiones. El 19% espera que se produzcan cambios fiscales y la mayor parte cree que sean negativos.

"Nos parece interesante que la penetración de los activos en infraestructuras y en deuda privada en las carteras institucionales está muy baja en España. Justo en estos dos activos hemos percibido un gran aumento de la demanda en Alemania y otros países Europeos, aunque en general, las perspectivas de desarrollo de la industria de inversiones alternativas en España son muy prometedoras", indica Uwe Fleischhauer, miembro del consejo ejecutivo de Yielco.

Los institucionales auguran unos retornos récord: más del 12%

En un momento complicado para arrancar rentabilidad de los activos financieros, son precisamente los altos rendimientos que ofrecen los activos alternativos el gancho para atraer a los grandes inversores institucionales. Los inversores encuestados por Yielco afirman que sus expectativas de rendimientos en sus inversiones en capital riesgo son del 12,75%, del 7,25% para infraestructuras y del 6,4% en deuda privada.

Pero no solo esto. El 61% de los que apostaron por el private equity declara que este activo superó sus expectativas en cuanto a comportamiento, mientras que solo a un 6% les defraudó. En cuanto a los inversores en infraestructuras, el 73% dijo que había cumplido sus expectativas, mientras que nadie se declaró defraudado. El 67% de los de private debt se encontraban satisfechos.

En cuanto al futuro, ninguno de los grandes inversores encuestados espera un desarrollo negativo de sus inversiones en activos alternativos. El 80% de los inversores en private equity tiene una perspectiva positiva sobre su inversión, por un 56% de los activos de infraestructuras y un 57% en private debt. Es decir, los inversores esperan que el azote del coronavirus sobre las cuentas de las empresas provoquen que afloren en el mercado múltiples oportunidades.

En cuanto al mercado secundario, aquel en el que se transaccionan posiciones en fondos de private equity, casi la mitad de los inversores españoles aún no ha recurrido a él. El 19% lo ha utilizado para vender posiciones y el 30% para comprar otras.

Así las cosas, el 70% de los inversores en private equity prevé incrementar su exposición a este activo en el futuro, por el 77% de los que dicen que apostarán por las infraestructuras y el 65% en deuda privada. Geográficamente, los inversores optan por aumentar su exposición a EE UU, en primer lugar, a costa de sus inversiones en fondos europeos.