Las sicavs preparan participaciones cruzadas para cumplir con Hacienda

La banca privada sondea a los dueños para que inviertan 2.500 euros en otros vehículos. Está por ver cuánto abre la mano la Agencia Tributaria

Las sicavs vuelven a estar en la diana. Hacienda incluirá en la ley antifraude que estos vehículos tributen al 1%, como los fondos de inversión, solo cuando cada uno de los 100 accionistas que se necesitan para constituirla haya invertido 2.500 euros. Si no, lo harán al tipo general de Sociedades del 25%. La banca privada ha comenzado a sondear a los dueños de sus sicavs para que solventen este problema mediante la inversión de ese importe en otros vehículos gestionados por la firma. Faltan aún muchos detalles de la norma y se desconoce hasta qué punto la Agencia Tributaria permitirá esta fórmula.

El mantra del Gobierno de coalición entre PSOE y Unidas Podemos es que las sicavs no sean “una herramienta de planificación fiscal de grandes patrimonios familiares”. Pero esta es la verdadera misión de la mayor parte de las alrededor de 2.500 sociedades de este tipo registradas en España.

En la práctica, los grandes patrimonios las emplean para realizar compraventas de activos de manera unilateral –a diferencia de lo que ocurre en un fondo de inversión, donde el gestor tiene total capacidad de decisión– y ahorrarse así tener que tributar cada año por las eventuales plusvalías en el IRPF. Controlan la mayoría de la sociedad y el resto son accionistas sin ningún peso.

Cierto es que, un vez que se rescatan las plusvalías, estas tributan al porcentaje correspondiente. Este año se sitúa entre el 19% y el 23% y llegará a un máximo del 26% el próximo para los beneficios que excedan los 200.000 euros, según el actual proyecto de Presupuestos Generales del Estado para 2021. Igual que en un fondo de inversión de toda la vida.

Fuentes jurídicas señalan que la exigencia de Hacienda es un contrasentido, puesto que ahora mismo las sicavs permiten invertir 20 euros por persona, y añaden que muchas se verán afectadas. La novedad es la cogobernanza del vehículo entre la CNMV y la Agencia Tributaria (AEAT).

Según fuentes conocedoras de la legislación que se pretende poner en marcha, el supervisor de los mercados será el encargado de decidir si la sociedad es una sicav, pero será la AEAT la que decidirá el tipo al que tribute. Curiosamente, esta ambivalencia ya está incluida en la ley del Impuesto de Sociedades, que da la posibilidad de que existan instituciones de inversión colectiva –es decir, fondos de inversión y sicavs– que tributen al régimen general [ahora en el 25%] o al reducido del 1%.

“No parece que el importe de 2.500 euros que se ha hecho público se haya fijado de acuerdo con un análisis sobre inversiones mínimas en productos asimilables como los fondos de inversión. En cualquier caso, y a pesar de que, a nuestro juicio, esta medida pone en profundo riesgo, especialmente para las entidades más pequeñas, la existencia de este vehículo, creemos que es mejor que el régimen esté basado en condiciones objetivas que otorguen seguridad jurídica a entidades e inversores”, señala Jorge Ferrer, socio de finReg360.

En 2005, el Ministerio de Economía, dirigido por Pedro Solbes, decidió que fuera la CNMV quien vigilara si las sicavs cumplían con los preceptos para disfrutar de la baja tributación, dejando fuera a la Agencia Tributaria. Se tomó esta decisión debido a la oleada de inspecciones levantadas a estos vehículos por el organismo encargado de la gestión de los impuestos en España.

El supervisor de los mercados no se mete más allá de comprobar si la sicav cuenta con los 100 accionistas que exige la ley. Pero desde entonces se ha dado rienda suelta a que un único accionista controle el vehículo. En la práctica, un solo socio puede llegar a tener el 99,9% del capital, y los 99 restantes, el 0,1%. El capital mínimo de una sicav es de 2,4 millones de euros. De ahí que en numerosas ocasiones se haya puesto en duda que sean verdaderas instituciones de inversión colectiva.

Primeros movimientos

A falta de conocer más detalles, y del grado de rigor que aplicará la Agencia Tributaria, los departamentos de banca privada de varios bancos españoles han iniciado conversaciones para cumplir con la nueva regulación sin necesidad de mudarse a otros países. En esencia, el accionista de control de una sicav tendrá que ser solidario e invertir 2.500 euros en otros 100 vehículos, con el objetivo de que el suyo propio pueda mantener la tributación del 1%. La entidad se ahorraría así la complejidad de tener que buscar inversores externos.

En todo caso, las sicavs son instrumentos abiertos al gran público y cualquier inversor puede apostar su dinero en ellas. Para disfrutar del 1% es necesario que dispongan de liquidez. Y la fórmula más empleada es que coticen en la plataforma BME Growth, antes denominada Mercado Alternativo Bursátil (MAB) y dispongan de un valor liquidativo diario, a imagen y semejanza de un fondo de inversión.

En el resto de Europa, la legislación es mucho más permisiva. Salvo en Portugal, donde también se exige un número mínimo de socios, en los otros países de la Unión Europea basta con que tengan carácter abierto.

El número de estos vehículos se hunde un 27% desde 2015

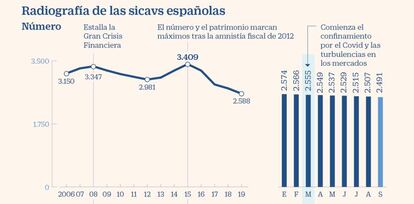

Evolución. La amnistía fiscal promovida por el Gobierno de Mariano Rajoy en 2012 hizo que una parte del dinero exiliado regresara a España. Y las sicavs fueron llenándose, hasta alcanzar su récord en 2015, tanto en número con 3.409 a cierre de ese año, como en patrimonio (34.082 millones de euros), según los datos de Inverco. Desde cierre de diciembre de 2019, hay 109 sicavs menos y el descenso del número de vehículos registrados en España desde los máximos es del 27,3% (véase gráfico). La CNMV ha repetido en innumerables ocasiones que se necesita un marco estable para este instrumento de inversión para que sea similar al del resto de Europa.

Transición. Las entidades que no dispongan de suficientes sicavs para realizar participaciones cruzadas entre socios, si finalmente la AEAT permite esta fórmula, están especialmente amenazadas. Solo ocho gestoras, de un total de 67, cuentan con más de 100 sicavs. “Lo lógico es pensar que este cambio fiscal venga acompañado de un régimen transitorio que permita adaptarse al nuevo escenario legal. Cuantos más requisitos se impongan, más perjudicada se verá la industria española frente a las de otros países”, advierte Cristina Mayo, socia de finReg360.