OHL carga con una provisión de 35,8 millones por sus créditos a Grupo Villar Mir

El grupo multiplica casi por 11 los números rojos, hasta los 114 millones al mes de septiembre

La deuda de Grupo Villar Mir (GVM) con su participada OHL, de 133,8 millones, ha lastrado al grupo constructor con una provisión de 35,8 millones al cierre del tercer trimestre. OHL ultima las negociaciones para comenzar a cobrar y se da por descontado que el holding industrial de la familia Villar Mir entregará la garantía, la empresa de hormigones Pacadar. Esta última ha sido tasada en menos de 100 millones, lo que ha motivado la provisión tras cuantificarse el valor recuperable de la deuda.

El desfase hará que OHL insista en el cobro hasta del último euro: “No habrá condonación de deuda para GVM”, titular de un 14,6% de OHL, insisten desde la constructora.

Más allá de esta carga, OHL ha declarado este viernes un impacto de 30 millones en el ebitda por el efecto de la crisis sanitaria. Un deterioro de la actividad, especialmente en Construcción e Industrial, que no debería ir más allá en lo que resta de ejercicio, según prevé la dirección. De hecho, la mayor parte de esos 30 millones se registraron en el primer semestre. A esa cifra se suman otros 26,3 millones en rojo por el ajuste en las participaciones de Centro Canalejas y Ciudad Mayakoba.

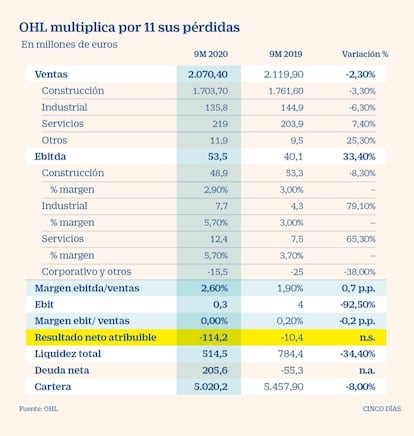

Con todo, OHL pierde 114 millones de euros en los nueve primeros meses y el duro reflejo en el mercado ha sido el de una caída del 7,97% para la acción, hasta los 0,71 euros. Los ingresos del grupo bajan un 2,3%, hasta los 2.070 millones (76% exterior), y el ebitda aumenta un 33,4%, marcando 53,5 millones.

La compañía ha resaltado ante analistas e inversores el buen ritmo de contratación en EE UU, su primer mercado por ingresos (42,3%), con nuevos proyectos por 1.067 millones este año. Juega a favor la adjudicación del mayor contrato de la compañía en Florida, el South Corridor Rapid Transit por 310 millones. También empieza a tranquilizar el resultado bruto de explotación tanto de la división Industrial como de Servicios, con alzas del 79% y 65%, respectivamente.

OHL afronta una recta final de año que será clave en su desempeño. Negocia con los bonistas la reestructuración de 593 millones de deuda con vencimiento en 2022 (323 millones) y 2023 (270 millones). La opción sobre la mesa es aunar ambas emisiones y aplazarlas cinco años. Los inversores deberían acceder a una quita cercana a los 100 millones y convertirían parte de la deuda en capital. De salir adelante el plan, estaría servida una ampliación en 2021.

Una vez resuelto ese nudo, OHL buscaría el respaldo de sus bancos de cabecera para alargar el plazo de avales por 350 millones que en la actualidad se renuevan trimestre a trimestre.

La cotización no acompaña a la familia fundadora

El precio de la acción de OHL, de 0,71 euros al cierre de la semana, hace poco probable que los hermanos Amodio ejecuten su opción de compra sobre un 9% de la compañía en manos de la familia Villar Mir.

Los inversores mexicanos entraron en mayo con un 16% adquirido a 1,1 euros por título. Grupo Villar Mir bajó al 14,6% y ambas partes se dieron hasta el 22 de noviembre para que el nuevo entrante decidiera sobre la toma de un 9% adicional. El precio de ejecución estipulado es de 1,2 euros. Una suma que está un 69% por encima de lo que marca ahora el mercado.

La intención de los Amodio era crecer hasta el entorno del 30%. Ahora le saldría más barato en Bolsa que comprando a Villar Mir.