Las caídas en Bolsa dejan a los bancos europeos en mínimos de 32 años

El sector bancario del Viejo Continente retrocede un 40% en el año. Cotiza con un descuento medio del 57%

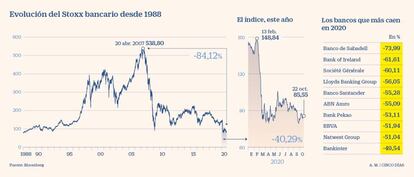

La consolidación bancaria europea vuelve a resonar con fuerza en el mercado. Después de que CaixaBank y Bankia acordaran fusionarse para dar lugar al mayor banco de España, las miradas están puestas ahora en las conversaciones que mantienen Liberbank y Unicaja y en los esfuerzos del Gobierno italiano por encontrarle un pretendiente a Monte dei Paschi. Pero el resurgir de los movimientos corporativos no ha servido de catalizador para impulsar la recuperación de la banca en Bolsa, un sector que cotiza en niveles de 1988, por debajo incluso de los mínimos registrados en la crisis financiera de 2009. Con una caída acumulada en 2020 del 40,3%, el bancario es hasta la fecha el sector más penalizado en el Viejo Continente. En términos de capitalización las entidades europeas se han dejado 488.750 millones.

La pandemia ha sido la última piedra en el zapato para un negocio que desde 2016 venía arrastrando las dificultades de obtener ingresos en un entorno de tipos cero. Después de años especulando con un repunte del precio del dinero en la eurozona, la crisis del coronavirus ha frustrado los deseos de muchos inversores y como apunta Nuria Álvarez, analista de Renta 4, la era de tipos de interés en mínimos históricos “seguirá ahí durante mucho tiempo”. En este contexto, el margen de intereses (ingresos), que ya venía estando erosionado, se contrae aún más y como señala Lucas Maruri, gestor de renta variable europea de Gesconsult, el valor de los activos –los préstamos más los intereses– se devalúa, algo que el mercado ha puesto en precio.

El bancario, uno de los negocios de corte cíclico por excelencia, se ve además fuertemente impactado por la contracción económica. La nueva ola de contagios que vive Europa ha aflorado las dudas sobre el ritmo de recuperación en 2021, un obstáculo más a la mejora de la rentabilidad del negocio. Sergio Ávila, analista de IG, afirma que el escenario más inmediato que barajan los inversores pasa por un aumento de la morosidad y una reducción del crédito a hogares y empresas. “Esto lastraría aún más el negocio de las entidades y les obligaría a incrementar las provisiones por posibles impagos, lo que se traduce en una caída de las rentabilidades”, afirma.

El impacto de la regulación

En un entorno marcado por la contracción económica y la baja visibilidad de resultados, la mayor presión regulatoria se ha traducido en unas entidades más solventes, pero menos rentables. “Tienes un sector que ingresa menos y con mayor capital, lo que contribuye a una caída adicional de la rentabilidad en un momento en el que las dificultades para obtener ingresos ya eran muy elevadas”, explica Maruri. Cierto es que se han suavizado las exigencias, pero solo para que el sector ayude a la economía a paliar la crisis insuflando liquidez a la economía. A diferencia de la crisis de 2009, en esta ocasión no se pone en duda su solvencia, sino que se cuestiona la rentabilidad de su negocio en un momento además en el que todas las esperanzas estaban puestas en el crédito que, tras el repunte de los dos últimos años, ha vuelto a contraerse.

El resultado de todo esto es un sector que cotiza con un descuento respecto a su valor en libros del 57%. Solo cinco entidades (Deutsche Bank, Banque Cantonale, Finecobank, Swedbank y Cembra) de las 38 que componen el índice bancario europeo escapan a los recortes en el año. En la lista de las 10 peores se cuelan nombres españoles. Sabadell es de hecho la entidad más castigada con un descenso en lo que va de 2020 del 74%. A cierta distancia se sitúan Santander (-55%) y BBVA (52%). La entidad que preside Ana Botín busca recuperar los dos euros por acción y salir de los mínimos de 2002. Por su parte, el banco que pilota Carlos Torres, que en los últimos meses ha tenido que hacer frente a la depreciación de la lira turca, cotiza también por debajo de los mínimos registrados tras la caída de Lehman Brothers, con sus acciones en mínimos de 20 años.

A la espera del dividendo

Accionistas. La prohibición al pago de dividendos ha llevado a muchos inversores a deshacer sus posiciones en un sector cuyo negocio está repleto de dudas. El dividendo era un caramelo para muchos ahorradores particulares, pero tendrán que esperar. El BCE decidió en marzo prohibir el reparto de dividendos para evitar una descapitalización del sector. La vuelta a la remuneración al accionista sigue en el aire, pero el mercado empieza ya a especular con la posibilidad que en 2021 se levante el veto.