Goirigolzarri, sobre una posible fusión de Bankia: “No hay ninguna operación encima de la mesa”

Bankia gana un 23% menos en 2019 y ratifica su objetivo de repartir un dividendo de 2.500 millones de euros, salvo un fallo desfavorable con el IRPH

"No estamos contemplando nuevas operaciones y no puedo añadir nada más, no tenemos debajo, ni encima, ni en el cajón, ninguna operación, mantenemos el foco que teníamos. Estamos en el escenario central, que es el mantenimiento del perímetro actual de nuestro banco", ha insistido Goirigolzarri durante la presentación de resultados anuales de Bankia. Una fusión "es un matrimonio en el que hay dos partes y tienen que llegar a un acuerdo", ha concluido ante la insistente pregunta de la prensa.

Durante los últimos meses se ha vuelto a reavivar los rumores sobre una posible fusión entre Banco Sabadell o BBVA con Bankia, e incluso el ICO. Las declaraciones del pasado miércoles del presidente de Banco Sabadell, Josep Oliu, en las que creía irremediable una fusión en la banca española ante la presión del mercado ante los tipos de interés negativos volvieron a agitar al sector con nuevas especulaciones sobre fusiones, y entre ellas destacaba la unión de Sabadell y Bankia.

Dividendo

El consejero delegado de Bankia, José Sevilla, durante la presentación a analistas previa a la rueda de prensa, también aseguró que la entidad no está analizando ninguna operación corporativa para crecer por la vía de las fusiones y adquisiciones, pues mantiene su intención de utilizar el exceso de capital que genere para devolvérselo a los accionistas.

Goirigolzarri también aprovechó para aclarar ante preguntas de la prensa que está totalmente comprometido con el proyecto de Bankia y abogó por no abrir ahora el melón de si conviene o no volver a ampliar su plazo de privatización más allá de diciembre de 2021. "Creo que cada cosa a su tiempo", declaró.

El Estado tiene hasta 2021 para privatizar Bankia, aunque podría volver a ampliar el plazo.

La entidad ha adelantado, además, que el consejo propondrá un dividendo de 355 millones de euros al año, en un reparto de 0,11576 euros por acción, misma cantidad que el año anterior. y elevar del 50% al 65% el pay out, gracias a su elevado ratio de capital.Con este abono, Bankia habrá devuelto ya 3.300 millones a su principal accionista, el Estado.

Goirigolzarri, en este sentido, reiteró el compromiso de distribuir 2.500 millones de euros entre los

accionistas fijado en el plan estratégico 2018-2020, salvo que ocurra una sentencia adversa que no espera en relación al índice hipotecario IRPH y haya que detraer su impacto de la cifra.

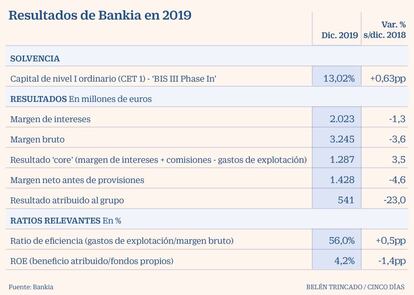

"Estamos absolutamente comprometidos con los 2.500 millones", afirmó el banquero. Mientras que Sevilla concretó que Bankia está en disposición de cumplir el compromiso porque cuenta con un exceso de capital de alrededor de 795 millones por encima del 12% del CET1 fully loaded fijado como objetivo y generará nueva hucha durante este año. En la actualidad su ratio de capital es del 13,02%, lo que supone el mayor ratio de la banca española. Es esta hucha precisamente la que permite anunciar la misma entrega de dividendos.

Bankia ha cerrado 2019 con una caída del beneficio del 22,9%, hasta los 541 millones de euros. La entidad ha visto recortados sus resultados por los mayores saneamientos y las menores plusvalías en operaciones en el mercado de valores, que han aportado 113 millones de euros menos que el año pasado (un 27% menos). Aunque ha arrancado como el peor valor del Ibex, a media mañana la acción ha girado al alza y entrado en positivo.

José Sevilla, como el director financiero, Leopoldo Alvear, han explicado que para este año esperan un crecimiento de dos dígitos en las comisiones, no espera que se repitan las provisiones y tienen una previsión de aumento del 2% en los costes.

El resultado en el trimestre, con pérdidas de 34 millones frente a los 40 del año pasado, ha estado por debajo de lo previsto: de media los analistas esperaban un beneficio de 3,2 millones y la peor previsión era de perder siete millones.

No obstante, en el negocio típico de los bancos, el de prestar dinero y pedirlo prestado, las cuentas no han sido tan malas. Si bien en el año el margen de intereses baja un 1,3% y aporta 26 millones de euros menos, en el cuarto trimestre se estabiliza (apenas baja el 0,7%) queda en la parte baja de las previsiones de los analistas. Bankia destaca que ha empezado a apreciar los efectos de la política del tiering del BCE, que solo cobra a los bancos por los depósitos a partir de determinado umbral.

Los costes, mientras, se han reducido en un 7,3%, obteniendo Bankia 220 millones de ahorros, tanto en personal (por los despidos en BMN) como por el cambio en el tratamiento contable de los alquileres. Además, en el cuarto trimestre las cuentas han sufrido por la aportación de 34 millones de euros al Fondo de Garantía de Depósitos.

Las provisiones y deterioros de activos también han tenido mayor impacto que el año pasado. Entre deterioros de activos, de crédito, saneamientos y otros resultados, Bankia se ha dejado 673 millones de euros, 95 más que el ejercicio pasado porque ha dotado un 15,8% más de provisiones y ha duplicado el deterioro de activos inmobiliarios: desde 204 a 201 millones de euros. La entidad lo explica como parte del proceso de reducción de activos improductivos. Bankia ha acelerado por este concepto, reduciendo 1.100 millones solo en el cuarto trimestre.

La morosidad cae, así, en 1,5 puntos hasta el 5%, con 1.950 millones de activos dudosos. En total, los activos improductivos bajan un 24%, de 10.878 millones a 8.350 millones, después de haber pactado en diciembre de 2018 la venta de activos tóxicos a Lone Star.

El stock de crédito a la clientela, éste se mantiene estable, si se excluyen los dudosos y las adquisiciones temporales de activos. La entidad indica que está compensando las amortizaciones de crédito hipotecario (el saldo cae el 4,4%) con crecimientos en préstamos al consumo (+12,5%) y a empresas (+9%), segmentos en los que el banco está ganando cuota. Los depósitos bajan un 1,2%.

Negocio

La entidad tiene como objetivo para este año incrementar los ingresos por comisiones, gracias al impulso que quiere seguir dando a su crecimiento en fondos de inversión, donde su peso en el conjunto del sector era al cierre del año del 7,05% (partía del 6,55%), y el objetivo fijado en el plan estratégico es del 7,20%. Pero pondrá el objetivo en mejorar su cuota de mercado en hipotecas.

Su cuota en la facturación de tarjetas pasó del 12% al 12,4% y en seguros escaló del 6,53 al 6,56%.

En crédito el foco se situó en financiación del consumo y para empresas con el resultado de que el peso de las hipotecas sobre el total de financiación en cartera del banco pasó del 66% a finales

de 2017 al 61%. En contrapartida el peso del crédito al consumo subió del 4% al 5% y en empresas del 30% al 34%. Así su cuota de mercado en stock financiado en consumo escaló del 5,58% al 5,88%, y en la financiación de empresa del 7,42% al 7,75%.

Pero este año el banco quiere crecer en hipotecas.

En cuanto a la mejora de eficiencia indicó que el grupo ha sido capaz de capturar sinergias "por encima de lo previsto" de la integración de BMN, al haber cosechado 220 millones frente a los 190 millones estimados y dicho ahorro corresponde al 50% de la base original de costes de BMN.

El banco, que ahora se encuentra discutiendo su convenio de empresa, no tiene intención de recudir el número de oficinas ni de plantilla.

Trayectoria de la acción

La acción de Bankia logró salvar ayer la caída a la que se vio sometida durante la mañana, tras la presentación de los resultados correspondientes a 2019. Entonces sus títulos llegaron a descender más de un 3%, pero al final cerró con una mejora del 0,75%, tras situarse en los 1,68 euros por acción. Goirigolzarri afirmó que "los bancos europeos cotizan en Bolsa en los niveles más bajos de los últimos 30 años, por lo que no creo que ahora sea el mejor momento para la privatización de Bankia". En 2019 el banco público cayó un 25% en Bolsa.

Lejos de los 1.300 millones de euros de beneficio

La posibilidad de recuperar las ayudas inyectadas en Bankia va menguando, lo mismo que sus resultados. El negocio de la entidad que preside José Ignacio Goirigolzarri es uno de los más ligados a la evolución de los tipos de interés de la banca española. De ahí que sus resultados hayan descendido en función de la caída de los tipos de interés.

Lejos quedan sus proyecciones que pasaban por ganar 1.000 millones de euros en 2015 ó 1.300 millones en 2020, como fijaba inicialmente su plan estratégico en 2018.

La decisión del BCE de no solo mantener unos tipos de interés bajos durante varios ejercicio, sino de situarlos en negativos han echado por tierra todos los plantes del Gobierno y del presidente del banco, José Ignacio Goirigolzarri y de su equipo para privatizar Bankia (el Estado cuenta con el 61% de su capital) con la recuperación de algunos miles de millones de las ayudas.