Cellnex saca brillo a su medalla de oro bursátil

La compañía prolonga su subida en Bolsa tras anunciar la entrada en Portugal. La mayoría de los analistas da continuidad a un avance apoyado en la previsión de crecimiento

Medalla de oro para el mejor valor del Ibex en 2019: Cellnex. La compañía ha conseguido casi duplicar el precio de sus acciones (subió el 94,8%) en el ejercicio y acumular una ganancia del 180% desde que saliera a Bolsa en 2015 a 14 euros. Su evolución no solo destaca sobre el selectivo español. El sector europeo de telecomunicaciones ha cerrado en tablas con algunas empresas en negativo; es el caso de Telefónica, que ha caído el 10,1% el pasado año.

Cellnex ha incrementado su capitalización por encima de los 15.600 millones; valor que la sitúa en la parte media del índice en cuanto a tamaño y por encima de empresas como Telecom Italia o KPN.

El mercado ha premiado la estrategia de la entidad catalana, centrada en la adquisición de instalaciones (torres y antenas) en Europa. En 2019, año que la empresa califica como “transformador”, llegó a acuerdos de colaboración a largo plazo en países como Francia, Italia, Suiza, Reino Unido e Irlanda, y entre sus últimas operaciones destacó en diciembre la adquisición de 1.500 emplazamientos a Orange España.Apenas se ha tomado un respiro en su expansión y Cellnex ha estrenado 2020 con la compra de Omtel en Portugal por 800 millones, operación que le da entrada al país luso con 3.000 nuevas instalaciones. La acción reaccionó a la operación este viernes con un alza del 2,28%, que coloca al valor sobre los 40 euros.

“El negocio de antenas de telecomunicaciones tiene una fuerte capacidad de crecimiento, dadas las necesidades de los operadores de ofrecer cada vez más cobertura y capacidad. La nueva tecnología 5G hará todavía más necesarias este tipo de infraestructuras. Por otra parte, goza de libertad tarifaria, por lo que Cellnex no tiene riesgo regulatorio”, explican desde Bankinter. Morgan Stanley opina que “Cellnex continuará adquiriendo torres de las endeudadas telecos o de los fondos de infraestructuras, al tiempo que el incremento de la construcción de torres es también significativo”. La firma aconseja comprar la acción.

A pesar de la fuerte subida acumulada, las recomendaciones de compra son mayoritarias, del 59,3% del total, con otro 33% de consejos de mantener. En los últimos meses de 2019 algunos analistas incrementaron el precio objetivo. Es el caso de Goldman Sachs, que lo ha fijado en 52 euros, el más alto del consenso. JP Morgan, que también aconseja comprar y valora la acción a 47 euros, explica que “las compañías como Cellnex están bien situadas para lograr el éxito al ser el vehículo ideal para los operadores de telecomunicaciones, y la española no va a ser una excepción”. La firma estadounidense espera que la industria siga creciendo y contempla a Cellnex como “uno de los principales beneficiados”.

Aunque el sentimiento generalizado es positivo con respecto al negocio, hay algunos analistas que limitan su potencial de revalorización en Bolsa. Por ejemplo, Deutsche Bank apuesta por el sector de las telecomunicaciones europeo para 2020 y dentro del mercado español centra su preferencia por Telefónica, después de proyectar una subida para ésta superior al 50% y de que Cellnex haya alcanzado su objetivo de valoración (39 euros).

En otro sentido, Bankinter destaca “el perfil claramente defensivo de Cellnex, dada su gran visibilidad de los flujos de caja, y su cómoda situación financiera”. Los expertos añaden que las adquisiciones que está realizando servirán para “incrementar su eficiencia, ofrecer una mayor rentabilidad al accionista y reforzar su capacidad de liderazgo, lo que a su vez le facilitará un mayor margen de negociación frente a los operadores”.

Los analistas de Bankinter explican que el éxito de Cellnex “ha atraído más competidores al sector” y por eso sopesan la posibilidad de que “los precios se encarezcan o que las operadoras prefieran monetizar parte de su infraestructura vía salida a Bolsa, como hará Vodafone, en lugar de venderla a compañías como Cellnex”. En cualquier caso, subrayan que la entidad catalana “tiene capacidad para un crecimiento orgánico e inorgánico”.

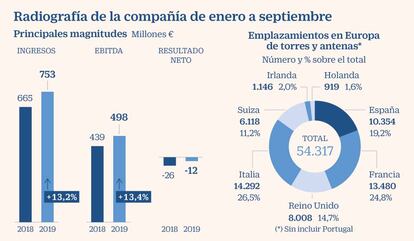

Cellnex consiguió recudir sus perdidas en los nueve primeros meses de 2019 a 12 millones de euros frente a los 26 millones del mismo periodo de 2018, y realizar dos ampliaciones de capital por valor de 1.200 y 2.500 millones cuyas demandas superaron en más de 16 y 38 veces, respectivamente, las ofertas.

Un negocio con visibilidad presente y futura

Desde la salida a Bolsa en 2015, Cellnex ha ejecutado o comprometido inversiones por un valor cercano a los12.000 millones de euros que ha destinado a la adquisición o construcción –hasta 2027– de hasta aproximadamente 48.000 infraestructuras de telecomunicaciones que se suman a las 10.000 con las que contaba en aquel momento.

En los nueve primeros meses de 2019 consiguió un crecimiento del 13% en ingresos y Ebitda, aupado principalmente por las ventas de servicios para operadores móviles, que repuntaron el 17%. La buena marcha del negocio ha conducido a la dirección a una mejora de las perspectivas para el cierre del ejercicio con un ebitda que se situará entre los 680 y 685 millones de euros, frente a la horquilla anterior de 640 y 655 millones.

El ‘backlog’ -ventas futuras contratadas- se eleva a los 38.000 millones de euros, lo que otorga visibilidad a sus próximos resultados. El incremento de la cartera de contratos se ha más que duplicado en el último año, ya que al cierre de 2018 el ‘backlog’ de Cellnex era de 18.000 millones. Las primeras grandes renovaciones de contratos serán entre 2022 y 2023.