Qué es Six y para qué quieren los suizos comprar la Bolsa española

Conseguir la consideración de mercado equivalente por la UE y saltar a Latinoamérica, los principales motivos de la operación

La Bolsa suiza se ha lanzado a comprar el parqué de Madrid. A diferencia de la mayoría de los operadores bursátiles del mundo, el suizo no cotiza, sino que es propiedad de los potentes bancos del país helvético. Es la primera vez que esta compañía se lanza a comprar una Bolsa de fuera de sus fronteras —más allá de compras de plataformas tecnológicas o servicios de datos en Austria o Alemania—, con el objetivo de construir el tercer operador de mercados europeo.

Six Swiss Exchange se creó en 1995 con la fusión de los tres principales parqués del país, el de Zúrich, el de Berna y el de Ginebra. Actualmente cuenta con una plantilla integrada por 2.600 empleados. Y cerró el ejercicio de 2018 con unos ingresos de 1.900 millones de francos suizos y un beneficio neto del Grupo de 221,3 millones de francos suizos (1.734 millones y 202 millones de euros, respectivamente).Entre enero y junio su beneficio neto alcanzó los 32,4 millones de francos (29,6 millones de euros), un 67,8% menos, debido al efecto de contable de su participación en Worldline. Y, lo más importante, tenía una posición de tesorería de 4.052 millones de francos suizos (unos 3.700 millones de euros).

Aunque el posible futuro dueño del Palacio de la Bolsa no tenga pasaporte español, este se afana en defender que la españolidad de BME no está en cuestión. Afirma que la sede social se mantendrá en Madrid y que su intención es que la compañía siga cotizando en la Bolsa española. Asegura que el nuevo consejo de BME estará formado en su mayoría por ejecutivos españoles, así como incluirá en el suyo propio a dos miembros con nacionalidad española.

La nueva normativa de la UE sobre la regulación de los mercados, Mifid 2, ha puesto en un brete su estrategia. Al tiempo que el BCE ha centralizado todos los sistemas de las Bolsas nacionales –la Bolsa española se sumó a plataforma de liquidación de valores europea, denominada Target 2 Securities (T2S) en septiembre de 2017 con la incorporación de España– Bruselas ha impuesto una restricción que ha puesto en jaque a mercados como el suizo. Esta implica que si un inversor comunitario decide comprar un valor que cotiza tanto en un parqué no equivalente, como el suizo, como en uno de la UE, el bróker debe comprar la acción en la Bolsa que quede bajo el paraguas comunitario, aunque no sea un mercado regulado sino una plataforma, como los sistemas multilaterales de negociación. Esto ha dañado a la contratación del mercado suizo y, por tanto, las comisiones que este se embolsa.

En diciembre de 2017, un mes antes de que entrara en vigor Mifid 2, la UE convalidó a Suiza como mercado equivalente, un visto bueno imprescindible para que Suiza evitase esta limitación. Sin embargo, y en medio de las negociaciones sobre el Brexit –el mercado británico no será equivalente en caso de una ruptura por las bravas–, la decisión fue anulada el pasado verano. Y dejó a la Bolsa suiza en el punto de salida.

El consejero delegado de Six, Josh Dijsselhof, ha negado esta mañana en una conferencia con analistas que la operación sea una fórmula de la compañía para esquivar las restricciones de Mifid. Y ha sostenido que negocia con la Comisión Europea para lograr de nuevo el plácet de las instituciones europeas. En cambio, el directivo ha puesto el foco en las oportunidades de crecimiento que supone la Bolsa española como principal interés estratégico de la operación. Planea que el parqué madrileño sea su centro para expandirse en Latinoamérica, donde espera crecer con más compras. También ha afirmado que BME será su "plataforma preferida" para impulsar nuevos productos en la UE.

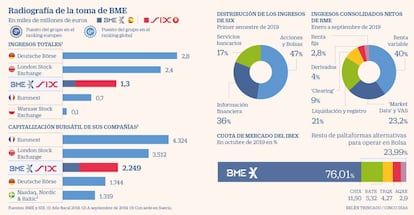

Dijsselhof describe la oferta suiza como "muy fuerte", tanto a nivel de posibles sinergias operativas como del precio ofrecido, un 34% por encima del cierre del viernes. Uno de los planes de la Bolsa suiza es extender a España uno de sus puntos fuertes, los servicios a los bancos. Six, que está en manos de 125 instituciones financieras, cuenta con una amplia trayectoria en prestar diversos servicios a sus accionistas. El 17% de sus ingresos en el primer semestre corresponde a dar servicios financieros; el 47%, a negocios de intermediación y el 36% restante a información financiera. Expandir su negocio, en un momento especialmente complicado para los gestores de Bolsas tradicionales, ya era el principal objetivo de BME en los últimos meses, ahora bajo la batuta de Javier Hernani, tras el paso atrás del histórico jefe de la Bolsa española, Antonio Zoido.

Hace en torno a un año BME intentó adquirir Inversis, una institución financiera dedicada a la depositaría y a la comercialización de fondos de inversión. Hernani presentó poco antes un ambicioso plan estratégico, que incluía una posible emisión de bonos, para crecer con compras. Antes la Bolsa española había lanzado otras propuestas para ampliar sus fronteras de negocio: un supermercado de fondos, un mercado alternativo (con un segmento específico para socimis), diferentes plataformas de renta fija (como el MARF) o nuevos productos, fundamentalmente futuros y fondos cotizados.

Los planes de la Bolsa suiza parecen apuntar precisamente en este sentido. Y es que el tradicional mercado de los operadores bursátiles está en entredicho. La primer versión de Mifid rompió el monopolio de las Bolsas y permitió que bancos y gestores creasen sus propios mercados, al margen de los oficiales. La segunda versión de la norma comunitaria obligó a que los brókeres buscasen el mejor precio en todos los parqués disponibles, no solo en los oficiales. Esto ha herido a BME y otros operadores, que ha visto caer a plomo su cuota de mercado en renta variable, tradicionalmente la gallina de los huevos de oro de estas entidades. La fusión de las Bolsas españolas y suiza permitirá a dos de los mercados tradicionales a plantar cara a una competencia creciente.

Otra de las fortalezas que esgrimen los suizos es justo su apuesta tecnológica. En la oferta afirman que están desarrollando una plataforma digital, que integra servicios de admisión, cotización, liquidación y custodia para activos digitales, así como ha remarcado las soluciones que ya cuenta en blockchain y tecnología de la contabilidad. También afirma que en los próximos tres años seleccionará las plataformas que retendrá en su portfolio.