España se prepara para ganar dinero con los bonos que vende a 10 años

El tipo medio al que se financió en julio fue negativo por primera vez, el -0,092% mensual

España está a punto de entrar en el selecto club de países que ganan dinero por recibir préstamos a 10 años. El interés del bono a este plazo marcó un mínimo histórico en el 0,03% en el mercado secundario la semana pasada, y se prevé que en las subastas de septiembre el Tesoro pueda incluso hacer negocio con estas emisiones. Todo dependerá de si las decisiones que adopte el BCE en su esperada reunión del día 12 del mes próximo son tan drásticas como el mercado anticipa.

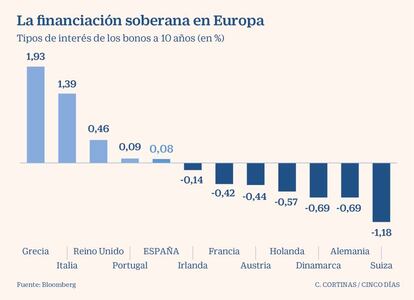

El miedo a la recesión tiene un inesperado lado positivo para los países soberanos que mantienen la confianza de los inversores. Estos se han lanzado a comprar deuda de países con calificación triple A, como Suiza, Alemania u Holanda. La rentabilidad de su deuda a una década está en negativo desde hace tiempo, en algunos casos con rentabilidades inferiores al -1%.

La novedad ahora es que la avidez por el papel soberano de países con capacidad de honrar, al menos teóricamente, sus deudas es de tal magnitud que incluso economías que en su día fueron rescatadas ante las dificultades para hacer frente a sus vencimientos, como Irlanda, también tienen la deuda a ese plazo mítico en negativo. Las emisiones que realizará el Tigre Celta hasta 10 años serán, si el panorama se mantiene en esta línea, en negativo, como lleva haciendo Alemania desde el pasado mes de marzo.

Los síntomas de deterioro económico que planean por toda Europa, en el que el decrecimiento germano del 0,1% en el segundo trimestre es la gran alerta roja y que llevarán aparejada la actuación del BCE, están teniendo un efecto secundario muy peculiar. Países con una ratio de endeudamiento elevada, como España, que tiene un pasivo público de 1,2 billones de euros –es decir, casi su PIB anual completo–, cuentan con un incentivo para seguir endeudándose. Las cursivas son necesarias porque, en última instancia, no solo no se pagará por ese pasivo, sino que se cobrará por él. En síntesis, el mercado de deuda está en una situación tan extraña que, cuanto más se emite, más se ahorra.

Todavía está por ver si el Tesoro español logra vender deuda a 10 años en el mercado primario con rentabilidad negativa. Mañana colocará letras a tres y nueve meses y, por supuesto, ganará dinero con ellas. Pero aquí no hay noticia: lleva haciéndolo desde el mes de abril de 2015, y desde entonces ha colocado cerca de 400.000 millones.

Desde esa fecha, la deuda a corto plazo española ofrece rentabilidades negativas. En las letras, los compradores pagan por encima del nominal y reciben menos de lo abonado en la amortización. La última emisión a 12 meses, efectuada el pasado 13 de agosto, se hizo al 100,5% sobre el nominal, y en un año el Tesoro devolverá solo el 100%, de ahí que la rentabilidad sea negativa en un 0,5%.

La proeza de colocar en el mercado primario con rentabilidades negativas a largo plazo está más que conseguida. Además de varias emisiones a cinco años, el Tesoro colocó el 4 de julio bonos a seis años y diez meses en una subasta en la que los compradores se anotarán una pérdida media del 0,1%. Cierto es que el cupón se mantiene en positivo, puesto que el Tesoro pagará un 1,95% anual hasta el vencimiento, pero en esa fecha los inversores recibirán el 100% del nominal, cuando ellos pagaron el 114,4%. Sucederá, por lo tanto, igual que lo que ya ocurre con las letras, con el matiz de que en este caso el organismo de financiación del Estado no se librará de ir pagando religiosamente los intereses.

En las últimas convocatorias, el Tesoro ha puesto a la venta dos bonos con vencimientos en el entorno de los 10 años. Uno expira en julio de 2030, y otro en octubre de 2029. Las próximas emisiones de bonos y obligaciones que pueden incluir alguna de las referencias a 10 años se efectuarán los próximo días 5 y 19 de septiembre.

El mes pasado, en negativo

Las últimas estadísticas del Tesoro revelan que en julio, por primera vez en la historia, el tipo de interés medio real de las emisiones españolas efectuadas a lo largo de un mes fueron negativas. De media, los compradores pagarán un 0,092%. Esto ha rebajado el tipo de interés de la deuda soberana en circulación hasta el 2,293%, lo que supone un nuevo mínimo histórico. La vida media de la deuda, por su parte, se sitúa en 7,59 años; un nivel nunca visto, en este caso, por lo elevado.

La estrategia de financiación del Tesoro para este año prevé una emisión neta de 30.000 millones de euros, y a cierre de julio ya había conseguido 16.730. En enero, esperaba que se situara en 35.000 millones, 5.000 millones de euros por debajo de la previsión inicial para 2018. Pero en abril la volvió a revisar a la baja, con 5.000 millones menos. Lo ha hecho precisamente por los bajos tipos de interés y por la vuelta al mercado de varias comunidades autónomas, que han reducido las necesidades de financiación estatal.

Está por ver si la ministra de Economía, Nadia Calviño, da una nueva vuelta de tuerca a los planes en el inicio del curso político. Una posibilidad es que, pese que cuente con margen, no vuelva a rebajar el objetivo de emisión, para que el Tesoro saque partido del privilegiado entorno y se blinde para el futuro.

El ahorro superará de largo los 1.000 millones este año

Menos intereses. Las previsiones de los nonatos Presupuestos Generales del Estado para 2019 incluían el pago de 31.398 millones de euros en intereses, un 0,5% menos que el año pasado. El Ministerio de Economía anunció a mediados de julio que “la reducción en el coste medio de la deuda [...] así como las menores necesidades de financiación están permitiendo en 2019 un ahorro de 548 millones de euros en el pago de intereses de la deuda”. Los expertos consultados señalan que la tendencia se acelerará en lo que queda de ejercicio ante la reducción generalizada de los tipos de interés y que previsiblemente el ahorro en el conjunto del ejercicio superará con holgura los 1.000 millones de euros. El objetivo del Gobierno es reducir la ratio de deuda pública respecto al PIB este año desde el 97,1% en el que cerró 2018 al 95,8% previsto en el Programa de Estabilidad para 2019. Si reduce el objetivo de emisión, ahora en 30.000 millones en términos netos (una vez restados los vencimientos), mejorará esta ratio, pero el país no sacaría tanto partido del actual entorno de tipos de interés.