Siemens Gamesa, a pleno rendimiento en Bolsa

Se apunta la segunda mayor subida del Ibex en el año, del 36%, gracias a los nuevos contratos, la creciente exposición internacional y el rating en grado de inversión

Ha pasado de un extremo a otro; de un cúmulo de noticias negativas a otro de positivas. En un convulso primer semestre para la Bolsa, Siemens Gamesa se ha colocado como el segundo mejor valor del Ibex, con un alza del 36% solo superada por la de Cellnex. La clave ha estado en la buena marcha del negocio y en la disipación de las incertidumbres que lastraron al valor meses atrás.

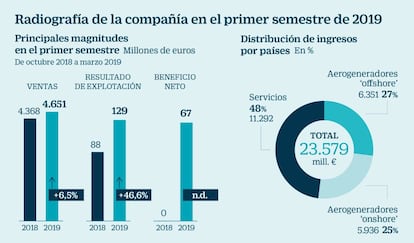

La compañía ha registrado en el primer semestre de su ejercicio fiscal de 2019 un beneficio de 67 millones y un crecimiento en los ingresos del 6%. Además, su cartera de pedidos ha alcanzado la cifra histórica de 23.600 millones de euros, lo que según la propia empresa “permite asegurar el 100% del rango inferior del objetivo de ventas comprometido para el presente ejercicio [entre 10.000 y 11.000 millones]”. Según apunta Ramón Valverde, analista de XTB, la compañía “tiene varios puntos a su favor: un ratio de endeudamiento bajo, está cerrando nuevos acuerdos, pertenece a un sector que es alcista y está fuera del riesgo macro”. El de la energía renovable.

El experto aconseja comprar acciones y subraya que tiene la empresa en cartera desde que estaba a 10 euros [finales de 2017]. “Es una apuesta continuada”. “Necesitaba una reestructuración, lo de India se solucionó y los fundamentales son buenos”, añade. El valor perdió a lo largo de 2017 y 2018 un tercio de su valor en Bolsa a causa de los aranceles de EE UU al aluminio y al acero; al anuncio de un profit warning, la paralización del mercado indio ante un cambio de modelo en la adjudicación de subastas y la división interna de sus accionistas, con Iberdrola y Siemens en disputa.

Ahora ha recuperado terreno y su comportamiento bursátil destaca en la Bolsa española y en la europea. El Stoxx Europe Total Market Alternative Energy, que engloba a las principales empresas de energías alternativas, acumula una subida del 22% en el año, principalmente por Siemens Gamesa y la noruega Scatec Solar, centrada en la construcción y explotación de plantas solares fotovoltaica. Vestas, competidora directa de Gamesa, avanza el 14% en 2019.

A pesar de la importante subida registrada por Siemens Gamesa, la compañía sigue siendo atractiva para la mayoría de los analistas. En los dos últimos meses, por ejemplo, firmas como BBVA, Credit Suisse, Renta 4, Société Générale, Kepler Cheuvreux o Macquarie han recomendado sobreponderar o comprar. También han surgido consejos con sesgo negativo, aunque son minoría (un 19% del total, según Bloomberg). Es el caso de Banco Sabadell, Alantra, Caixabank, JP Morgan y Ahorro Corporación, que se inclinan por vender o infraponderar.

El precio objetivo medio a 12 meses está fijado en 16,33 euros, lo que deja un potencial de mejora frente al último cierre del 12%. “Que una acción haya subido mucho no implica que no lo pueda seguir haciendo. El momentum es muy positivo”, comenta Javier Molina, portavoz de eToro en España. El principal riesgo que contempla el analista es el de mercado. “Si el Ibex corrige, la compañía probablemente caiga más que la media”. Su consejo es ser prudente y entrar pausadamente, y aguantar si se tienen títulos.

Otro de los acicates que ha tenido la eólica en los últimos meses ha sido la calificación crediticia. Tanto S&P como Moody’s y Fitch han situado el rating en el grado de inversión. “Es una ventaja frente a sus comparables europeas”, apuntan desde Renta 4. Siemens Gamesa es la primera fabricante de aerogeneradores en conseguir esta nota. Fitch destacó “la posición de liderazgo” consolidada que tiene en la industria eólica y la diversificación geográfica, mientras que Moody’s alabó la mejora del rendimiento operativo gracias a la amplia gama de turbinas offshore y otras actividades de servicio. S&P resaltó la gestión financiera.

Uno de los últimos contratos conseguidos que más gusta a los expertos es el de Japón, materializado este mismo mes. Es el primer proyecto eólico marino que desarrollará en el país. “Las renovables en general tienen mucha capacidad de desarrollo y para seguir creciendo. Siemens Gamesa tiene una alta exposición internacional y se está abriendo a nuevos mercados, lo que permite diversificar el negocio y compensar crisis puntuales en determinadas zonas del mundo”, comenta Susana Felpeto, subdirectora de renta variable en Atl Capital.

Entre el Brexit y el plan estratégico

Reino Unido. La mayor parte de la actividad del grupo en Reino Unido consiste en el suministro e instalación de proyectos marinos. La fábrica de producción palas de turbinas emplea a más de 800 personas.

Riesgo. La compañía contempla la posibilidad de que se apliquen aranceles aduaneros y problemas en la importación de materias primas para la producción de palas ante un Brexit duro.

Impacto. Siemens Gamesa no espera un impacto material en los activos netos totales ni en el valor del coste de la inversión en Reino Unido, que asciende a 202 millones de euros.

Crecimiento. El plan estratégico para el periodo 2018-2020 tiene como objetivo “crecer por encima del mercado en ventas”, reducir los costes en unos 2.000 millones de euros y llegar a un margen Ebit de entre el 8% y 10%.

Negocio. Seguirá creciendo en el segmento onshore con una nueva cartera de productos, algunos específicos para mercados clave como Estados Unidos e India. En Europa Gamesa tiene una cuota de mercado offshore del 70% y aspira a ser un referente en Taiwan y EE UU.