Sacyr valora sus concesiones en 1.800 millones y prevé una revalorización del 50% hasta 2031

El grupo estudia nuevos proyectos concesionales por 55.500 millones

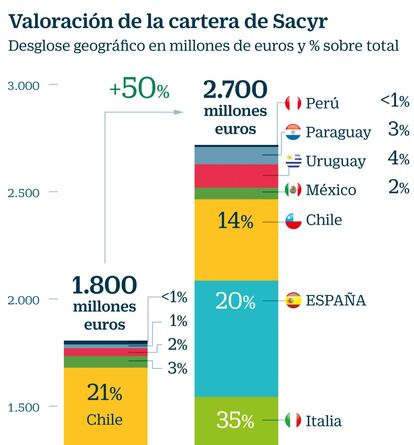

La división con mayor potencial de crecimiento del grupo Sacyr, el negocio concesional, ha sido valorada esta mañana por la compañía en 1.800 millones de euros. La dirección de Sacyr mantiene un encuentro con analistas e inversores en el que trata de explicar sus vías de desarrollo. Como principal guía se ha ofrecido una estimación de 2.700 millones como valor de los activos actuales en 2031, lo que encierra un crecimiento del 50%. Para el cálculo se ha utilizado el método del descuento de flujos de caja libres.

La empresa que preside Manuel Manrique llevó a cabo una notable transformación durante los años de crisis, en lo que rearmó Sacyr Concesiones tras la venta de Itínere y salió del negocio inmobiliario. En la actualidad, cinco grandes autopistas concentran la mayor parte del valor: Pedemontana (Italia), AVO I (Chile), Rumichjaca Pasto (Colombia), Guadalcesa (España) y Pamplona-Cúcuta (Colombia), con una valoración para de 1.210 millones para el paquete (el 68% del total.

Estas cinco concesiones se incluyen en una cesta de 44 (14 en construcción) firmadas en diez países de Europa y América Latina. La inversión gestionada es de 12.796 millones y la cartera de ingresos marca 28.348 millones, doblando la cifra del cierre de 2015 y con una vida remanente de 27 años. A partir de este punto, la firma de infraestructuras tiene localizadas oportunidades de inversión por algo más de 55.500 millones de euros, según se ha trasladado en el Investor Day.

Respecto a la estrategia a seguir, Sacyr habla de tres pilares básicos: integración vertical, una optimización de la estructura financiera y la rotación de activos. Con vocación de controlar y operar los proyectos, Sacyr no ha dudado en los últimos tiempos en desinvertir hasta bajar al 51% y hacerse acompañar por socios financieros.

Sacyr Concesiones es la séptima inversora mundial en infraestructuras de transporte, según el ranking publicado por Public Works Financing, y ocupa el cuarto lugar entre los desarrolladores de proyectos con construcción (greenfield).

La compañía ha subrayado una tasa de éxito del 36% respecto a los concursos en que participa y las sinergias obtenidas con otras áreas de negocio como son Construcción y Servicios.

Perú, un granero con oportunidades por 10.000 millones

Sacyr se ha puesto a la caza de concesiones en todo Europa, América y Australia, siendo Perú la mayor mina de oportunidades para la compañía. En la reunión con inversores de esta mañana, se ha identificado una potencial de inversión de 55.500 millones, de los que 25.562 millones están relacionados con autopistas.

Pero en su estrategia de diversificación, Sacyr también mira proyectos ferroviarios en concesión por 17.730 millones; aeropuertos por un total de 1.249 millones; infraestructuras del ciclo del agua y gestión de residuos que alcanzan una inversión necesaria de 3.577 millones; infraestructura social por un montante de 740 millones, y activos en energía por 264 millones de euros.

El caso de Perú, junto a Colombia y Chile uno de los mercados más activos en colaboración público-privada al otro lado del Atlántico, Sacyr tiene identificados 14 proyectos por 9.990 millones de euros, con más de la mitad de esa cifra concentrado en una concesión ferroviaria. El país está inmerso, entre otros, en el desarrollo del corredor Bioceánico, que enlazará Atlántico y Pacífico a través de Brasil, Bolivia, Perú, Colombia y Chile.

En otras geografías, a Sacyr le encajan seis autopistas en EE UU por 5.000 millones de euros; cinco proyectos ferroviarios en México por otros 6.900 millones, u 11 autopistas en Chile por 5.500 millones.

La empresa española ha matizado ante los inversores que parte de su estrategia pasa por mitigar en lo posible el riesgo de demanda, con lo que buscaría ingresos garantizados. De hecho, solo el 12% de su cartera de activos concesionales está sujeta a riesgo de tráfico.