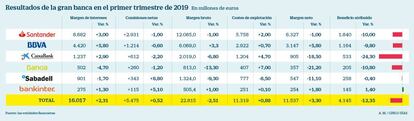

La gran banca gana 4.145 millones en el inicio del año, un 12% menos

Santander, BBVA, Caixabank y Bankinter mejoran sus márgenes de intereses Dudas en algunos mercados y extraordinarios lastran los resultados

La gran banca ha visto cómo su negocio se frena a principio de año respecto al año anterior, con un descenso en los beneficios de los principales bancos y un parón en las comisiones netas obtenidas, en un contexto de incertidumbre internacional en varios países y por motivos distintos extraordinarios en cada una de las mayores entidades. Solo Bankinter mejoró sus ganancias en el primer trimestre.

Las seis grandes entidades financieras cotizadas, —Santander, BBVA, Caixabank, Bankia, Sabadell y Bankinter— alcanzaron unas ganancias conjuntas de 4.145 millones de euros hasta marzo, lo que supone un 12% menos que el mismo periodo del año anterior.

El primer trimestre del año ha sido el de la incertidumbre, por la guerra comercial entre China y Estados Unidos, la ralentización de la economía mundial y las dudas sobre cómo terminará el Brexit, además de la evolución de la política monetaria en Estados Unidos y Europa, con dudas sobre la intensidad de la subida de tipos al otro lado del Atlántico y sobre el ritmo de normalización en la UE, informa Efe.

Santander vio caer su beneficio a 1.840 millones, un 10% menos, por el escaso dinamismo de algunos mercados, así como por la pérdida neta de 108 millones por la venta de activos y costes de reestructuración, según comunicó ayer la empresa.

Solo Bankinter mejora beneficios

Ganancias. De los seis grandes bancos españoles sólo uno, Bankinter, que es el de menor tamaño, batió entre enero y marzo sus resultados del mismo periodo del año anterior, aunque con un ascenso ligero: ganó 145 millones de euros, el 1,4% más.

Crecimiento orgánico. La entidad que preside María Dolores Dancausa mantiene su objetivo de alcanzar beneficios récords en 2019, y ha descartado que vaya participar en procesos de fusión: “No pensamos comprar ni fusionarnos con nadie”, aseguró la propia Dancausa durante la presentación de las cuentas del trimestre.

La ganancia de la entidad incluye 150 millones de plusvalías por la venta del 51% de Prisma en Argentina, que no han compensado los 180 millones que perdió por la venta de una cartera de inmuebles en España. A esta pérdida se suman los 78 millones que destinó a gastos de reestructuración en Reino Unido y Polonia, añadió la entidad. En Reino Unido, las ganancias bajaron con fuerza, un 36%, hasta 205 millones, tras dotar 66 millones a costes de reestructuración.

En comisiones netas, el banco presidida por Ana Botín obtuvo 2.931 millones, con un leve descenso del 1% y en los márgenes de intereses (lo que gana el banco por sus préstamos frente a lo que paga por el pasivo) se mantuvo en línea positiva, con un alza del 3%, hasta los 8.662 millones.

En el caso del conjunto de márgenes de intereses de las seis entidades alcanzó los 16.017 millones, lo que supone un 2,31% más. BBVA también se mantuvo en positivo en este apartado (5,8%), igual que Caixabank (2,9%) y Bankinter (1,3%). Bankia y Sabadell ceden un 4,7% y un 1,7%, respectivamente.

En cuanto a comisiones netas, las seis entidades obtienen 5.475 millones, un 0,5% más, sobre todo por el empuje de Sabadell (8,8%) y Bankinter (5,1%). El resto de entidades perdió ingresos en este apartado.

BBVA, por su parte, logró entre enero y marzo un beneficio neto de 1.164 millones, un 9,8% menos que un año antes, debido a que tuvo que hacer más saneamientos en Turquía y en EE UU y a las mayores provisiones dotadas por el deterioro económico global. Si se excluyen de la comparativa los resultados de BBVA Chile, que el grupo vendió en julio de 2018, el resultado hubiera sido un 7,7% inferior.

Para Caixabank, la caída del 24% en los beneficios —ha pasado de ganar 704 millones a 533 millones— obedece a la ausencia de extraordinarios, como los vinculados a la venta de Repsol, según comunicó ayer la entidad. La cifra está por debajo de las previsiones de los analistas (551 millones de media, según Bloomberg), pero en términos de margen de intereses, el negocio típico de la banca, CaixaBank ha cumplido con 1.237 millones.

Si no se tiene en cuenta el impacto de estos extraordinarios, el resultado crecería un 4,3%. El grupo atribuye sus peores cuentas a la reducción de los resultados de entidades valoradas por el método de la participación, al no atribuirse los resultados de Repsol tras el acuerdo de venta (63 millones).

El banco presido por Jordi Gual vendió en septiembre el 9,4% de Repsol por 2.500 millones (actualmente su participación se reduce al 1,1%). Además se ve afectado por la reclasificación contable (76 millones) del angoleño BFA y el resultado cae también porque en 2018 se registraron 54 millones de extraordinarios ligados a BPI por la revalorización en Viacer. Por ello, CaixaBank indica que sin estos 193 millones el resultado habría crecido un 4,3%, hasta los 511 millones, impulsado por un fortalecimiento de su negocio core (margen de intereses, comisiones netas e ingresos por seguros), que tiene ya un peso del 96% sobre los ingresos totales.

A su vez, Bankia, de la que el Estado aún posee un 61,4%, obtuvo un beneficio neto de 205 millones en el primer trimestre de 2019, el 10,8% menos que un año antes.

La entidad confía en que el nuevo Gobierno mantendrá el compromiso de privatizarla, y explica que el resultado de este primer trimestre recoge el impacto de la aplicación de la nueva norma contable IFRS16 y el menor volumen de ingresos por operaciones financieras, que cayeron un 73,3%.

Respecto a Sabadell, que prácticamente ha igualado sus resultados —con una pérdida de 258,3 millones en 2019 frente a 259,3 millones en 2018—, afronta una nueva etapa de crecimiento tras pasar página a los problemas de su filial británica TSB, que descarta vender. La entidad es la única que ha reducido sus costes de explotación, con un importante recorte del 8,5%.

Tras un 2018 marcado por los problemas derivados de la migración tecnológica de TSB, el grupo que preside Josep Oliu ha mejorado un 1,4% su beneficio recurrente, el derivado del negocio bancario, que engloba el margen de intereses y las comisiones netas.