Telefónica, Vodafone y Orange sacuden el mercado de híbridos para proteger su rating

Las operadoras colocan más de 4.100 millones en los últimos días

Telefónica, Orange y Vodafone, principales actores del sector español de las telecos, se han convertido en los últimos días en los grandes agitadores del mercado de deuda híbrida.Entre las tres han colocado híbridos por 4.100 millones de euros, con objetivos que van desde la refinanciación de este tipo de deuda, a captar recursos para financiar adquisiciones. Las operadoras han aprovechado que el mercado estaba receptivo para estas emisiones, con la opción de obtener cupones más baratos.

Carlos Winzer, vicepresidente de Moody’s, destaca que con estas emisiones de híbridos, las operadoras tratan de proteger su rating al contabilizarse un 50% capital y un 50% deuda. “Las compañías refuerzan su estructura financiera sin tener que ampliar capital, con el consiguiente efecto de dilución para el accionista”, indica este experto.

Además, el responsable de Moody’s señala que los híbridos tienen un carácter muy subordinado dentro de la estructura de capital de una empresa, estando solo por delante de los accionistas, y permiten a los emisores la alternativa de no pagar el cupón en el caso de una posible suspensión del dividendo.

Al mismo tiempo, tienen unos periodos de vencimiento muy largos, en algunos casos con carácter perpetuo, con la ventaja de que el pago de cupón es fiscalmente deducible.

Telefónica fue la primera en entrar en juego al lanzar una emisión de un híbrido de 1.300 millones de euros con fecha de rescate a seis años y una rentabilidad del 4,375%. La emisión recibió un rating de Ba2, por debajo dos escalones del Baa3 de Telefónica, con perspectiva estable. Al mismo tiempo, lanzó una oferta de recompra de híbridos con rescate en diciembre 2019 y marzo 2020.

La demanda superó los 3.000 millones de euros, con lo que la teleco pudo estrechar las indicaciones iniciales en 25 puntos básicos. El objetivo pasaba por gestionar de forma proactiva su base de capital híbrido, con la intención de mantener su nivel actual, que supera los 7.500 millones (es la teleco que más ha recurrido a esta vía). Tras las emisiones, el vencimiento medio de los híbridos de Telefónica se ha ampliado de 3,32 a 4,91 años, mientras que el cupón medio ha bajado del 5,16% al 4,14%, según dijo la directora financiera, Lauta Abasolo, en una presentación con inversores en Londres. La teleco ahorrará 75 millones en el pago de cupones. La ejecutiva insistió en el compromiso de mantener un rating con categoría de inversión sólida.

Orange, a su vez, emitió híbridos por 1.000 millones de euros. La deuda, que ha recibido un rating de Baa3 (dos escalones por debajo de la calificación de la teleco) y perspectiva estable, tiene un cupón del 2,375%.

La compañía usará estos recursos en refinanciar otras emisiones de híbridos, que en su conjunto suman 7.000 millones. De hecho, lanzó una oferta de recompra sobre tres emisiones con vencimiento en 2020, 2021 y 2022.

Adquisiciones

Ahora bien, esta gestión de los híbridos podría estar encaminada hacia nuevas compras. Según Bloomberg Intelligence, Orange ha descartado grandes adquisiciones transfronterizas, de tal forma que sería más probable que se enfoque en operaciones como una potencial compra de Euskaltel, en la que las empresa expanda la cobertura en mercados en los que tiene presencia, o refuerce su posición en áreas de crecimiento como la digitalización o los servicios financieros, donde Orange Bank es la gran apuesta.

En la misma línea, Vodafone colocó una emisión de híbridos por un importe de 2.000 millones de dólares (unos 1.800 millones de euros). Moody’s ha asignado a esta deuda un rating de Ba1 con perspectiva negativa, dos escalones por debajo del Baa2 de la propia empresa. El cupón en euros es del 4,38%. La operadora planea usar estos recursos a financiar la adquisición de los activos de Liberty Media en Alemania y otros países de Europa, valorada en 18.400 millones de euros, con la que Vodafone quiere crecer en la banda ancha fija. La compra va a llevar su ratio de deuda neta frente a Ebitda a entre 3,8 y 3,6 veces.

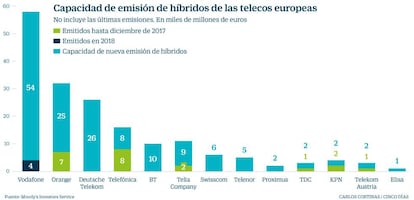

La opción de volver a recurrir a los híbridos permanece abierta. Según las estimaciones de Moody’s, Vodafone tiene capacidad para emitir este tipo de deuda hasta 54.000 millones de euros, por cerca de 25.000 millones de Orange. En el caso de Telefónica, tiene potencial para emitir otros 8.000 millones más.

Otras telecos que recurren a este tipo de deuda

KPN y Telia. Cerca de una decena de operadoras europeas han recurrido a los híbridos para captar financiación. Además de Telefónica, Orange y Vodafone, Telia, la danesa TDC, la holandesa KPN y Telekom Austria han emitido este tipo de deuda. En el caso de Telia y KPN, por un importe de 2.000 millones de euros.

Deutsche Telekom. La operadora germana, según Moody’s, tiene capacidad para colocar híbridos por 26.000 millones de euros, por delante de BT con 10.000 millones; Telia con 9.000 millones; Swisscom con 6.000 millones y Telenor con 5.000 millones.