BlackRock, Franklin y más de 15 'hedge funds' apuestan por los bonos de El Corte Inglés

Destaca la presencia de inversores norteamericanos Los españoles, prefieren la deuda de Hipercor a la de su matriz

En el mes de septiembre se estrenó en los mercados de capitales toda una enseña de la distribución y de la economía española, El Corte Inglés. La cadena de grandes almacenes colocó en la Bolsa irlandesa de 600 millones en bonos que pagan un 3% anual, con una demanda que dobló la oferta. Junto a las emisiones de Telefónica, Amadeus y Edreams, se trata de una de las colocaciones de referencia de empresas no financieras españolas tras el verano, que ha atraído a algunos de los grandes fondos internacionales.

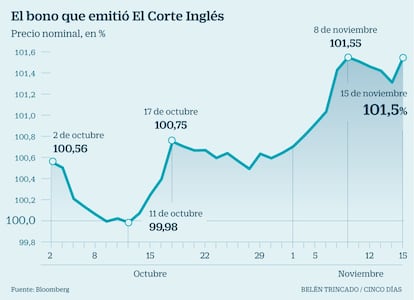

En el mes y medio de cotización del bono de El Corte Inglés, que fue emitido al 100% del nominal, marcó un máximo en el 101,6% el pasado 5 de octubre y ayer cerró al 101,5% tras perder el precio de colocación, y marcar mínimos el 11 de octubre. Ahora, la rentabilidad, que se mueve de forma inversa al precio, se sitúa en el 2,69%

En cualquier caso, los bonos de El Corte Inglés ofrecen a los inversores una rentabilidad superior al 1,5% desde su emisión, lo que supera en 37 veces la rentabilidad media de los depósitos a un año, en el 0,04%, y contrasta también con la caída cercana al 4,8% del Ibex desde el cierre del 27 de septiembre. Un acicate para que más de 15 grandes gestoras de todo el mundo hayan tomado posiciones en estos bonos desde su emisión, según los registros de Bloomberg.

Entre ellos destaca la mayor gestora de fondos del mundo, BlackRock. Cuenta con una posición en esta deuda de 12 millones, a través de cinco de sus vehículos especializados en deuda high yield. La emisión de El Corte Inglés, con una nota de BB+, se quedó a un escalón de obtener el grado de inversión por las agencias de rating.

Franklin Templeton, la gestora norteamericana que tiene casi 800.000 millones de dólares en activos bajo gestión, cuenta con una exposición a los bonos de la cadena de distribución de 2,5 millones de euros. State Street destina 1,5 millones a través de uno de sus fondos cotizados.

La apuesta de las gestoras estadounidenses la completa, según los registros de Bloomberg, GuideStone Capital. Todas ellas suman 16,45 millones. También destaca una gestora sudafricana, Investec, con 1,5 millones.

En cuanto a la presencia de fondos europeos los registros de Bloomberg sitúan a la gestora irlandesa especializada en deuda Aurium como una de las principales posiciones, con dos millones de euros en bonos de El Corte Inglés. También el brazo para la gestión de patrimonios de Deutsche Bank y del banco suizo CBH invierten entre los dos cerca de 700.000 euros.

Según explicó la empresa en el momento mismo de la emisión, los fondos españoles y franceses jugaron un papel preponderante en la colocación. Afirmó que los españoles, de hecho, copaban el 20% del total. Un porcentaje muy superior al habitual en las emisiones de deuda high yield (por debajo del grado de inversión), que se sitúa habitualmente en el entorno del 10%.

De acuerdo a los registros de Bloomberg, en las 15 primeras posiciones solo aparece una gestora española, Welzia Management. pilotada por Jaime González Cantabrana. En cuanto a la presencia francesa, Amundi atesora 1,47 millones a través de dos vehículos que gestiona junto a la británica Nationwide.

Más interés ha despertado entre los fondos de otros países vecinos como Portugal e Italia. Las gestoras de los bancos lusos BPI y Novo Banco suman una exposición en el entorno del millón de euros. Mientras, las de los italianos Intesa San Paolo y Banca Sella, suman 300.000 euros.

Los fondos españoles tienen más peso en la otra emisión de El Corte Inglés, los 600 millones que colocó en 2015 a través de su filial Hipercor. En él, las tres mayores posiciones corresponden a Banca March, Gescoperativo e Ibercaja, que suman una exposición de 32,55 millones de euros.

Los bonos de Hipercor cerraron ayer a un precio del 104,51% del nominal. El rendimiento está en el 2,26%. Recuperan parte de lo perdido en verano, cuando las tensiones en el grupo y la salida de Dimas Gimeno como presidente llevaron a esta deuda a marcar mínimos por debajo del 103% del nominal. Y la rentabilidad se disparó por encima del 2,5%.

Un coste de financiación que sigue a la baja

El pasivo. A cierre de agosto, la deuda bruta del gigante de la distribución se situaba en 4.425 millones de euros, que en términos netos (una vez descontada la liquidez) era de 3.652 millones de euros. En sus cuentas semestrales a cierre de agosto –su ejercicio fiscal arranca el 1 de marzo–, revela un beneficio bruto de explotación de 335 millones de euros y de 1.186 millones en los últimos 12 meses finalizados en esa fecha. Con estas cifras, la ratio de apalancamiento se sitúa en 3,1 veces, frente a las 3,3 del cierre del ejercicio 2017 el pasado 28 de febrero.

Un 4,1%. El tipo de interés medio de la deuda de El Corte Inglés se situaba a finales de agosto en el 4,1%, con un gasto en intereses del 162 millones de euros. El coste de la financiación en bonos es muy inferior, con un cupón anual –lo que paga de forma efectiva– del 3,875% para los 600 millones lanzados por Hipercor que vencen en 2022 y un 3% para los colocados por 600 millones a finales de septiembre.