Inditex desafía a los malos pronósticos de los inversores

Los analistas se mantienen muy divididos sobre la evolución del negocio y la valoración de las acciones Pero el mercado recibe los resultados con la mejor sesión en más de dos años y una revalorización superior al 5% en la semana

Inditex presentó los resultados de su primer semestre fiscal el pasado miércoles. Su estado financiero tuvo un impacto positivo en el mercado: subió un 4,11% en la jornada, en la mejor sesión desde junio de 2016. En la semana obtiene una revalorización superior al 5%, aunque en el año acumula una pérdida del 8,5%. La compañía textil que preside Pablo Isla ha sufrido en los últimos meses más de un revés por parte de algunas casas de análisis. Antes de conocer los resultados, Credit Suisse y Morgan Stanley recortaron sus precios objetivos hasta 24 y 21 euros, respectivamente –lejos de los 26,5 actuales –ante la previsión de unos números no tan brillantes como en el pasado.

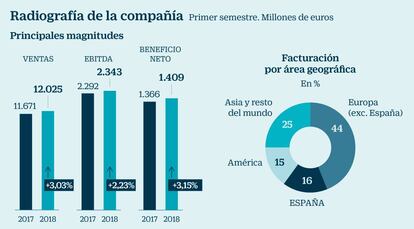

Inditex ha conseguido superar por primera vez los 12.000 millones de euros de facturación en un primer semestre y batir a sus competidoras (9.400 millones ha obtenido H&M). Estas ventas suponen un crecimiento del 3% por el efecto divisa (apreciación del euro frente a otras divisas). Sin tener en cuenta este condicionante, el avance habría sido del 8%. Mientras, el beneficio neto repuntó el 3,1%, hasta los 1.409 millones de euros. Con todo, el balance estuvo ligeramente por debajo de lo que habían apuntado los analistas.

Para Bankinter, las cifras muestran “la desaceleración ya patente en los últimos trimestres. El crecimiento de las ventas a tipo de cambio corriente suben un 3% frente al 11,5% del mismo periodo de 2017 y el 11% de 2016”, dicen. Por el contrario, la firma reconoce “la sostenibilidad de los márgenes gracias a un estricto control de costes y a la anticipación del gasto de cierre y apertura de tiendas en 2017”.

Para los expertos, el principal problema al que se enfrenta Inditex es el de una competencia feroz. “El entorno en el segmento de medio y bajo coste es mucho más competitivo. Los rivales de Inditex, en su mayoría en fase de transformación a medio y largo plazo, impondrán una competencia creciente; hay riesgo de saturación en este área y de canibalización de las ventas físicas por las online”, explican desde Bankinter, que tiente una recomendación neutral y un precio objetivo de 23,3 euros.

Y por esta razón que apunta el banco español, Morgan Stanley ha señalado que Inditex sufrirá una “caída gradual” y una “reducción inevitable” a largo plazo. El efecto divisa también jugará en contra, en opinión de los expertos.

El valor que había alcanzado Inditex en Bolsa es otro factor que ha ido restándole atractivo. Durante un tiempo lideró el Ibex con una valoración superior a los 100.000 millones de euros que en la actualidad se ha reducido a los 82.200 millones. En octubre de 2014 las acciones cotizaban en 18,31 euros y en junio del pasado ejercicio alcanzaron máximo histórico en 36,75 euros; este avance refleja una subida del 100%. Pero tras el hito vinieron las ventas, y cerró 2017 con una pérdida del 10%.

“Creemos que Inditex está barata, cotizando bien por debajo del rango histórico de valoración (PER de 19, frente a la media de 24/28) por temor a una caída de ventas y márgenes a largo plazo derivada de una amazonización de la industria que nos parece exagerada”, comenta Ignacio Romero, de Banco Sabadell. Esta firma es de las más optimistas; aconseja comprar y valora los títulos en 33,55 euros (+26%).

Alphavalue también estima un precio objetivo por encima de 30 euros (30,1 euros) y señala tras conocer los resultados que “a pesar de que las ventas no ha sido tan potentes como años precedentes, la situación de Inditex no tiene nada que ver con el profit warning de Primark o el récord de inventarios de H&M que le ha forzado a recortar sus precios”. La firma tiene infraponderado el sector, pero Inditex es su valor favorito y forma parte de su cartera buy & hold (comprar y mantener).

Como se aprecia, las opiniones y estimaciones sobre Inditex siguen estando muy divididas. Por ejemplo, entre JP Morgan, que reiteró a finales de agosto el consejo de sobreponderar con una valoración de 35 euros y Morgan Stanley hay una diferencia de 14 euros entre los precios establecidos por cada uno de ellos. Aun así, siguen siendo mayoría las recomendaciones de compra y fuerte compra.

“La caída de Inditex gotea desde que marcara máximo histórico. De momento, parece que los 23 euros han funcionado como soporte. Ha sido positiva la corrección que ha sufrido, y ahora tiene margen para recuperar”, añade Luis Benguerel, analista de Anattea Gestión.

Confianza en el modelo de negocio

Zara, la reina. El 66% de las ventas del grupo textil las proporciona Zara. Además, en el primer semestre de 2018 crecieron el 2,23% sobre el mismo periodo del año anterior. La marca Uterqüe es la que menos aporta a la facturación global; el 0,40%.

Futuro a corto. La compañía no ha dado detalles sobre la marcha del negocio en el inicio del tercer trimestre, algo que ha sido muy criticado por los analistas. Sin embargo, ha avanzado que “estima un crecimiento de entre el 4% y 6% de las ventas comparables en el segundo semestre del año”.

Objetivos. Inditex ha reiterado su intención de disponer de una venta online global de todas sus cadenas en 2020, con entrega el mismo día o el siguiente en todos los mercados clave. Europa supone el 44% de las ventas, y España, el 16%.

Dividendo. La empresa ha anunciado que pagará un dividendo bruto a sus accionistas de 0,375 euros por acción el próximo 2 de noviembre. La rentabilidad por dividendo se acerca al 3%.